- Der US-Arbeitsmarkt hat sich bis März 2025 deutlich schlechter entwickelt als zuvor angenommen.

- Die Europäische Zentralbank ließ die Leitzinsen unverändert und erklärte, dass sie sich in einer "guten Position" befinde.

- Die neuesten US-Inflationsdaten festigen die Erwartungen an die erste Zinssenkung der Fed in diesem Jahr.

- EUR/USD konsolidiert weiterhin innerhalb bekannter Niveaus, während die Bullen die Kontrolle behalten, aber abseits stehen.

Das EUR/USD-Paar überstand eine weitere ereignislose Woche und schwebte in der Nähe der 1,1700-Marke. Das Paar schwang zwischen Gewinnen und Verlusten hin und her und war auf bekannte Niveaus beschränkt, während Spekulationen über die bevorstehende geldpolitische Entscheidung der Federal Reserve (Fed) angestellt wurden, die für Mittwoch angekündigt ist. Die Marktteilnehmer bezweifelten, ob die Fed die weithin erwartete Zinssenkung um 25 Basispunkte (bps) umsetzen oder eine aggressivere Senkung um 50 bps vornehmen würde.

Schwacher Arbeitsmarkt, gemischte US-Inflationssignale

Schwache beschäftigungsbezogene Zahlen erhöhten die Chancen auf eine größere Zinssenkung. Nach dem enttäuschenden Nonfarm Payrolls (NFP)-Bericht, der zeigte, dass die Wirtschaft im August bescheidene 22.000 neue Arbeitsplätze geschaffen hat, veröffentlichte die Vereinigten Staaten (US) die vorläufige Schätzung der jährlichen Revision der Beschäftigungsdaten. In den zwölf Monaten bis März 2025 wurde die Zahl der neu geschaffenen Arbeitsplätze um 911.000 nach unten revidiert, was darauf hindeutet, dass der Arbeitsmarkt deutlich schwächer war als zuvor geschätzt.

Die enttäuschenden Zahlen kamen zusammen mit dem Ärger von US-Präsident Donald Trump über die Arbeit des Bureau of Labor Statistics (BLS). Das Weiße Haus kritisierte die Art und Weise, wie die Organisation Daten erhebt und berichtet, und ersetzte den BLS-Leiter nach dem enttäuschenden Juli-Bericht. Die neuesten Abwärtsrevisionen gaben Trump einen Grund, weiterhin Druck auf den Fed-Vorsitzenden Jerome Powell auszuüben, um den Leitzins zu senken.

Zusätzlichen Druck auf den USD brachte die wöchentliche Arbeitslosenantrag-Daten, da die Zahl der Menschen, die Arbeitslosengeld beantragten, in der Woche bis zum 6. September auf 263.000 anstieg, was viel schlechter war als die vorherigen 236.000 und die erwarteten 235.000.

Dennoch macht die Beschäftigung die Hälfte der Entscheidung der Fed aus. Die Inflation macht die andere Hälfte, und die Daten kamen gemischt. Das BLS veröffentlichte am Mittwoch den Produzentenpreisindex (PPI) für August, der zeigte, dass die annualisierte Inflation auf Produzentenebene um 2,6% stieg, nach 3,3% im Juli. Die Kernjahreszahl lag bei 2,8%, was eine Erleichterung gegenüber zuvor revidierten 3,4% darstellt. Auf monatlicher Basis fiel der PPI um 0,1%. Alle Zahlen lagen unter den Markterwartungen und signalisierten nachlassenden Preisdruck. Der USD fiel mit den Nachrichten inmitten erneuter Spekulationen, dass die Fed bei ihrem Treffen in der nächsten Woche um 50 bps senken könnte.

Am Donnerstag jedoch zeigte der BLS Verbraucherpreisindex (CPI) für denselben Monat, dass die Inflation über dem Ziel der Fed blieb. Der jährliche CPI stieg im August von 2,7% im Juli auf 2,9%. Die Kernjahreszahl lag bei 3,1%, beide entsprachen den Erwartungen. Auf monatlicher Basis stieg der CPI um 0,4% nach einem Anstieg von 0,2% im Juli.

Die CPI-Daten waren nicht ausreichend, um die Märkte etwas anderes als eine bevorstehende Zinssenkung in Betracht zu ziehen, aber sie belasteten die Chancen auf eine Senkung um 50 bps. An diesem Punkt schauen die Marktteilnehmer auf drei Zinssenkungen um 25 bps vor Jahresende, eine in jeder bevorstehenden Sitzung.

Europäische Zentralbank bleibt auf Kurs

Auf der anderen Seite des Teichs gab die Europäische Zentralbank (EZB) ihre geldpolitische Entscheidung bekannt, und wie allgemein erwartet, ließ die Zentralbank die Zinsen unverändert. Gleichzeitig lieferte die EZB neue wirtschaftliche Prognosen, die vorübergehend auf den Euro (EUR) drückten.

Die Entscheidungsträger sehen nun die Gesamtinflation im Durchschnitt bei 2,1% im Jahr 2025, 1,7% im Jahr 2026 und 1,9% im Jahr 2027. Für die Inflation ohne Energie und Lebensmittel erwarten sie im Durchschnitt 2,4% im Jahr 2025, 1,9% im Jahr 2026 und 1,8% im Jahr 2027. Die Wirtschaft wird voraussichtlich um 1,2% im Jahr 2025 wachsen, was eine Anhebung gegenüber den zuvor erwarteten 0,9% im Juni darstellt. Die Wachstumsprognose für 2026 liegt nun leicht niedriger bei 1,0%, während die Prognose für 2027 unverändert bei 1,3% bleibt.

Präsidentin Christine Lagarde hat auf der Pressekonferenz nach der Ankündigung bekräftigt, dass die Zinspolitikentscheidungen "auf ihrer Bewertung der Inflationsaussichten und der damit verbundenen Risiken basieren werden, im Hinblick auf die eingehenden wirtschaftlichen und finanziellen Daten sowie die Dynamik der zugrunde liegenden Inflation und die Stärke der geldpolitischen Übertragung," und fügte die übliche Aussage hinzu, die darauf hinweist, dass die EZB nicht vorab verpflichtet ist zu einem bestimmten geldpolitischen Kurs.

Darüber hinaus stellte Lagarde fest, dass der Desinflationsprozess vorbei ist und dass die Zentralbank in einer "guten Position" ist, was auf das Ende des Lockerungszyklus hindeutet. Natürlich bekräftigte sie, dass die EZB bereit ist, bei Bedarf zu handeln, aber mit einer stabilen Inflation um das Ziel der Zentralbank von 2% scheint es unwahrscheinlich, dass die EZB intervenieren muss.

Neben der EZB bestätigte Deutschland den harmonisierten Verbraucherpreisindex im August mit 2,1% im Jahresvergleich, wie zuvor geschätzt, während die Eurozone (EU) den Sentix-Anlegervertrauensindex veröffentlichte, der im September bei -9,2 lag und sich damit von -3,7 im August verschlechterte.

Entscheidung der Federal Reserve und mehr

Die Fed wird am Mittwoch nach einer zweitägigen Sitzung ihre geldpolitische Entscheidung bekannt geben. Trotz hartnäckiger Inflation gewährt der schwächelnde Arbeitsmarkt praktisch eine Zinssenkung um 25 Basispunkte, die zu diesem Zeitpunkt bereits vollständig eingepreist ist. Die Inflation bleibt über dem Ziel, und Trumps Zölle werden wahrscheinlich dafür sorgen, dass es so bleibt, aber die Beschäftigungssituation wiegt eindeutig schwerer für die Fed-Vertreter.

Darüber hinaus deutete Vorsitzender Jerome Powell auf bevorstehende Zinssenkungen hin: "Mit der Politik im restriktiven Bereich könnte der Basisausblick und das sich verschiebende Risiko-Gleichgewicht eine Anpassung unserer politischen Haltung rechtfertigen", sagte Powell in seiner jährlichen Ansprache in Jackson Hole im August.

Die Entscheidung selbst könnte eine begrenzte Auswirkung auf die Finanzmärkte haben, wenn die Fed die erwartete Zinssenkung um 25 Basispunkte bekannt gibt. Marktteilnehmer werden nach Hinweisen auf zukünftige Entscheidungen suchen und bestätigen, dass im Oktober und Dezember weitere Zinssenkungen kommen. Ein dovishes Szenario wird wahrscheinlich seinen Tribut vom USD fordern.

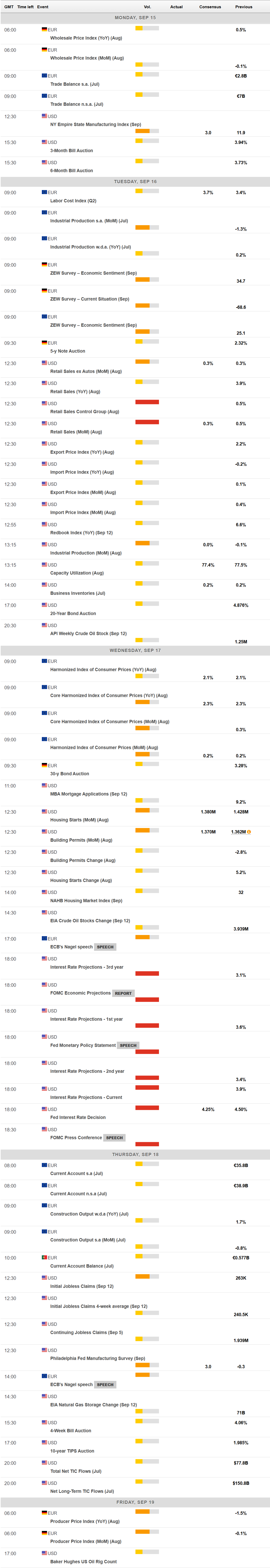

Abgesehen von der Entscheidung der Fed wird der makroökonomische Kalender im Laufe der Woche einige relevante Datenfiguren enthalten. Die USA werden am Dienstag die Einzelhandelsumsätze für August veröffentlichen, während Deutschland ebenfalls den ZEW-Wirtschaftsstimmungsindex für September berichten wird. Später in der Woche wird die Eurozone (EU) die endgültige Schätzung des HICP für August veröffentlichen, die voraussichtlich bei 2,1% bestätigt wird.

Technischer Ausblick EUR/USD

Der Wochenchart für das Währungspaar EUR/USD zeigt, dass es sich weiterhin innerhalb bekannter Niveaus konsolidiert und die neutrale bis bullische Haltung beibehält. Das Paar entwickelt sich gut über einem leicht bullischen 20 Simple Moving Average (SMA), der bei etwa 1,1560 liegt.

Der 100 SMA zielt derweil höher über einem flachen 200 SMA, beide weit unter dem kürzeren. Schließlich hielten sich die technischen Indikatoren richtungslos innerhalb positiver Niveaus, was das Risiko nach oben verschiebt, ohne einen bevorstehenden Anstieg zu bestätigen.

Auf täglicher Basis ist das technische Bild ziemlich ähnlich. Das EUR/USD-Paar entwickelt sich über allen seinen gleitenden Durchschnitten, wobei ein richtungsloser 20 SMA dynamische Unterstützung bei etwa 1,1670 bietet. Der 100 SMA verliert derweil seine Aufwärtskraft und zielt kaum höher im Bereich von 1,1540. Der Momentum-Indikator sprang von seiner Mittellinie ab, bleibt aber nahe daran, während der Relative Strength Index (RSI) um 55 herum nirgendwo hin tendiert, was alles den Mangel an Anschlusskäufen widerspiegelt.

Das Wochenhoch bei 1,1780 stellt den unmittelbaren Widerstand vor dem Jahreshöchststand bei 1,1830 dar. Zusätzliche Gewinne könnten die Marke von 1,1900 auf dem Weg zur psychologischen Schwelle von 1,2000 freilegen. Unterstützung kann bei 1,1660, dem Wochen-Tief, gefunden werden, gefolgt von dem relevanteren Bereich von 1,1590. Ein klarer Durchbruch unter letzterem sollte die Tür für einen Test der Marke von 1,1500 öffnen.

Fed - Häufig gestellte Fragen (FAQ)

Die Federal Reserve (Fed) steuert die US-Geldpolitik mit zwei klaren Zielen: Preisstabilität und Vollbeschäftigung. Dabei nutzt die Notenbank Zinssätze als Hauptinstrument. Höhere Zinsen stärken den US-Dollar, da sie die USA für internationale Investoren attraktiver machen. Sinkende Zinsen hingegen schwächen den Greenback.

Die Federal Reserve (Fed) hält jährlich acht geldpolitische Sitzungen ab, bei denen das Federal Open Market Committee (FOMC) die wirtschaftliche Lage beurteilt und geldpolitische Entscheidungen trifft. Das FOMC besteht aus zwölf Mitgliedern – den sieben Mitgliedern des Gouverneursrats, dem Präsidenten der Federal Reserve Bank of New York und vier der elf übrigen regionalen Notenbankpräsidenten, die auf Jahresbasis rotieren.

In Zeiten schwerer Wirtschaftskrisen, wie etwa 2008 während der Finanzkrise, greift die Federal Reserve oft auf QE zurück. Dies bedeutet, dass die Fed massiv Anleihen kauft, um Liquidität bereitzustellen. Diese expansive Geldpolitik schwächt den Dollar, da das zusätzliche Geld die Währung verwässert und das Vertrauen der Investoren mindert.

Quantitative Straffung (QT) ist der umgekehrte Prozess von QE, bei dem die US-Notenbank aufhört, Anleihen von Finanzinstituten zu kaufen und das Kapital aus fällig werdenden Anleihen nicht reinvestiert, um neue Anleihen zu kaufen. Dies wirkt sich in der Regel positiv auf den Wert des US-Dollars aus.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.