- Der Dow Jones erholte sich am Freitag, nachdem er in dieser Woche Rekordhöhen erreicht hatte.

- Die Verbraucherstimmungsindikatoren zeigten einen steileren als erwarteten Rückgang.

- Der bevorstehende Zinsentscheid der Fed in der nächsten Woche wird auch ein SEP-Update enthalten.

Der Dow Jones Industrial Average (DJIA) reduzierte am Donnerstag seine Gewinne und fiel wieder unter 46.000, nachdem er in der Wochenmitte Rekordniveaus erreicht hatte. Die Zahlen des University of Michigan (UoM) Consumer Sentiment Index für September fielen viel schneller als erwartet, und die langfristigen Inflationserwartungen stiegen ebenfalls.

Die Federal Reserve (Fed) wird allgemein erwartet, am 17. September die Zinssätze zu senken, angesichts der schwächelnden Arbeitsmarktdaten, trotz eines kurzfristigen Anstiegs der Inflation. Die Fed wird auch ein aktualisiertes Summary of Economic Projections (SEP) bei der Zinsentscheidung in der nächsten Woche präsentieren, was einen informationsreichen Zinsentscheid für die Anleger verspricht.

Der Dow Jones verlor am Freitag vier Zehntel Prozent und testete 45.900, nachdem er am Donnerstag zum ersten Mal überhaupt über 46.000 geschlossen hatte. Die Aktienmärkte haben sich im September trotz der historisch schwachen Performance in diesem Monat fest auf die bullishe Seite geneigt. Die wichtigsten Indizes sind in dieser Woche insgesamt gestiegen, wobei der Dow Jones seit den Eröffnungsgeboten am Montag über 500 Punkte gewonnen hat und die Woche mit einem Plus von über 1,1% beendet hat.

Die Verbraucherstimmung trübt sich angesichts der Auswirkungen von Zöllen weiter ein

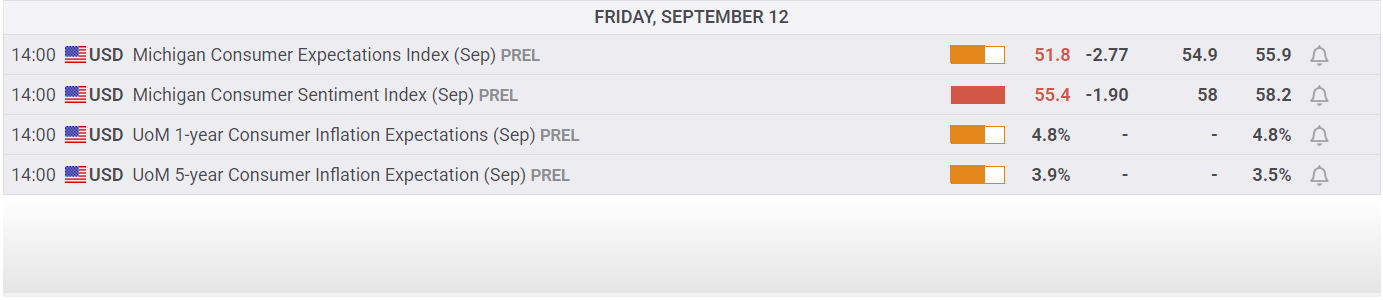

Der UoM Consumer Sentiment Index fiel auf 55,4 von zuvor 58,2. Die Verbraucheraussichten für langlebige Güter verbesserten sich, aber alle anderen Indexkomponenten fielen, insbesondere bei Verbrauchern mit niedrigem und mittlerem Einkommen. Die Befragten berichteten allgemein von wirtschaftlichen Verwundbarkeiten in den Geschäftszuständen, Arbeitsmärkten und Einstellungen sowie von Inflation. Die Verbraucher erwarten, dass sowohl ihre Einkommen als auch ihre Kaufkraft in Zukunft sinken werden, wobei über 60% der Befragten unaufgefordert auf die Zölle der Trump-Administration und deren negative Auswirkungen auf die US-Verbraucher hinwiesen. Laut Joanne Hsu, Direktorin der UoM Surveys of Consumers,

"Die Handelspolitik bleibt für die Verbraucher von großer Bedeutung... Dennoch bleibt die Stimmung über den Werten von April und Mai 2025, unmittelbar nach der ersten Ankündigung der reziproken Zölle."

US-Verbraucher bleiben besorgt über die Inflation in der Zukunft, wobei die 1-Jahres-Inflationserwartungen stabil bei 4,8% bleiben. Trotz des Anstiegs der 5-Jahres-Langfristinflationserwartungen für den zweiten Monat in Folge auf 3,9% im September bleibt sie dennoch unter dem Höchststand von 4,4%, der im April nach den Zollankündigungen erreicht wurde.

Die Fed wird allgemein erwartet, in der nächsten Woche eine erste Zinssenkung um 25 Basispunkte bekannt zu geben, wenn der Federal Open Market Committee (FOMC) zu seiner nächsten Zinsentscheidung am 17. September zusammentritt. Trotz der anhaltenden Anzeichen für ein Comeback der Inflation wird allgemein erwartet, dass die Fed in einen Zinssenkungszyklus eintritt, angesichts steiler Rückgänge und mehrerer scharfer Abwärtsrevisionen der US-Arbeits- und Einstellungsdaten. Der FOMC wird auch sein neuestes SEP präsentieren, und die Anleger werden gespannt sein, ob die Fed-Offiziellen die Markterwartungen für drei aufeinanderfolgende Zinssenkungen bis zum Jahresende teilen.

Lesen Sie mehr Börsennachrichten: Adobe-Aktien schwanken trotz anfänglicher Gewinn-Rallye

Dow Jones Tages-Chart

Wirtschaftsindikator

Uni-Michigan: Fünfjährige Inflationserwartung der Verbraucher

Die Verbraucherumfrage der University of Michigan umfasst eine langfristige, fünfjährige Inflationserwartung, die von der Fed bei der Berechnung ihres vierteljährlichen Index der allgemeinen Inflationserwartungen herangezogen wird.

Mehr lesenLetzte Veröffentlichung: Fr Sept. 12, 2025 14:00 (Zuvor)

Häufigkeit: Monatlich

Aktuell: 3.9%

Prognose: -

Vorher: 3.5%

Quelle: University of Michigan

Warum das für Trader wichtig ist

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.