- Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin.

- Je größer das Mandat von Sanae Takaichi, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.

- Ein niedriger als erwarteter Ausgang oder eine Überraschung bei der Wahlbeteiligung könnte eine schnelle Auflösung bärischer Yen-Positionen auslösen.

Der japanische Yen (JPY) handelt in einem Umfeld, in dem die Politik des Landes erneut ein direkter Treiber der Währung geworden ist. Zwei Tage vor der vorgezogenen Wahl am 8. Februar geht es in den Umfragen nicht nur darum, einen Gewinner vorherzusagen, sondern auch darum, wie die Märkte verschiedene Szenarien zeichnen und somit die Risikoprämie, die im japanischen Yen eingebettet ist.

Was die Umfragen zeigen und warum die Märkte sie berücksichtigen

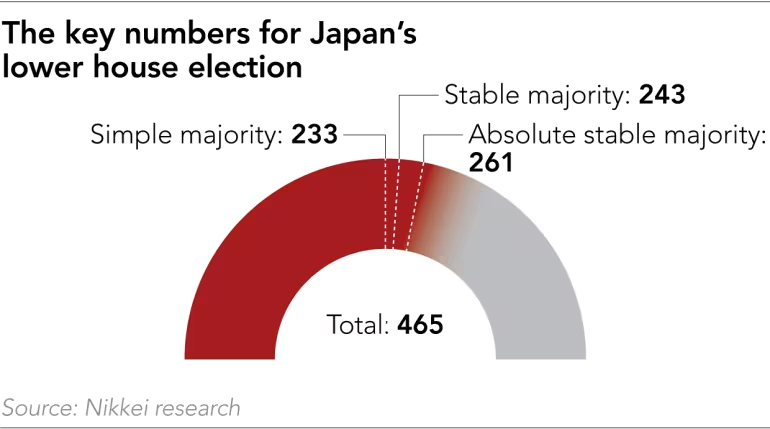

Mehrere große Umfragen konvergieren weitgehend in derselben Botschaft und deuten darauf hin, dass die von Japans Premierministerin Sanae Takaichi geführte Koalition in einer starken Position ist. Eine Nikkei-Umfrage, die Anfang dieser Woche durchgeführt wurde, prognostiziert, dass die Liberaldemokratische Partei (LDP) und ihr Koalitionspartner, die Japan Innovation Party (JIP/Ishin), 300 Sitze von 465 im Unterhaus gewinnen könnten. Eine ähnliche Prognose wurde auch von der japanischen Zeitung Asahi Shimbun gemeldet, während separate Umfragen, die Kyodo News zugeschrieben werden, darauf hindeuten, dass die LDP sogar eine einfache Mehrheit von über 233 Sitzen allein sichern könnte.

In Japans parlamentarischer Mechanik sind diese Zahlen wichtiger als die binäre Frage, wer gewinnt. Mit 233 Sitzen kontrolliert das regierende Lager das Unterhaus. Über 261 stärkt es seinen Einfluss auf Ausschüsse und Vorsitzpositionen, was eine reibungslosere Agenda-Setzung und schnellere Gesetzgebung ermöglicht. Und wenn der Block sich der Zwei-Drittel-Schwelle nähert, verringern sich institutionelle Reibungen weiter, da das Unterhaus eine größere Fähigkeit gewinnt, Gesetze durchzusetzen, selbst wenn das Oberhaus nicht kooperativ ist.

Kurz gesagt, je mehr Umfragen auf einen großen Sieg hindeuten, desto mehr preist der Markt die Möglichkeit einer schnellen Umsetzung des wirtschaftlichen Programms der Regierung ein.

Ein Faktor, der internationale Aufmerksamkeit hinzufügt, ist die öffentliche Unterstützung, die US-Präsident Donald Trump Takaichi ausgesprochen hat, zusammen mit den Aussichten auf ein Treffen im März. Für die Forex-Märkte ist dies kein fundamentaler Treiber, kann jedoch die Medienaufmerksamkeit verstärken, Narrative verhärten und kurzfristige Positionierungen beschleunigen.

Warum ein Sieg des regierenden Blocks negativ für den japanischen Yen sein kann

Das aktuelle Paradoxon ist, dass ein Wahlsieg des regierenden Blocks, der normalerweise mit politischer Stabilität assoziiert wird, negativ für die Währung werden kann, wenn er mit einem als zu expansiv angesehenen fiskalischen Kurs verbunden ist. Die Märkte bestrafen nicht die Stabilität, sondern preisen das Risiko ein, dass Stabilität in einen politischen Blankoscheck umschlägt.

Das am meisten handelbare Wahlversprechen bleibt eine vorübergehende Aussetzung der auf Lebensmittel erhobenen Verbrauchsteuer. Für Haushalte ist es einfach. Für Investoren ist es sofort eine Finanzierungsfrage, da das Einnahme-Loch durch Ausgabenkürzungen, andere Steuermaßnahmen oder eine erhöhte Emission von japanischen Staatsanleihen ausgeglichen werden muss.

In einem Land, das langsam Jahrzehnte mit nahezu null Zinsen hinter sich lässt, ist diese Sensibilität wichtig. Wenn die Renditen steigen, werden die Kosten für die Schuldendienstleistungen zinsempfindlicher, und das ultra-lange Ende wird zu einem Vertrauensindikator. Deshalb kann ein fiskalisch bedingter Ausverkauf den JPY belasten, auch wenn theoretisch höhere japanische Renditen die Währung durch engere Zinsdifferenzen unterstützen könnten. Wenn die Renditen steigen, weil Investoren eine höhere Termprämie für fiskalische und Glaubwürdigkeitsrisiken verlangen, kann dieser Schritt Yen-negativ statt Yen-positiv sein.

Drei Szenarien für den japanischen Yen

Umfragen reduzieren das Ereignis nicht nur auf ein Endergebnis. Sie neigen dazu, die Verteilung in Richtung „starkes Mandat“ zu verzerren. Die Märkte neigen daher dazu, die Abstimmung in drei breite Kategorien zu gliedern.

1. Ein großer Sieg des regierenden Blocks von etwa 300 Sitzen, ohne einen Glaubwürdigkeits-Schock

Dies ist das Szenario, in dem die Konsensprognosen weitgehend mit einem komfortablen Mandat, reibungsloser Ausführung und einem Haushalt für das Geschäftsjahr 2026, der pünktlich oder mit überschaubaren Verzögerungen verabschiedet wird, in Erfüllung gehen.

In diesem Szenario könnte der Markt zunächst Druck auf den japanischen Yen ausüben, da die Wahrscheinlichkeit eines größeren fiskalischen Pakets steigt. Der Schlüssel liegt jedoch in der Qualität der Botschaften nach der Wahl. Wenn die Regierung Phasen, vorübergehende Designs und Emissionspläne betont, die eine Sättigung des ultralangen Sektors vermeiden, kann sich der Risikoaufschlag stabilisieren.

Dieses Szenario steht im Einklang mit einem schwankenden japanischen Yen, anstatt einer einseitig bewegenden Währung. Die Märkte könnten "die Schlagzeile verkaufen" in Bezug auf fiskalische Optik und dann allmählich traditionellere Treiber wie die Bank of Japan (BoJ) und US-Renditen neu bewerten.

2. Ein überwältigender Sieg der LDP und ihrer Verbündeten, der nahezu totale legislative Dominanz impliziert

Wenn das Ergebnis die Erwartungen erheblich übertrifft, wird die Marktinterpretation aggressiver mit schnellerer Umsetzung, weniger Kompromissen und damit einer höheren Wahrscheinlichkeit, dass kostspielige Versprechen in weniger verwässerter Form verabschiedet werden. In diesem Fall könnte die japanische Kurve weiter steiler werden und der Druck auf den JPY könnte sich kurzfristig verstärken.

Dies ist auch das Szenario, in dem das Risiko von Interventionen stark ansteigt. Die Märkte konzentrieren sich tendenziell weniger auf ein genaues Niveau als auf eine Bewegung, die zu schnell und zu einseitig wird. Je schneller USD/JPY steigt, desto mehr Anreiz hat das Finanzministerium, den Momentum zu brechen, insbesondere wenn die Schwäche des japanischen Yen das Risiko birgt, importierte Inflation zu befeuern, während die Regierung verspricht, die Lebenshaltungskosten zu entlasten. Interventionen können scharfe Rücksetzer auslösen, aber die Nachhaltigkeit hängt weiterhin vom US-Zinsumfeld und der geldpolitischen Haltung der Bank of Japan ab.

3. Eine Wahlüberraschung, schwache Wahlbeteiligung oder ein weniger eindeutiger LDP-Koalitionssieg als Umfragen suggerieren

Selbst wenn die Umfragen die Erzählung dominieren, tragen sie das klassische Risiko einer niedrigeren Wahlbeteiligung unter Takaichi-neigenden Wählern oder Widerstand in bestimmten städtischen Bezirken. Wenn das Ergebnis weniger beeindruckend ist als die durchschnittliche Projektion, könnten die Märkte schnell den "Takaichi-Handel" zurückfahren, was dazu führt, dass die Renditen sinken, der Risikoaufschlag sich verringert und der JPY sich stärkt.

Aber dieses Szenario ist nicht automatisch positiv auf mittlere Sicht. Ein schwächeres Mandat kann die Tür zu chaotischen, kostspieligen Kompromissen wieder öffnen, die erforderlich sind, um Gesetze und Haushalte zu verabschieden. Diese Mischung produziert oft das am wenigsten komfortable Währungsprofil mit weniger Sichtbarkeit, mehr Lärm und einem schwierigeren Weg, den Haushalt für das Geschäftsjahr 2026 zu sichern.

Die Rolle der Bank of Japan und das reale Gleichgewicht des Yen

In allen Szenarien bleibt die Bank of Japan der indirekte Schiedsrichter. Sie reagiert nicht direkt auf Wahlergebnisse, sondern auf deren Auswirkungen auf Inflation, finanzielle Bedingungen und den Wechselkurs. Wenn die Fiskalpolitik die Inflation hartnäckiger hält oder die Schwäche des japanischen Yen die importierte Inflation anhebt, verstärkt sich der Fall für eine schnellere geldpolitische Normalisierung am Rande. Wenn die Renditen unordentlich werden und die Bedingungen zu abrupt verschärfen, könnte die BoJ Vorsicht bevorzugen, um ein Wachstum nicht zu destabilisieren.

Letztendlich ist die Abstimmung am 8. Februar weniger ein politisches Ereignis als ein Test von "Mandat versus Glaubwürdigkeit". Umfragen deuten auf einen starken Sieg hin. Die Richtung des japanischen Yen wird davon abhängen, ob dieser Sieg genutzt wird, um kostspielige Versprechen zu beschleunigen oder stattdessen genügend politisches Kapital zu sichern, um Maßnahmen schrittweise zu finanzieren und zu kalibrieren, um eine erneute Belastung der japanischen Anleihekurve zu vermeiden.

USD/JPY technische Analyse: Bullishes Momentum hält über wichtigen gleitenden Durchschnitten

USD/JPY 4-Stunden-Chart. Quelle: FXStreet

Das Paar USD/JPY handelt zum Zeitpunkt des Schreibens am Freitag bei 157,10 im 4-Stunden-Chart. Der 100-Perioden Simple Moving Average (SMA) setzt seinen Rückgang unter dem 200-Perioden SMA fort und behält eine bärische Ausrichtung bei, während der längere Durchschnitt ansteigt. Der Preis hält sich über beiden Referenzen, wobei der 200-Perioden SMA bei 156,60 nahe dynamische Unterstützung bietet. Der Relative Strength Index (RSI) liegt bei 67 und signalisiert ein festes bullishes Momentum, ohne überkaufte Bedingungen zu erreichen.

Gemessen vom Hoch bei 159,45 bis zum Tief bei 152,10 begrenzt das 78,6%-Fibonacci-Retracement-Niveau bei 157,88 die Oberseite. Sofortiger Widerstand liegt bei 157,34. Nächste Puffer sind beim 61,8%-Retracement bei 156,64 und dann beim 200-Perioden SMA bei 156,60 zu sehen, was die kurzfristige Tendenz unterstützt, während das Momentum fest bleibt.

(Die technische Analyse dieser Geschichte wurde mit Hilfe eines KI-Tools verfasst.)

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.