- Die Rendite der 10-jährigen US-Anleihen steigt auf 4,473 %, während die Anleger die Bedenken der Fed hinsichtlich Inflation und Zöllen verdauen.

- Die 70-Milliarden-Dollar-Auktion für 5-jährige Anleihen wird bei 4,071 % geräumt, leicht unter dem jüngsten Durchschnitt, vor dem 7-jährigen Verkauf am Donnerstag.

- Schwache Daten der Richmond Fed unterstreichen die wirtschaftliche Verlangsamung; alle Augen auf BIP und Kern-PCE später in dieser Woche.

Die Renditen der US-Staatsanleihen stiegen am Mittwoch nach der Veröffentlichung der neuesten Protokolle der Federal Reserve (Fed) vom 6. und 7. Mai, die die Bedenken der US-Notenbank hinsichtlich der Zölle und deren Auswirkungen auf Inflation und wirtschaftliche Aktivität offenbarten.

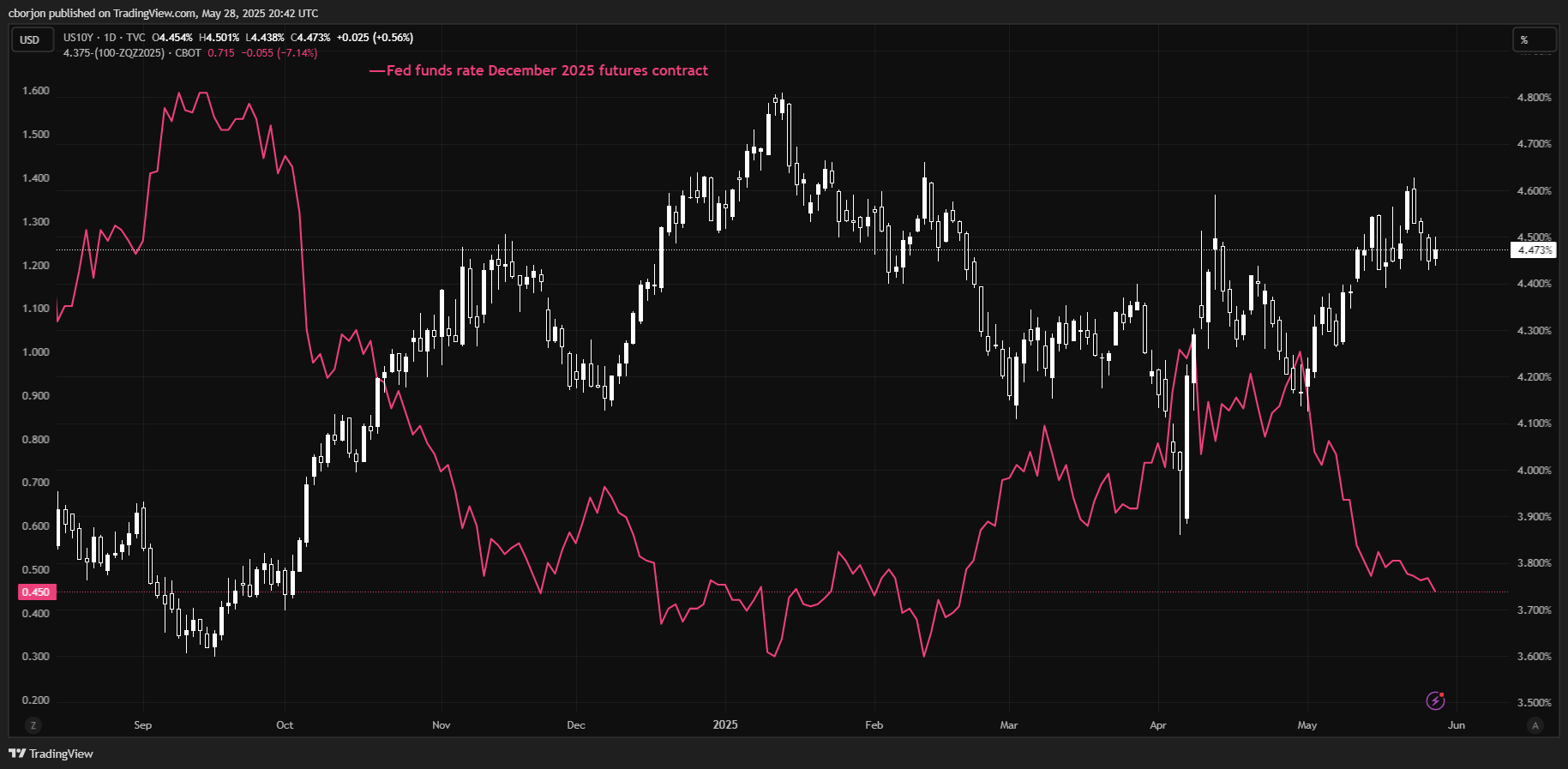

Die Treasury-Renditen steigen über die gesamte Kurve, nachdem die Fed Vorsicht signalisiert; die Märkte preisen 45 Basispunkte Zinssenkungen bis zum Jahresende ein

Die neuesten Protokolle der Federal Reserve zeigten, dass die Beamten einen vorsichtigen Ansatz bei Zinserhöhungen unterstützen, angesichts der erhöhten wirtschaftlichen Unsicherheit und der steigenden Risiken einer Stagflation.

In Reaktion darauf preisten die Geldmärkte 45 Basispunkte Zinssenkungen bis zum Ende des Jahres ein.

Die Rendite der 2-jährigen US-Anleihen, die am empfindlichsten auf Zinsänderungen reagiert, steigt um eineinhalb Basispunkte (bps) auf 3,994%.

Die Rendite der 10-jährigen US-Staatsanleihen steigt um drei Basispunkte auf 4,473 %, da die Marktteilnehmer skeptisch bleiben, dass die Fed in der zweiten Jahreshälfte die Zinsen senken wird.

Die Auktion von 70 Milliarden USD für 5-jährige Anleihen erreichte eine Höchstrendite von 4,071%, über der Rendite der vorherigen Auktion von 3,995%, blieb jedoch unter dem Durchschnitt der letzten sechs Auktionen von 4,204%. Am Donnerstag wird erwartet, dass das US-Finanzministerium 44 Milliarden USD in 7-jährigen T-Anleihen anbietet.

US-Konjunkturdaten waren spärlich, obwohl die Richmond Fed berichtete, dass die Aktivität im verarbeitenden Gewerbe und im Dienstleistungssektor weiterhin eine anhaltende wirtschaftliche Verlangsamung zeigt.

In dieser Woche richten die Anleger ihre Augen auf die Veröffentlichung von BIP- und Arbeits-indikatoren am Donnerstag. Bis Freitag wird erwartet, dass der Kernpreisindex für persönliche Konsumausgaben (PCE), der bevorzugte Inflationsindikator der Fed, leicht sinken wird.

Die Rendite der 10-jährigen US-Anleihen im Vergleich zur Fed-Funds-Rate und den Zinssenkungserwartungen für Dezember 2025

(Diese Nachricht wurde am 28. Mai um 21:13 GMT korrigiert – gemeint war, dass die Marktteilnehmer skeptisch bleiben, dass die Fed in der zweiten Jahreshälfte die Zinsen senken wird, nicht in der ersten)

Fed FAQs

Die Federal Reserve (Fed) steuert die US-Geldpolitik mit zwei klaren Zielen: Preisstabilität und Vollbeschäftigung. Dabei nutzt die Notenbank Zinssätze als Hauptinstrument. Höhere Zinsen stärken den US-Dollar, da sie die USA für internationale Investoren attraktiver machen. Sinkende Zinsen hingegen schwächen den Greenback.

Die Federal Reserve (Fed) hält jährlich acht geldpolitische Sitzungen ab, bei denen das Federal Open Market Committee (FOMC) die wirtschaftliche Lage beurteilt und geldpolitische Entscheidungen trifft. Das FOMC besteht aus zwölf Mitgliedern – den sieben Mitgliedern des Gouverneursrats, dem Präsidenten der Federal Reserve Bank of New York und vier der elf übrigen regionalen Notenbankpräsidenten, die auf Jahresbasis rotieren.

In Zeiten schwerer Wirtschaftskrisen, wie etwa 2008 während der Finanzkrise, greift die Federal Reserve oft auf QE zurück. Dies bedeutet, dass die Fed massiv Anleihen kauft, um Liquidität bereitzustellen. Diese expansive Geldpolitik schwächt den Dollar, da das zusätzliche Geld die Währung verwässert und das Vertrauen der Investoren mindert.

Quantitative Straffung (QT) ist der umgekehrte Prozess von QE, bei dem die US-Notenbank aufhört, Anleihen von Finanzinstituten zu kaufen und das Kapital aus fällig werdenden Anleihen nicht reinvestiert, um neue Anleihen zu kaufen. Dies wirkt sich in der Regel positiv auf den Wert des US-Dollars aus.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.