- Gold handelt flach bei 3.369 USD und steuert auf einen wöchentlichen Verlust von fast 1,90% zu.

- Trump zieht sich von sofortigen Maßnahmen gegen den Iran zurück, was die Risikostimmung stärkt und die Nachfrage nach sicheren Anlagen dämpft.

- Fed-Beamte gespalten über die Zinsperspektive; Waller sieht Zinssenkung im Juli, Barkin bleibt vorsichtig.

Der Goldpreis handelt am Freitag stabil und steht kurz davor, die Woche mit einem Verlust von fast 1,90 % zu beenden, nachdem US-Präsident Donald Trump militärische Maßnahmen gegen den Iran verschoben und sich stattdessen für eine diplomatische Lösung entschieden hat. Zum Zeitpunkt der Erstellung dieses Berichts handelt XAU/USD bei 3.369 USD, ein Rückgang von 0,11 %.

Die Stimmung trübte sich außerhalb geopolitischer Ereignisse, die mit "Die USA könnten Ausnahmen für Verbündete mit Halbleiterwerken in China widerrufen" in Verbindung stehen, wie Bloomberg berichtete. Trumps Entscheidung zum Iran stärkte die Risikobereitschaft, was einen Gegenwind für die Goldpreise darstellt.

Unterdessen setzen Israel und der Iran ihre Angriffe fort. Reuters berichtete, dass ein hochrangiger iranischer Beamter erklärte, sie seien bereit, über Einschränkungen der Urananreicherung zu diskutieren. Sie sagten jedoch, dass "null Anreicherung von Teheran zweifellos abgelehnt wird, insbesondere jetzt unter den israelischen Angriffen."

In der Zwischenzeit begannen Vertreter der Federal Reserve (Fed) die Nachrichten zu durchdringen, nachdem die Zentralbank beschlossen hatte, die Zinsen unverändert zu lassen und eine leicht hawkische Haltung einzunehmen. Fed-Gouverneur Christopher Waller wurde extrem dovish und sieht die erste Zinssenkung bei der Sitzung im Juli.

Im Gegensatz zu ihm gab die Fed ihren geldpolitischen Bericht heraus, in dem sie erwähnte, dass die Politik "gut positioniert ist für das, was vor uns liegt", angesichts geopolitischer und tariflicher Unsicherheiten. Nebenbei sagte der Präsident der Richmond Fed, Thomas Barkin, dass er sich nicht beeilen werde, die Zinsen zu senken.

Obwohl Gold in dieser Woche gefallen ist, wird es typischerweise in Zeiten geopolitischer Spannungen und niedriger Zinsen nachgefragt. Die restriktive Neigung der Fed könnte jedoch dazu führen, dass Anleger sich anderen Währungen neben dem US-Dollar zuwenden.

Nächste Woche wird der US-Wirtschaftskalender Reden der Fed, S&P Global Flash PMIs, Wohnungs- und Inflationsdaten sowie Bruttoinlandsprodukt (BIP)-Zahlen umfassen.

Tägliche Zusammenfassung der Marktbewegungen: Gold bleibt stabil und schwebt bei 3.370 USD in einer Risk-Off-Stimmung

- Die Rendite der 10-jährigen US-Staatsanleihen bleibt bei 4,391% unverändert. Die realen Renditen in den USA, die umgekehrt mit den Goldpreisen korreliert sind, bleiben ebenfalls unverändert bei 2,081%.

- Der US-Dollar-Index (DXY), der den Wert des US-Dollars gegenüber sechs Währungen verfolgt, steht kurz davor, die Woche mit einem Gewinn von 0,50% bei 98,65 zu beenden.

- Die Daten in den Vereinigten Staaten (US) zeigten, dass sich die Wirtschaft verlangsamt, wie der jüngste Philadelphia Fed Manufacturing Index im Juni, der auf -4 fiel, unverändert gegenüber Mai, aber schlechter als die geschätzte Kontraktion von -1.

- Der geldpolitische Bericht der Fed hat kürzlich ergeben, dass es erste Anzeichen dafür gibt, dass Zölle zu höherer Inflation beitragen. Ihr vollständiger Einfluss muss jedoch noch in den Daten reflektiert werden. Der Bericht fügte hinzu, dass die aktuelle Politik gut positioniert ist und dass die finanzielle Stabilität angesichts hoher Unsicherheit robust ist.

- Fed-Vorsitzender Powell kommentierte, dass die Auswirkungen der Zölle vom Niveau abhängen werden, und fügte hinzu: "Erhöhungen in diesem Jahr werden wahrscheinlich die wirtschaftliche Aktivität belasten und die Inflation in die Höhe treiben." Powell sagte, dass "solange wir den Arbeitsmarkt haben, den wir haben, und die Inflation zurückgeht, das Richtige ist, die Zinsen zu halten."

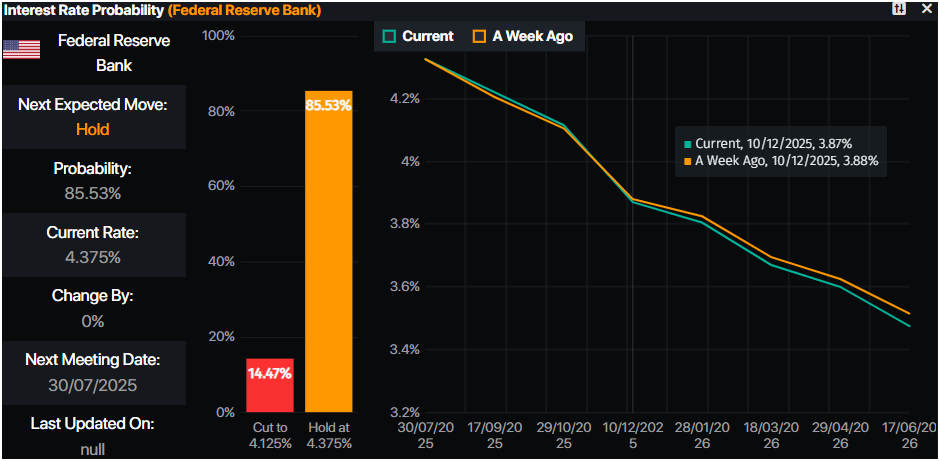

- Die Geldmärkte deuten darauf hin, dass Händler bis zum Ende des Jahres mit 46 Basispunkten an Erleichterungen rechnen, laut Daten des Prime Market Terminal.

Quelle: Prime Market Terminal

XAU/USD technische Perspektive: Goldpreis bleibt unter Druck unter 3.400 USD

Der Aufwärtstrend des Goldpreises bleibt intakt, aber zum Zeitpunkt der Erstellung dieses Berichts ist er unter 3.375 USD gefallen. Auf dem Weg nach unten erreichte XAU/USD ein Fünf-Tage-Tief von 3.340 USD, bevor er von diesen Tiefstständen abprallte, als Käufer den Kassakurs anhoben.

Der Relative Strength Index (RSI) ist bullisch, obwohl er flach geworden ist. Das bedeutet, dass in naher Zukunft weitere seitliche Bewegungen wahrscheinlich sind.

Für eine bullische Fortsetzung muss XAU/USD die 3.400 USD überwinden. Sobald dies überwunden ist, liegen die folgenden wichtigen Widerstandsniveaus, wie die 3.450 USD-Marke und das Rekordhoch von 3.500 USD, vor uns. Andernfalls, wenn das Edelmetall unter 3.370 USD fällt, könnte der Rückgang in Richtung der 3.350 USD-Marke und zum 50-Tage-Simple Moving Average (SMA) bei 3.308 USD weitergehen. Weitere Verluste sind zu erwarten, sobald dieser Bereich durchbrochen wird, bei dem Hoch vom 3. April, das zur Unterstützung wurde, bei 3.167 USD.

Risikostimmung FAQs

Die Begriffe „Risk-on“ und „Risk-off“ beschreiben die Risikobereitschaft der Anleger. In einer „Risk-on“-Phase sind Investoren bereit, in risikoreichere Anlagen zu investieren, während sie in einer „Risk-off“-Phase sicherere Anlagen bevorzugen.

In „Risk-on“-Phasen steigen die Aktienmärkte, und auch Rohstoffe – abgesehen von Gold – gewinnen an Wert, da sie von einem positiven Wachstumsausblick profitieren. Währungen von rohstoffexportierenden Ländern sowie Kryptowährungen legen zu. In „Risk-off“-Zeiten gewinnen Staatsanleihen an Wert, Gold steigt, und sichere Währungen wie der Japanische Yen, der Schweizer Franken und der US-Dollar werden bevorzugt.

Währungen von rohstoffreichen Ländern wie Australien, Kanada und Neuseeland profitieren in Phasen der Risikobereitschaft („Risk-on“), da Rohstoffe in Zeiten wirtschaftlicher Expansion tendenziell im Preis steigen.

Die Währungen, die in Phasen von „Risk-off“-Stimmungen typischerweise an Wert gewinnen, sind der US-Dollar (USD), der japanische Yen (JPY) und der Schweizer Franken (CHF). Der US-Dollar profitiert in Krisenzeiten von seiner Rolle als Weltreservewährung, da Investoren vermehrt US-Staatsanleihen kaufen, die als besonders sicher gelten. Dies liegt daran, dass es als unwahrscheinlich angesehen wird, dass die größte Volkswirtschaft der Welt zahlungsunfähig wird. Der Yen verzeichnet durch die hohe Nachfrage nach japanischen Staatsanleihen Zuwächse, da ein Großteil dieser Anleihen von inländischen Investoren gehalten wird, die selbst in Krisenzeiten kaum Verkaufsdruck erzeugen. Der Schweizer Franken wird aufgrund strenger Bankgesetze, die den Kapitalschutz verbessern, als sicherer Hafen betrachtet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.