- Die Vereinigten Staaten sind ohne Finanzierung ausgekommen, was zu Kurzarbeit und Datenstreichungen führte.

- Der europäische makroökonomische Kalender wird in den kommenden Tagen an Relevanz gewinnen.

- EUR/USD handelt weiterhin innerhalb bekannter Grenzen, verliert an Aufwärtsmomentum, zeigt jedoch keine Anzeichen eines bevorstehenden Rückgangs.

Das EUR/USD-Paar beendet die Woche um die Marke von 1,1750, nachdem es seit Anfang August in einer Spanne feststeckte. Abgesehen von dem Höchststand in Richtung des 2025er Hochs bei 1,1918, das Mitte September erreicht wurde, hat das Paar keine Lebenszeichen gezeigt.

US-Regierungsstillstand

Der Shutdown der Vereinigten Staaten (US) stand zu Beginn des neuen Monats im Mittelpunkt. Die US-Bundesregierung ist zum ersten Mal seit sieben Jahren vor Ende des Haushaltsjahres ohne Finanzierung ausgekommen, wobei der letzte Shutdown unter dem ersten Mandat von Präsident Donald Trump stattfand. Es war auch der längste, da er fünfunddreißig Tage dauerte.

Ein Tauziehen zwischen den republikanischen und demokratischen Senatoren über die Gesundheitsausgaben endete mit dem Scheitern, ein Finanzierungsgesetz zu verabschieden. Die Verhandlungen und Abstimmungen im Kongress waren in der zweiten Wochenhälfte umfangreich, führten jedoch zu keinem Ergebnis.

Der Shutdown hat mehrere Konsequenzen: Einerseits hat die Regierung zehntausende von Mitarbeitern im ganzen Land in Kurzarbeit geschickt, wobei ein Drittel des Personals des Weißen Hauses nach Hause geschickt wurde. Viele andere Bundesangestellte könnten in den kommenden Tagen entlassen werden.

Andererseits bedeutet der Shutdown, dass wichtige Bundesbehörden wie das Bureau of Labor Statistics (BLS), das Bureau of Economic Analysis (BEA) und das Census Bureau die Erhebung und Verbreitung von Daten ausgesetzt haben, obwohl private Organisationen wie gewohnt weiter veröffentlichten. Infolgedessen sind die meisten kritischen Beschäftigungszahlen der USA nicht veröffentlicht worden.

Schwacher Arbeitsmarkt in den USA

Vor dem Shutdown berichtete das BLS, dass die Zahl der offenen Stellen am letzten Geschäftstag im August bei 7,22 Millionen lag, laut dem JOLTS-Bericht über offene Stellen. Die Zahl folgte den 7,2 Millionen offenen Stellen, die für Juli gemeldet wurden, und lag über den Markterwartungen von 7,2 Millionen.

Darüber hinaus gab es zahlreiche privat erstellte Berichte, die auf einen sich abschwächenden Arbeitsmarkt hindeuteten. Der ADP-Bericht über die Beschäftigungsänderung zeigte, dass der private Sektor im September 32.000 Arbeitsplätze verlor, was viel schlechter war als die von den Marktteilnehmern erwarteten 50.000 neuen Arbeitsplätze. Gleichzeitig wurde die August-Zahl auf minus 3.000 nach unten revidiert, im Vergleich zur vorherigen Schätzung eines Anstiegs um 54.000. Schließlich zeigte der Challenger Job Cuts-Bericht, dass US-amerikanische Arbeitgeber im September 54.064 Stellenstreichungen ankündigten, ein Rückgang um 37 % im Vergleich zu den 85.979 Streichungen, die im August angekündigt wurden.

Darüber hinaus berichtete das Conference Board, dass der US-Verbrauchervertrauensindex im September auf 94,2 fiel, nach einer Revision auf 97,8 im August, und unter den von den Marktteilnehmern erwarteten 97,0.

Außerdem veröffentlichte das Institute for Supply Management (ISM) die Einkaufsmanagerindizes (PMIs) für September. Die Zahl für das verarbeitende Gewerbe fiel mit 49,1 im September etwas besser aus als erwartet, im Vergleich zu den Erwartungen von 49 und dem vorherigen Wert von 48,7. Der am Freitag veröffentlichte Services PMI zeigte, dass die Aktivität im Sektor auf 50 von 52 im August zurückging. Diese Zahl lag unter den Markterwartungen von 51,7.

Gegen alle Erwartungen blieben die Marktteilnehmer optimistisch, da das spekulative Interesse diese Zahlen als höhere Chancen für Zinssenkungen der Federal Reserve (Fed) interpretierte, bis zu dem Punkt, dass laut dem CME Fed Watch Tool die Wahrscheinlichkeit einer Beibehaltung der Zinssätze im Oktober und Dezember bei null liegt.

In der Zwischenzeit helfen gemischte Kommentare von Fed-Offiziellen, den US-Dollar (USD) zwischen bekannten Niveaus schwanken zu lassen. Die Präsidentin der Federal Reserve (Fed) Bank von Dallas, Lorie Logan, äußerte einige hawkische Kommentare, die den Greenback vorübergehend stärkten. Logan mahnte zur Vorsicht bei Zinssenkungen und verwies darauf, dass die Inflation über dem Zielwert liegt und tendenziell steigt. Darüber hinaus stellte Logan fest, dass sich der Arbeitsmarkt „nur allmählich verlangsamt“ und dass er trotz der jüngsten enttäuschenden Daten „recht ausgewogen“ bleibt.

Europäische Daten unterstützen den geldpolitischen Kurs der Europäischen Zentralbank

Die Präsidentin der Europäischen Zentralbank (EZB), Christine Lagarde, sprach am Dienstag auf der Internationalen Geldpolitikkonferenz der Bank von Finnland und stellte fest, dass die Inflationsrisiken weiterhin recht begrenzt sind. Sie fügte hinzu, dass die Zentralbank gut aufgestellt ist, um zu reagieren, falls sich die Risiken für die Inflation ändern oder neue Schocks auftreten, die das Ziel der EZB gefährden. Lagarde wiederholte auch, dass die Eurozone mit den US-Zöllen besser zurechtkommt als zuvor erwartet.

Inflationsbezogene Zahlen untermauerten ihre Aussagen, da die Eurozone die vorläufige Schätzung des harmonisierten Verbraucherpreisindex (HICP) für September veröffentlichte, der wie erwartet mit einer annualisierten Rate von 2,2% anstieg. Der HICP Deutschlands lag mit einer annualisierten Rate von 2,4% leicht über den Erwartungen, höher als die prognostizierten 2,2% und die vorherigen 2,1%. Der monatliche Index lag bei 0,2% und übertraf die Erwartungen von 0,1%.

Zur gleichen Zeit veröffentlichte die Eurozone den Wirtschaftsvertrauensindikator für September, der sich von revidierten 95,3 auf 95,5 verbesserte.

Was als Nächstes zu erwarten ist

Die US-Regierungsstilllegung wird voraussichtlich bis Mitte Oktober andauern, wenn die Militär- und Bundesgehälter auslaufen. Bis dahin werden die Gesetzgeber keinen Druck haben, einen Deal abzuschließen, was bedeutet, dass weitere Daten abgesagt werden und Unsicherheit bestehen bleibt. Dennoch scheinen die Märkte, solange die Marktteilnehmer glauben, dass die Fed auf dem Lockerungskurs bleibt, komfortabel zu sein.

In den kommenden Tagen wird der Fokus auf den Reden der Fed-Vertreter liegen und auf jeglichen Hinweisen, die sie zur Geldpolitik geben können. Darüber hinaus wird das Federal Open Market Committee (FOMC) am Mittwoch die Protokolle der September-Sitzung veröffentlichen. Schließlich wird die vorläufige Schätzung des Michigan Consumer Sentiment Index für Oktober am Freitag veröffentlicht.

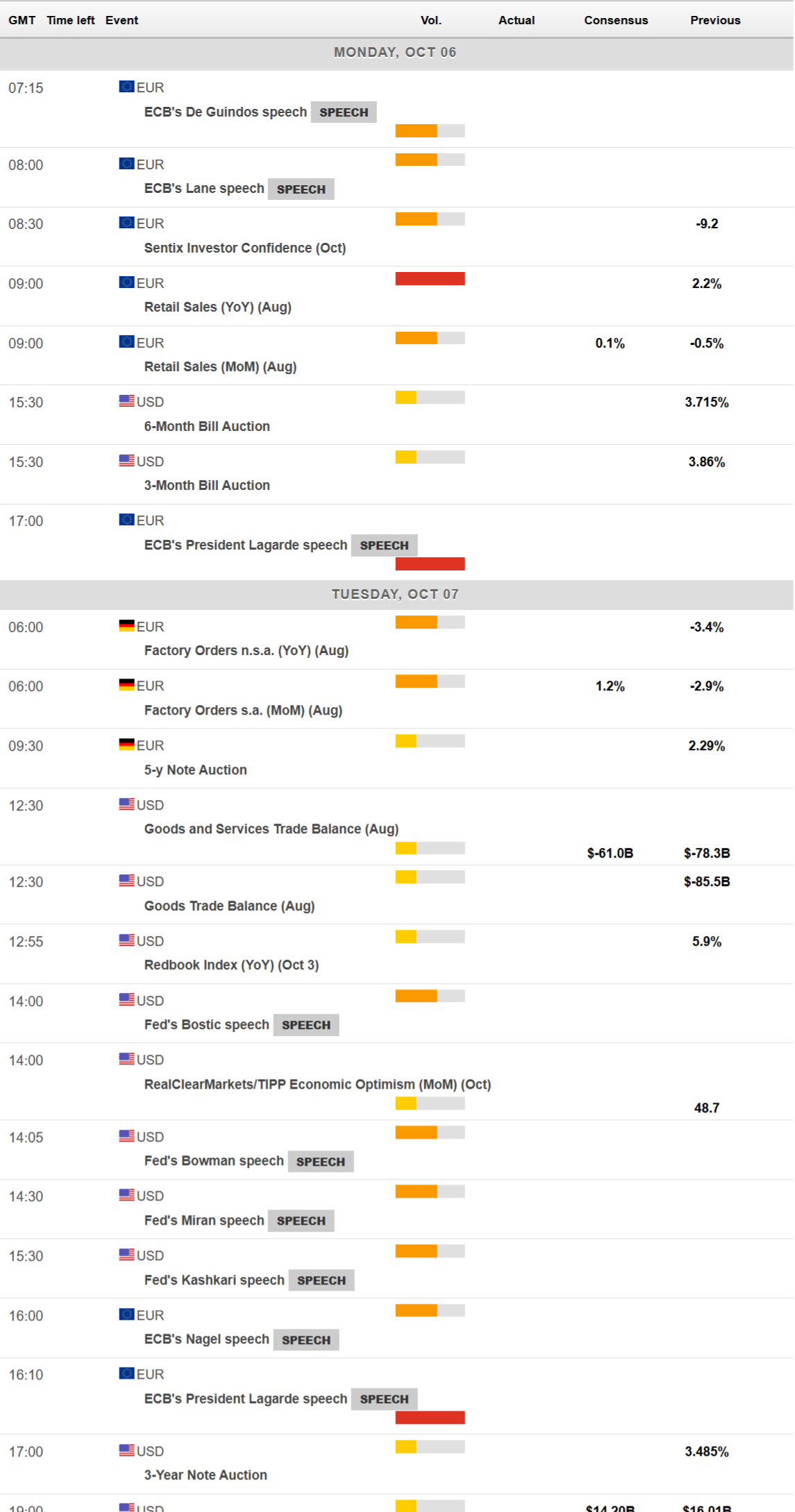

Die Eurozone wird am Montag den Sentix-Anlegervertrauensindex für Oktober und die Einzelhandelsumsätze für August veröffentlichen, während verschiedene EZB-Vertreter, einschließlich Präsidentin Christine Lagarde, im Laufe der Woche in den Medien zu hören sein werden.

Technische Perspektive EUR/USD

Der Wochenchart für das EUR/USD-Paar zeigt, dass es sich innerhalb eines klar definierten Bereichs hält und seit Anfang August keine klare Richtung findet. Dennoch zeigt derselbe Chart, dass sich das Paar über all seinen gleitenden Durchschnitten entwickelt, wobei der bullische 20 Simple Moving Average (SMA) bei etwa 1,1634 relevante Unterstützung bietet. Gleichzeitig setzt der 100 SMA seinen Anstieg über einem flachen 200 SMA fort, obwohl er weit unter dem kürzeren liegt. In der Zwischenzeit hat sich der Momentum-Indikator in Richtung seiner Mittellinie bewegt, was das Fehlen von Kaufinteresse widerspiegelt, anstatt auf einen bevorstehenden Rückgang hinzuweisen. Der Relative Strength Index (RSI) unterstützt diese Sichtweise und konsolidiert sich in der Nähe überkaufter Niveaus.

Auf täglicher Basis ist das EUR/USD-Paar neutral. Technische Indikatoren schwanken um ihre Mittellinien, ohne klare Richtungskraft, während das Verkaufsinteresse die Fortschritte im Laufe der Woche um einen flachen 20 SMA im Preisbereich von 1,1750 zurückweist. Der 100 SMA hingegen steigt mit begrenzter Stärke bei etwa 1,1615 und fungiert als Wendepunkt.

EUR/USD wird zunächst starken Widerstand um 1,1830 finden, wobei ein Durchbruch über dieses Niveau das Jahreshoch im Bereich von 1,1920 freilegen könnte. Weitere Fortschritte könnten zu einem Test der Marke von 1,2000 führen. Unterhalb des Bereichs von 1,1610 - 1,1630 hingegen wird das Abwärtsmomentum voraussichtlich zunehmen, mit einer Zwischenunterstützung bei 1,0450 vor dem Juli-Tief bei 1,1391.

Risikostimmung - Häufig gestellte Fragen (FAQ)

Die Begriffe „Risk-on“ und „Risk-off“ beschreiben die Risikobereitschaft der Anleger. In einer „Risk-on“-Phase sind Investoren bereit, in risikoreichere Anlagen zu investieren, während sie in einer „Risk-off“-Phase sicherere Anlagen bevorzugen.

In „Risk-on“-Phasen steigen die Aktienmärkte, und auch Rohstoffe – abgesehen von Gold – gewinnen an Wert, da sie von einem positiven Wachstumsausblick profitieren. Währungen von rohstoffexportierenden Ländern sowie Kryptowährungen legen zu. In „Risk-off“-Zeiten gewinnen Staatsanleihen an Wert, Gold steigt, und sichere Währungen wie der Japanische Yen, der Schweizer Franken und der US-Dollar werden bevorzugt.

Währungen von rohstoffreichen Ländern wie Australien, Kanada und Neuseeland profitieren in Phasen der Risikobereitschaft („Risk-on“), da Rohstoffe in Zeiten wirtschaftlicher Expansion tendenziell im Preis steigen.

Die Währungen, die in Phasen von „Risk-off“-Stimmungen typischerweise an Wert gewinnen, sind der US-Dollar (USD), der japanische Yen (JPY) und der Schweizer Franken (CHF). Der US-Dollar profitiert in Krisenzeiten von seiner Rolle als Weltreservewährung, da Investoren vermehrt US-Staatsanleihen kaufen, die als besonders sicher gelten. Dies liegt daran, dass es als unwahrscheinlich angesehen wird, dass die größte Volkswirtschaft der Welt zahlungsunfähig wird. Der Yen verzeichnet durch die hohe Nachfrage nach japanischen Staatsanleihen Zuwächse, da ein Großteil dieser Anleihen von inländischen Investoren gehalten wird, die selbst in Krisenzeiten kaum Verkaufsdruck erzeugen. Der Schweizer Franken wird aufgrund strenger Bankgesetze, die den Kapitalschutz verbessern, als sicherer Hafen betrachtet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.