- Gold erholt sich, nachdem er auf $3.362 gefallen ist, aufgrund von Trumps Offenheit für Gespräche mit dem Iran.

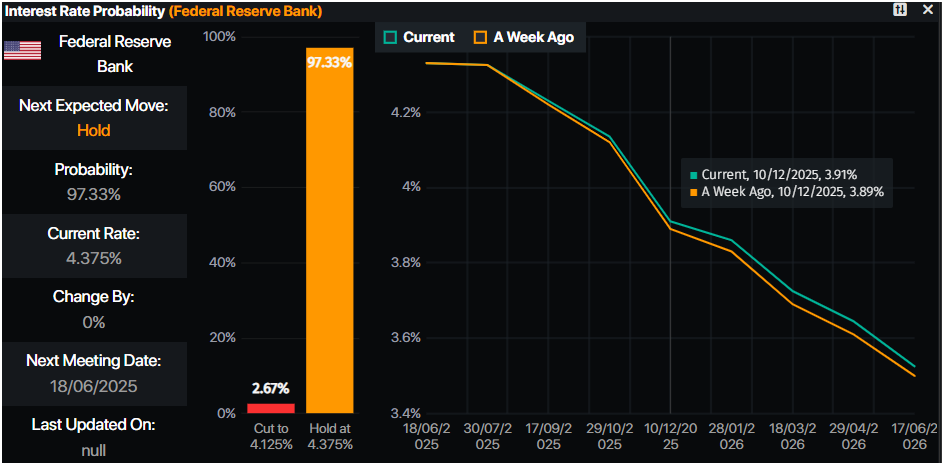

- Fed hält die Zinsen; Prognosen deuten auf zwei Zinssenkungen und langsameres Wachstum 2025 hin.

- Schwache US-Arbeitslosen- und Wohnungsdaten stützen das Edelmetall inmitten globaler Unsicherheit.

Die Goldpreise zeigen minimale Gewinne zu Beginn der asiatischen Sitzung, nachdem die Fed beschlossen hat, die Zinsen beizubehalten, während sie weiterhin zwei Zinssenkungen in Betracht zieht. In der Zwischenzeit lösten die Kommentare von US-Präsident Donald Trump zum Iran einen Rückgang auf ein wöchentliches Tief von $3.362 aus, bevor sich die Preise auf den aktuellen Niveaus stabilisierten. Der XAU/USD handelt bei $3.375, ein Plus von 0,19%.

Am Mittwoch hielt die Fed die Zinsen wie erwartet stabil und aktualisierte ihre wirtschaftlichen Prognosen für die Vereinigten Staaten (US). Die Mediane deuten darauf hin, dass das Bruttoinlandsprodukt (BIP) niedriger ausfallen wird als die Prognosen im März, während die Arbeitslosenquote leicht ansteigen wird. Die Inflation dürfte voraussichtlich um die 3%-Schwelle enden, während die Prognosen für den Federal Funds Rate darauf hindeuten, dass die Entscheidungsträger 50 Basispunkte Lockerung im Auge haben.

In der Zwischenzeit sagte US-Präsident Donald Trump auf einer Pressekonferenz, dass er, wenn der Iran ins Weiße Haus kommen wolle, "das vielleicht tun würde".

Gleichzeitig hielt Fed-Vorsitzender Jerome Powell an seiner leicht neutral-hawkischen Haltung fest und bekräftigte, dass die Geldpolitik "gut positioniert ist, um" auf externe Schocks wie Zölle oder geopolitische Risiken zu reagieren.

Abgesehen davon zeigte eine Reihe von US-Wirtschaftsdaten, dass sich der Arbeitsmarkt weiterhin entspannt, da die Zahl der Amerikaner, die Arbeitslosengeld beantragen, wie erwartet gestiegen ist. Die Wohnungsdaten enttäuschen die Investoren.

Tägliche Zusammenfassung der Marktbewegungen: Goldpreis fällt tief unter $3.400 nach der Fed

- Die Federal Reserve ließ den Zielbereich für den Leitzins unverändert bei 4,25%–4,50% und bekräftigte, dass die US-Wirtschaft weiterhin in solidem Tempo expandiert, während die Bedingungen auf dem Arbeitsmarkt stark bleiben. Das FOMC bekräftigte sein Engagement, die Risiken auf beiden Seiten seines dualen Mandats zu überwachen, und bestätigte die Pläne zur weiteren Reduzierung seiner Bestände an Staatsanleihen.

- Aktualisierte Prognosen aus der Zusammenfassung der wirtschaftlichen Projektionen (SEP) zeigten eine leichte Herabstufung der Wachstumsprognose für das BIP 2025 auf 1,4% von 1,7% im März. Die Prognose für die Arbeitslosenquote wurde auf 4,5% von 4,4% nach oben revidiert, während die Prognose für die Kern-PCE-Inflation auf 3,1% von 2,8% anstieg.

- Bei seiner Pressekonferenz sagte Powell: "Die Auswirkungen von Zöllen hängen vom Niveau ab" und fügte hinzu: "Erhöhungen in diesem Jahr werden wahrscheinlich die wirtschaftliche Aktivität belasten und die Inflation in die Höhe treiben." Er sagte, dass "solange wir den Arbeitsmarkt haben, den wir haben, und die Inflation sinkt, das Richtige ist, die Zinsen zu halten."

- Die US-Erstanträge auf Arbeitslosenhilfe stiegen in der Woche bis zum 14. Juni um 245.000 und entsprachen damit den Markterwartungen. Die fortlaufenden Anträge, die zur Glättung der Veränderungsrate in der wöchentlichen Veröffentlichung verwendet werden, fielen um 6.000 auf saisonbereinigte 1,945 Millionen in der Woche bis zum 7. Juni.

- In der Zwischenzeit zeigte der Wohnungssektor Anzeichen einer Abkühlung. Die Wohnungsstarts im Mai fielen auf 1,256 Millionen Einheiten, was einem Rückgang von 9,8% im Monatsvergleich gegenüber 1,392 Millionen im April entspricht. Auch die Baugenehmigungen gingen um 2% im Monatsvergleich auf eine Jahresrate von 1,393 Millionen von zuvor 1,422 Millionen zurück.

- Der US-Dollar-Index (DXY), der die Leistung des Dollars gegenüber sechs wichtigen Währungen verfolgt, fiel um 0,18% auf 98,64.

- Die Renditen von US-Staatsanleihen fielen weiter, da die Rendite der 10-jährigen US-Staatsanleihe um zwei Basispunkte (bps) auf 4,367% sank. Die realen Renditen in den USA folgten diesem Trend und fielen um fast fünf bps auf 2,057%.

- Geldmärkte deuten darauf hin, dass Händler bis zum Jahresende 46 Basispunkte Lockerung einpreisen, laut Daten des Prime Market Terminal.

Quelle: Prime Market Terminal

XAU/USD technische Perspektive: Goldpreis schwebt nahe $3.400 und wartet auf einen neuen Katalysator

Der Goldpreis bleibt aufwärts gerichtet, aber die aufeinanderfolgenden Dojis deuten darauf hin, dass die Händler auf die Fed-Entscheidung warten. Der Relative Strength Index (RSI) ist ebenfalls flach, aber bullish. Daher, wenn Powell und andere Gouverneure dovish werden, ist mit einer Rallye über $3.400 und darüber hinaus zu rechnen.

In diesem Fall wäre der nächste wichtige Widerstand die Marke von $3.450 und das Rekordhoch von $3.500 in naher Zukunft. Umgekehrt, wenn XAU/USD unter das Tageslow von $3.370 fällt, könnte der Rückgang in Richtung der Marke von $3.350 und möglicherweise tiefer gehen. Die folgenden wichtigen Unterstützungsniveaus wären der 50-Tage-Simple Moving Average (SMA) bei $3.301, gefolgt von dem am 3. April erreichten Hoch, das zur Unterstützung wurde, bei $3.167.

Risikostimmung FAQs

Die Begriffe „Risk-on“ und „Risk-off“ beschreiben die Risikobereitschaft der Anleger. In einer „Risk-on“-Phase sind Investoren bereit, in risikoreichere Anlagen zu investieren, während sie in einer „Risk-off“-Phase sicherere Anlagen bevorzugen.

In „Risk-on“-Phasen steigen die Aktienmärkte, und auch Rohstoffe – abgesehen von Gold – gewinnen an Wert, da sie von einem positiven Wachstumsausblick profitieren. Währungen von rohstoffexportierenden Ländern sowie Kryptowährungen legen zu. In „Risk-off“-Zeiten gewinnen Staatsanleihen an Wert, Gold steigt, und sichere Währungen wie der Japanische Yen, der Schweizer Franken und der US-Dollar werden bevorzugt.

Währungen von rohstoffreichen Ländern wie Australien, Kanada und Neuseeland profitieren in Phasen der Risikobereitschaft („Risk-on“), da Rohstoffe in Zeiten wirtschaftlicher Expansion tendenziell im Preis steigen.

Die Währungen, die in Phasen von „Risk-off“-Stimmungen typischerweise an Wert gewinnen, sind der US-Dollar (USD), der japanische Yen (JPY) und der Schweizer Franken (CHF). Der US-Dollar profitiert in Krisenzeiten von seiner Rolle als Weltreservewährung, da Investoren vermehrt US-Staatsanleihen kaufen, die als besonders sicher gelten. Dies liegt daran, dass es als unwahrscheinlich angesehen wird, dass die größte Volkswirtschaft der Welt zahlungsunfähig wird. Der Yen verzeichnet durch die hohe Nachfrage nach japanischen Staatsanleihen Zuwächse, da ein Großteil dieser Anleihen von inländischen Investoren gehalten wird, die selbst in Krisenzeiten kaum Verkaufsdruck erzeugen. Der Schweizer Franken wird aufgrund strenger Bankgesetze, die den Kapitalschutz verbessern, als sicherer Hafen betrachtet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.