Gold dürfte das Jahr mit zweistelligen Kursgewinnen beenden und den Aufwärtstrend auch 2020 fortsetzen.

Der Goldpreis wurde zuletzt bei 1.477 Dollar je Feinunze gehandelt. Das entspricht einem Jahreszuwachs von 15,25%.Alles über 13,2% wäre der größte Jahresgewinn seit 2010. Damals hatten die Preise um 29,6% zugelegt.

Handelskrieg, Rezessionsängste und die dovish Fed trieben den Goldpreis 2019 in die Höhe

Das vergangene Jahr bleibt in Erinnerung wegen der Eskalation des Handelskrieges zwischen den USA und China, der anhaltenden Rezessionsängste und vor allem des bemerkenswerten Taubenschlags der US-Notenbank.

Die Fed hatte die Zinsen im Dezember 2018 noch um 25 Basispunkte angehoben und zwei Zinserhöhungen für 2019 in Aussicht gestellt. Im ersten Quartal kehrte die Notenbank jedoch ihren Kurs um und beschloss offiziell eine Zinserhöhungspause.

Im ersten Quartal legte das Metall nur um 0,76% zu, da die Zinserhöhungspause bereits im letzten Quartal 2018 eingepreist wurde, stieg aber in den Monaten April bis Juni um 9 Prozent, da die Märkte zunehmend auf Zinssenkungen setzten.

Die Fed senkte die Finanzierungskosten im Juli um 25 Basispunkte - die erste Zinssenkung seit 2008 - und kündigte im September und Oktober eine Senkung um jeweils einen Viertelprozentpunkt an. Infolgedessen konnte Gold im dritten Quartal 4,48 % an Wert gewinnen.

Neben der dovishen Wende der Fed zog das Metall auch die Nachfrage nach sicheren Häfen an, die auf den Handelskrieg zwischen den USA und China und die daraus resultierenden Rezessionsängste in den beiden größten Volkswirtschaften der Welt zurückzuführen war.

Im Laufe des Jahres schwankte das Pendel der handelspolitischen Headlines immer wieder zwischen den Extremen und beide Seiten wichen von positiven Kommentaren mehrfach zurück. Die daraus resultierende Unsicherheit und Marktvolatilität dürfte für Gold ein gutes Vorzeichen gewesen sein.

Unterdessen hielt die Renditekurve der Treasuries, die im Dezember 2018 invers (10s2s) wurde, das ganze Jahr über das Gerede von der Rezession am Leben. Gelegentlich zog die deutsche Konjunkturabkühlung auch die Aufmerksamkeit der Goldhändler auf sich.

2020: Der Weg des geringsten Widerstandes führt nach oben

Dovish Fed

Die US-Notenbank hat Anfang des Monats eine Zinssenkungspause für 2020 signalisiert. Daher befürchten einige Beobachter, dass sich das nächste Jahr für den Goldpreis als schwierig erweisen könnte.

Die Zentralbank hat zwar offiziell ein Ende der geldpolitischen Lockerung angekündigt, aber es ist unwahrscheinlich, dass sie in nächster Zeit mit Zinserhöhungen beginnen wird. Tatsächlich ist die Fed bereit, die Inflation heiß laufen zu lassen und wird eine Zinserhöhung nur dann in Betracht ziehen, wenn die Inflation dauerhaft über ihrem Ziel von 2% bleibt, sagte der Vorsitzende Powell am 11. Dezember.

Vereinfacht ausgedrückt, neigt die Fed immer noch leicht zu einer dovishen Haltung und das ist ein gutes Zeichen für das gelbe Metall.

Zinssenkungspause eingepreist

Der Rückgang des Metalls von den Höchstständen im September über 1.550 auf 1.440 Dollar im November deutet darauf hin, dass der Markt die Zinssenkungspause der Fed eingepreist hat. Auf Quartalsbasis ist Gold derzeit nur um 0,34% gestiegen.

Die Bilanzausweitung der US-Notenbank

Die Bilanz der US-Notenbank könnte im Mai 2020 ein Rekordhoch von über 4,516 Billionen Dollar erreichen, wenn das rasante Expansionstempo der letzten 3,5 Monate anhält, so Analyst Charlie Bilello.

Die Zentralbank begann Mitte September mit dem Ankauf von Staatsanleihen, um die Geldmärkte zu beruhigen, und hat ihre Bilanz seit September um mehr als 330 Mrd. USD erweitert. Zuletzt lag die Bilanz bei 4,10 Billionen Dollar.

Historisch gesehen haben die Bilanzausweitungsprogramme der Fed (QE 1, QE 2 und QE3) eine starke Nachfrage nach dem gelben Metall hervorgerufen. So begann die Fed beispielsweise 2009 mit der Ausweitung ihrer Bilanz, als diese unter 1 Billion Dollar lag. Bis 2014 war sie auf 4,5 Billionen Dollar gestiegen.

In diesem Zeitraum stieg der Goldpreis von 800 auf 1.200 Dollar. Im September 2011 erreichte er mit 1.921 Dollar ein Rekordhoch. Der Rückzug von den Rekordhochs auf 1.200 Dollar war hauptsächlich auf das Taper Tantrum der Fed zurückzuführen.

Die wichtigsten Zentralbanken haben kaum noch Munition

Zentralbanken wie die Bank of Japan (BOJ), die Europäische Zentralbank (EZB) und die Schweizerische Nationalbank (SNB) betreiben eine negative Zinspolitik und scheinen keine Munition mehr zu haben.

Die BOJ zum Beispiel führt das siebte Jahr in Folge ein QE-Programm durch und besitzt nun einen großen Teil des ETF-Marktes. Trotzdem bleibt die Inflation meilenweit vom Ziel von 2 Prozent entfernt.

Daher wächst die Angst am Markt, dass diese Zentralbanken bei der nächsten Rezession nur Zuschauer sein könnten. Allenfalls können sie die Zinsen noch weiter in den negativen Bereich senken, wodurch das renditelose gelbe Metall noch attraktiver wird.

Weltweit gibt es bereits eine grosse Anzahl von negativ verzinsten Anleihen, was ein günstiges Umfeld für das Gold schafft.

Darüber hinaus sind die Zinsen in Australien und Neuseeland sowie in den südostasiatischen Ländern auf einem Abwärtspfad.

Zudem ist die aktuelle Hausse an der Wall Street, die im März 2009 begann, die längste in der Geschichte. Das Ausmass der Rallye sieht zunehmend realitätsfremd aus und könnte Anleger dazu zwingen, in Gold zu diversifizieren.

Potentieller Gegenwind

Optimismus im Handel

Die USA und China haben sich vor kurzem auf die erste Phase einer der schwierigsten bilateralen Wirtschaftsverhandlungen geeinigt.

Im Rahmen der ersten Phase werden die USA den im September verhängten Strafzoll von 15 % auf 300 Mrd. USD an China-Importen halbieren und haben größere Zollrunden, die noch in diesem Monat in Kraft treten sollten, gestrichen.

Viele sind der Meinung, dass das Phase-Eins-Abkommen nur eine Fassade darstellt und strittige Themen wie Diebstahl geistigen Eigentums, staatliche Subventionen und Unterstützung von Industrieunternehmen nicht behandelt.

Da die Wahlen im November 2020 anstehen, hat Präsident Trump jedoch gute Gründe, ein umfassendes Abkommen zu schließen, wie Ethan Harris, Leiter Makroökonomie bei der BoAML, sagte. Selbst wenn es kein umfassendes Abkommen gibt, wird es zumindest einen Waffenstillstand vor der Wahl geben.

Einfach ausgedrückt, die Chancen, dass Risikoanlagen eine gute Show liefern und die Nachfrage nach Gold im Jahr 2020 schwächer wird, sind hoch.

Globale Wirtschaftserholung

Der IWF und andere Volkswirte erwarten, dass das Jahr 2020 besser als 2019 sein wird. Auch die Märkte erwarten für 2020 eine Erholung des Wachstums. Kupfer, das mit den globalen Wachstumsaussichten korreliert, ist seit dem Tiefststand von 2,47 Dollar pro Pfund Anfang September um 13 Prozent gestiegen. Auch die Renditen von Staatsanleihen, ein guter Indikator für Konjunkturoptimismus, haben weltweit zugelegt

Die jüngst veröffentlichten Makrodaten deuten zwar auf ein Ende der Talfahrt der Weltwirtschaft hin, aber es gibt keine Anzeichen dafür, dass die Erholung an Fahrt gewinnt. Darüber hinaus ist die Begeisterung der Anleger oft übertrieben und neigt dazu, einiges vorwegzunehmen.

Nicht zu vergessen, dass der harte Brexit noch immer auf dem Tisch liegt und die Aktienmärkte erschüttern könnte, was den Goldpreis nach oben treiben könnte. Alles in allem scheinen die Chancen zugunsten der Goldbullen günstiger zu stehen. Eventuelle Kurseinbrüche aufgrund des Handelsoptimismus werden wahrscheinlich nur von kurzer Dauer sein.

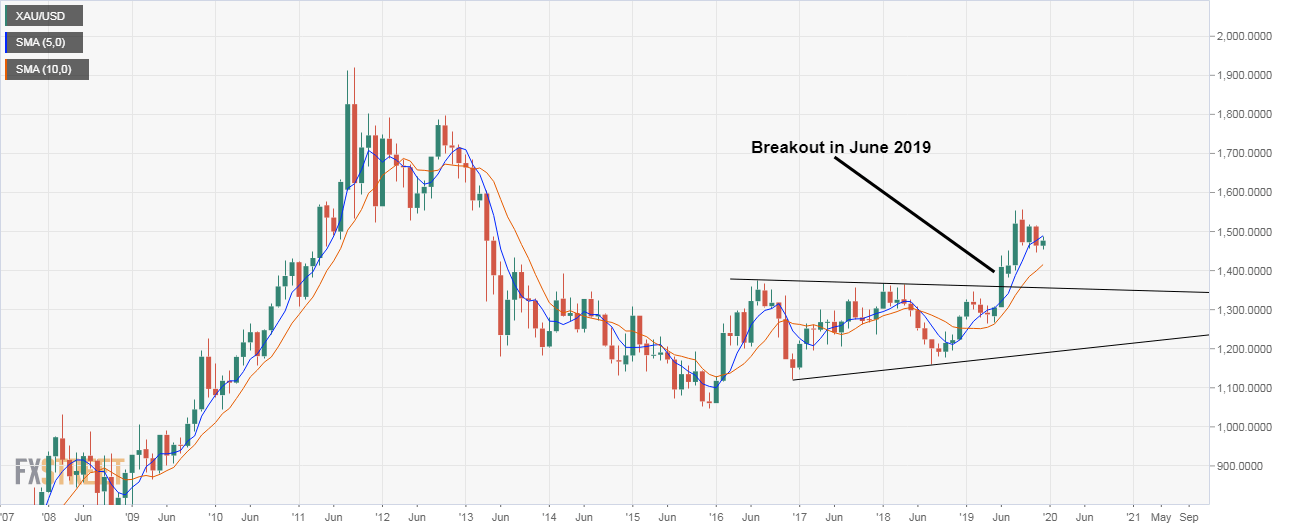

Monatschart

Der Goldpreis stieg im Juni um fast 8 Prozent und bestätigte damit einen bullischen Ausbruch aus dem dreijährigen Seitwärtskanal. Die Glättungen der letzten 5 und 10 Monate zeigen nordwärts, was auf ein starkes Aufwärtsmomentum hinweist.

Das bullische Szenario würde entkräftet werden, wenn der Goldpreis unter die 10-Monats-Linie, die derzeit bei 1.414 Dollar liegt, fallen sollte.

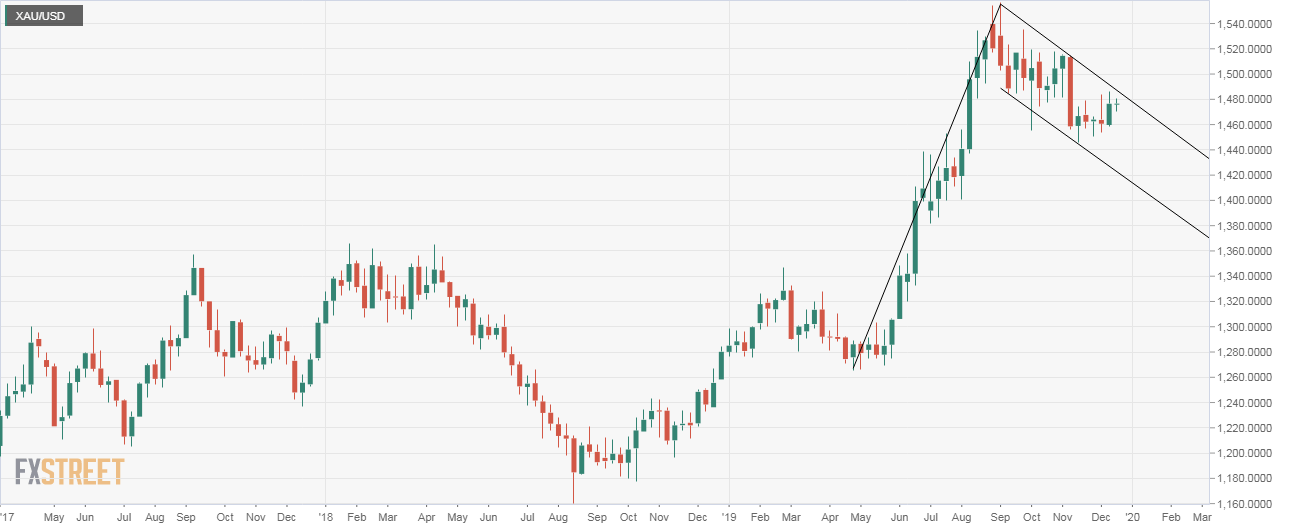

Wochenchart

Gold hat eine klassische bullische Flagge ausgebildet - eine Pause, die normalerweise die vorhergehende Bullenbewegung erneuert.

Gold hat eine klassische bullische Flagge ausgebildet - eine Pause, die normalerweise die vorhergehende Bullenbewegung erneuert.

Ein Ausbruch erscheint wahrscheinlich und würde eine Fortsetzung der Rallye von den Tiefstständen nahe 1.265 Dollar im April bedeuten und die Tür für eine Bewegung in Richtung 1.850 Dollar aufstoßen.

Auf dem Weg nach oben dürfte Gold beim Septemberhoch von 1.557 und 1.600 Dollar auf Widerstand stoßen (psychologischer Widerstand).

Sollte der Goldpreis unter das Novembertief von 1.445 Dollar fallen, dann könnte ein tieferer Rückgang auf 1.400-1.300 Dollar drohen.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.