- Solide Einzelhandelsumsätze im März und BIP des ersten Quartals lindern Rezessionsängste und stärken die Unterstützung für den MXN.

- Stärker als erwartete Preisdaten veranlassen die Märkte, die Erwartungen an kurzfristige Zinssenkungen zurückzuschrauben.

- Trumps "One Big Beautiful Bill" weckt Defizitsorgen und dämpft das Vertrauen der Anleger in den Greenback.

Der mexikanische Peso (MXN) gewinnt am Donnerstag gegenüber dem US-Dollar (USD) an Fahrt, unterstützt durch einen unerwartet hohen Inflationswert Mitte Mai. Die Daten haben die Anleger veranlasst, den Zeitrahmen für weitere Zinssenkungen durch die Banxico zu überdenken, was zu einer erhöhten Nachfrage nach dem Peso führt und USD/MXN unter seinen 20-Tage-Simple Moving Average (SMA) drückt, um zum Zeitpunkt der Erstellung bei 19,3096 zu handeln.

Gleichzeitig üben Entwicklungen in den Vereinigten Staaten weiterhin erheblichen Einfluss auf die kurzfristige Entwicklung des Paares aus. Trotz einer allmählichen Angleichung der Inflation an das 2%-Ziel der Federal Reserve ist ein schwächerer US-Dollar aufgrund breiterer Bedenken entstanden, nämlich einer Herabstufung der Kreditwürdigkeit, einem verschlechterten Sentiment und dem Inkrafttreten von Präsident Donald Trumps "One Big Beautiful Bill."

Diese Entwicklungen belasten zusammen den US-Dollar und stärken den MXN, insbesondere da die mexikanische Geldpolitik derzeit datenabhängiger erscheint als dovish.

Täglicher Bericht zum mexikanischen Peso: US-Fiskalsorgen und Resilienz der mexikanischen Daten steuern die USD/MXN-Stimmung

- Während der US-Dollar (USD) weiterhin die breiteren Marktdynamiken prägt, bleiben Stimmungsänderungen, die durch die Fiskalpolitik, Wirtschaftsdaten und die Fed-Leitlinien getrieben werden, entscheidend für die Entwicklung von USD/MXN.

- In dieser Woche erhielt die Stimmung rund um den Greenback einen weiteren Dämpfer, nachdem das Repräsentantenhaus Präsident Donald Trumps "One Big Beautiful Bill" genehmigt hatte, eine umstrittene Erweiterung des Steuerreformgesetzes von 2017.

- Das Gesetz, das die Finanzierung für Programme wie Medicare und Lebensmittelmarken verringert und gleichzeitig Steuern auf Überstunden, Trinkgelder und zusätzliches Einkommen senkt, hat Bedenken ausgelöst, dass einkommensschwache und -mittlere Amerikaner die Hauptlast der Änderungen tragen könnten.

- Während das kurzfristige Wachstum profitieren könnte, wird prognostiziert, dass das Paket das US-Bundesdefizit im nächsten Jahrzehnt erheblich vergrößern wird, was Bedenken hinsichtlich der langfristigen Nachhaltigkeit der US-Staatsverschuldung aufwirft.

- Mit steigenden Schulden steigen auch die Kosten für die Bedienung dieser Schulden, insbesondere in einem Umfeld mit hohen Zinssätzen.

- Um die Nachfrage der Anleger aufrechtzuerhalten, muss die US höhere Renditen bieten, was unbeabsichtigt das wahrgenommene Kreditrisiko erhöht und das Vertrauen in den Dollar schwächt. Dies hat einige Anleger dazu veranlasst, Zuflucht in alternativen Währungen, einschließlich des mexikanischen Pesos (MXN), zu suchen.

- In der Zwischenzeit haben die Veröffentlichung der Einzelhandelsumsätze im März und die BIP-Zahlen vom Donnerstag dazu beigetragen, die Bedenken über die wirtschaftliche Gesundheit Mexikos zu lindern und die Stärke des MXN weiter zu unterstützen.

- Zusammenfassend bleibt USD/MXN sehr empfindlich gegenüber wirtschaftlichen Veröffentlichungen oder politischen Veränderungen, die die Erwartungen an Wachstum, Inflation oder Geldpolitik in einem der beiden Länder verändern.

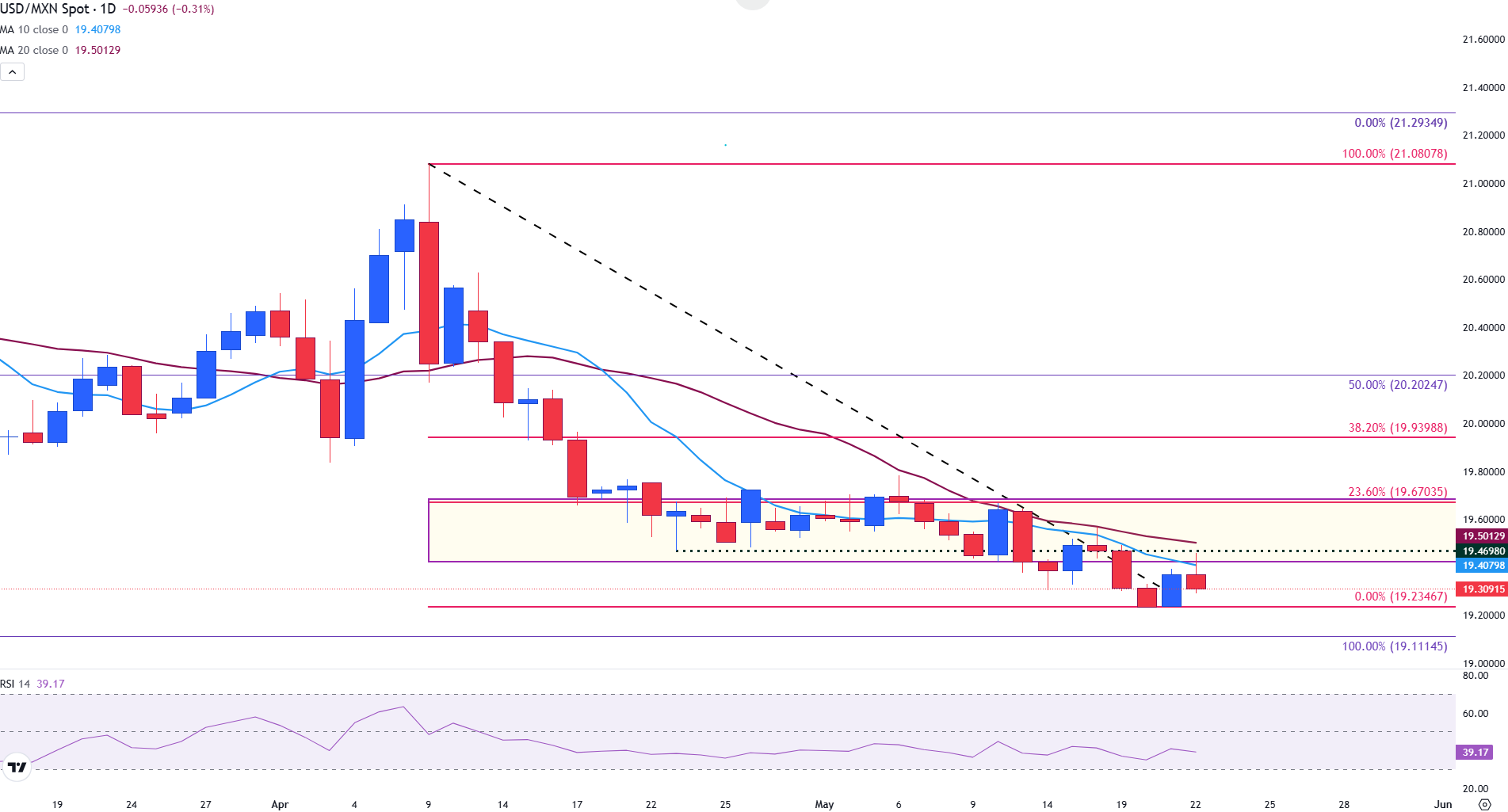

Technische Analyse des mexikanischen Pesos: USD/MXN riskiert tiefere Verluste unter 19.30, da der bärische Druck zunimmt

USD/MXN hat seine Abwärtsbewegung ausgeweitet, nachdem es nicht gelungen ist, über dem 10-Tage-Simple Moving Average (SMA) zu bleiben, der nun als kurzfristiger Widerstand um 19.4080 fungiert.

Das Paar handelt um 19.3096, mit zunehmendem bärischen Momentum. Ein entscheidender Schlusskurs unter 19.30 könnte tiefere Unterstützung bei dem Tief vom Anfang Mai bei 19.11 freilegen, gefolgt vom Tiefpunkt im Oktober 2024 bei 19.00.

Der Relative Strength Index (RSI) ist in den neutral-bärischen Bereich übergegangen, was auf das Potenzial für weitere Verluste hinweist, es sei denn, die Bullen übernehmen die Kontrolle über dem 10-Tage- und 20-Tage-SMA bei 19.46.

Die kurzfristige Tendenz begünstigt weitere Abwärtsbewegungen unter diesem Niveau.

Wenn die Bären jedoch unter 19.300 an Fahrt gewinnen, könnte das Mai-Tief nahe 19.235 und eine Fortsetzung der USD-Schwäche es den Verkäufern ermöglichen, die Preise in Richtung des Oktobertiefs von 19.111 zu drücken.

In der Zwischenzeit bleibt der Relative Strength Index (RSI) unterhalb der neutralen Zone von 50.

Da die 30 als potenzielles überverkauftes Gebiet gilt, bleibt der bärische Trend derzeit intakt.

Wenn die Preise unter 19.20 fallen, könnte dies die Tür zum Oktobertief von etwa 19.11 öffnen und den Weg zur Marke von 19.00 ebnen.

Andererseits, wenn die USD-Stärke zurückkehrt und die Preise über die fallende Trendlinie steigen, könnte USD/MXN einen Test des April-Tiefs nahe 19.47 sehen, was den 20-Tage-SMA bei 19.53 ins Spiel bringt.

USD/MXN Tageschart

US-Leitzinsen FAQs

Zinssätze sind der Preis für das Leihen von Geld und werden sowohl von Finanzinstituten an Kreditnehmer als auch an Sparer ausgezahlt. Zentralbanken beeinflussen sie durch ihre Leitzinsentscheidungen, um die Wirtschaft zu stabilisieren und die Inflation im Zielbereich von etwa 2 % zu halten.

Höhere Zinssätze stärken in der Regel die Währung eines Landes, da sie es für globale Investoren attraktiver machen, ihr Geld dort anzulegen.

Hohe Zinsen setzen den Goldpreis unter Druck, da Anleger höhere Renditen bei zinstragenden Anlagen erzielen können. Ein starker US-Dollar, der oft mit steigenden Zinsen einhergeht, senkt zusätzlich den Goldpreis, da Gold in Dollar notiert wird und ein stärkerer Dollar die Kaufkraft anderer Währungen verringert.

Der Fed-Funds-Zins ist der Übernachtzins, zu dem sich US-Banken gegenseitig Geld leihen. Dieser Leitzins wird in den geldpolitischen Sitzungen der Federal Reserve festgelegt und beeinflusst maßgeblich das Verhalten der Finanzmärkte. Die Markterwartungen in Bezug auf künftige Zinssätze werden durch das CME FedWatch Tool erfasst, das eine Orientierungshilfe für Investoren bietet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.