- Der Dow Jones bewegte sich am Donnerstag seitwärts, während die Märkte auf die Zinssitzung der Fed in der nächsten Woche warten.

- Die Märkte neigen sich fest in Richtung der Hoffnung auf eine dritte Zinssenkung in Folge am 10. Dezember.

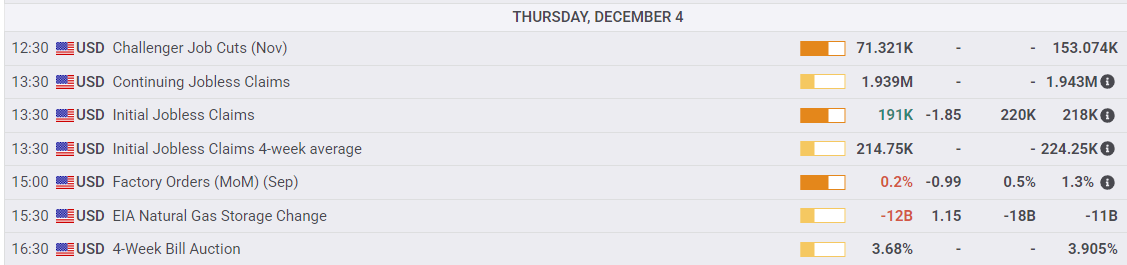

- Die Challenger-Daten zu Stellenabbau bestätigten eine Verlangsamung auf dem US-Arbeitsmarkt.

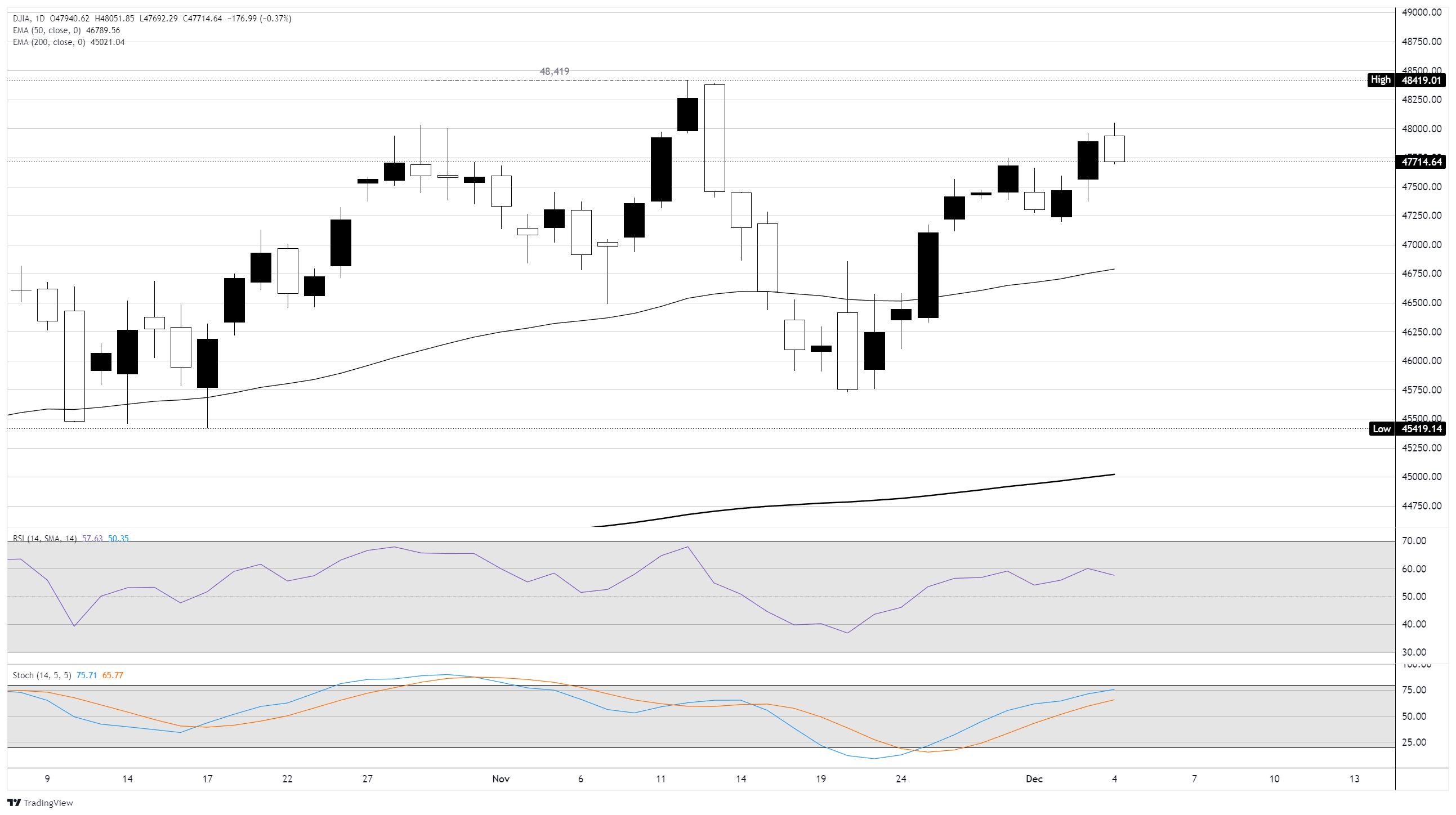

Der Dow Jones Industrial Average (DJIA) drehte am Donnerstag in einem engen Kreis um 48.000, bevor er um etwa 100 Punkte zurückging. Die Aktienmärkte machen eine Pause und verlangsamen ihr Momentum in der zweiten Hälfte der Handelswoche, da der Fokus der Anleger weiterhin voll auf der bevorstehenden Zinsentscheidung der Federal Reserve (Fed) liegt, die für nächste Woche angesetzt ist.

Erwartungen an Zinssenkungen der Fed dominieren

Die Märkte sind fest entschlossen, eine dritte Zinssenkung in Folge von der Fed am 10. Dezember zu erwarten. Laut dem FedWatch-Tool der CME preisen die Zins-Händler nahezu 90% Wahrscheinlichkeit für eine Zinssenkung um einen Viertelpunkt in der nächsten Woche ein. Offizielle Datensätze hinken weiterhin hinterher, da die Bundesbehörden Schwierigkeiten haben, nach der längsten Regierungsstilllegung in der Geschichte der USA aufzuholen. Jüngste private Datensätze haben angedeutet, dass der US-Arbeitsmarkt bis zum Jahresende weiter schwächeln könnte, was die Erwartungen der Händler an weitere Zinssenkungen hoch hält.

US-Daten unterstützen weitere Zinsschritte

Die Challenger-Stellenabbauzahlen fielen im November auf 71,3K, nachdem die vorherige Monatshochzahl von 153K erreicht wurde. Dennoch verbergen die Zahlen einige besonders düstere Wolken. Die Entlassungszahlen im November liegen 24% höher als zur gleichen Zeit im Jahr 2024, und die Zahl der Stellenabbau in diesem Jahr von 1,17 Millionen zählt zu den schlechtesten Jahren ohne Rezession in der Geschichte.

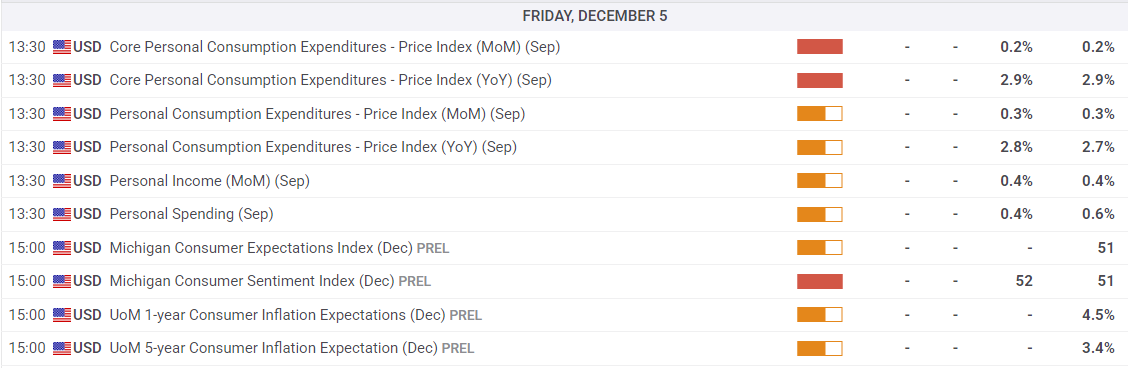

Bevor die Fed sich zur Beratung über die Zinssätze versammeln kann, wird am Freitag der neueste Bericht über den Preisindex für persönliche Konsumausgaben (PCE) veröffentlicht. Die Zahlen stammen aus dem September und sind viel zu veraltet, um sofort relevant für die Überlegungen der Fed zu einer Zinssenkung im Dezember zu sein. Ein harter Anstieg, selbst in alten Daten, könnte jedoch einen Strich durch die Rechnung für eine dritte Zinssenkung machen.

Dow Jones Tages-Chart

Fed - Häufig gestellte Fragen (FAQ)

Die Federal Reserve (Fed) steuert die US-Geldpolitik mit zwei klaren Zielen: Preisstabilität und Vollbeschäftigung. Dabei nutzt die Notenbank Zinssätze als Hauptinstrument. Höhere Zinsen stärken den US-Dollar, da sie die USA für internationale Investoren attraktiver machen. Sinkende Zinsen hingegen schwächen den Greenback.

Die Federal Reserve (Fed) hält jährlich acht geldpolitische Sitzungen ab, bei denen das Federal Open Market Committee (FOMC) die wirtschaftliche Lage beurteilt und geldpolitische Entscheidungen trifft. Das FOMC besteht aus zwölf Mitgliedern – den sieben Mitgliedern des Gouverneursrats, dem Präsidenten der Federal Reserve Bank of New York und vier der elf übrigen regionalen Notenbankpräsidenten, die auf Jahresbasis rotieren.

In Zeiten schwerer Wirtschaftskrisen, wie etwa 2008 während der Finanzkrise, greift die Federal Reserve oft auf QE zurück. Dies bedeutet, dass die Fed massiv Anleihen kauft, um Liquidität bereitzustellen. Diese expansive Geldpolitik schwächt den Dollar, da das zusätzliche Geld die Währung verwässert und das Vertrauen der Investoren mindert.

Quantitative Straffung (QT) ist der umgekehrte Prozess von QE, bei dem die US-Notenbank aufhört, Anleihen von Finanzinstituten zu kaufen und das Kapital aus fällig werdenden Anleihen nicht reinvestiert, um neue Anleihen zu kaufen. Dies wirkt sich in der Regel positiv auf den Wert des US-Dollars aus.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.