- Der Dow Jones erreichte am Dienstag mit 46.700 Punkten zum ersten Mal überhaupt einen neuen Höchststand.

- Trotz der Rekordhöhen der Aktienindizes bleibt das Aufwärtsmomentum dünn.

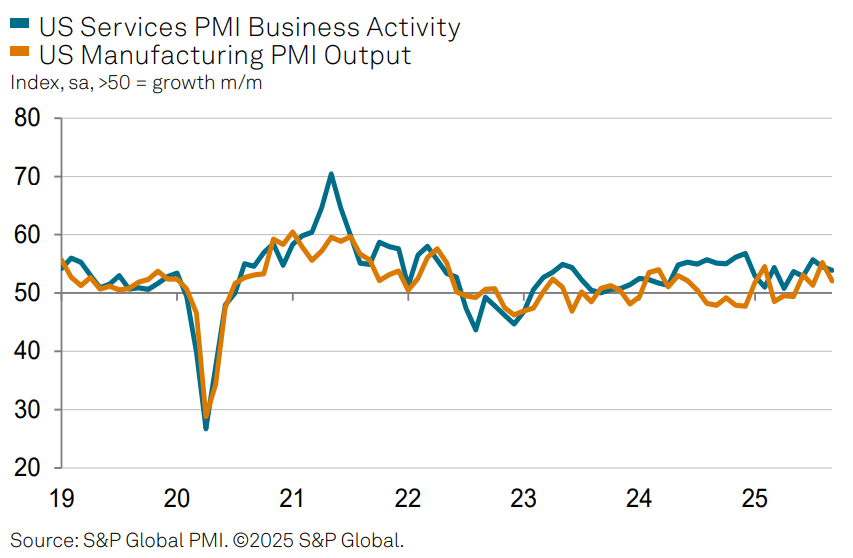

- Die US-PMI-Zahlen kamen mehr oder weniger wie erwartet, aber die Hauptzahlen sanken dennoch.

Der Dow Jones Industrial Average (DJIA) erreichte am Dienstag ein weiteres Rekord-Intraday-Hoch und erreichte erstmals fast 46.715. Der Dow neigt diese Woche zur bullischen Seite und deutet auf eine Fortsetzung in die fünfte aufeinanderfolgende grüne Sitzung hin. Allerdings kehrten die Gewinne um, da die Marktbedenken weiterhin im Verborgenen lauern.

Der Dow wurde durch einen allgemeinen Anstieg im Energiesektor in neue Rekordhöhen getrieben, gefolgt von soliden Gewinnen im Immobilien- und Gesundheitsdienstleistungssektor. Die Aktien im Bereich der Konsumgüter fielen am Dienstag zurück, während der Technologiesektor einige der frühen Gewinne der Woche wieder abgab.

UnitedHealth (UNH) und Boeing (BA) trieben den Dow Jones nach oben, wobei UNH am Tag um etwa 3% zulegte, als Investoren wieder in den Gesundheitsdienstleistungs- und Versicherungsgiganten einstiegen. Eine drohende Untersuchung wegen Medicare-Betrugs scheint für UnitedHealth vorübergehend abgeklungen zu sein, was den Märkten freien Lauf gibt, um die UNH-Aktien wieder über 350 USD zu treiben.

Boeing stieg am Dienstag um über 2% und kletterte zurück auf 216,50 USD, nachdem der usbekische Präsident Shavkat Mirziyoyev einen Vertrag mit dem Flugzeughersteller im Wert von über 8 Milliarden USD unterzeichnet hatte. Boeing gewann weiter an Boden, nachdem sich Gerüchte verdichteten, dass die USA und China auf einen „riesigen“ Deal bezüglich Boeing-Käufen zusteuern könnten.

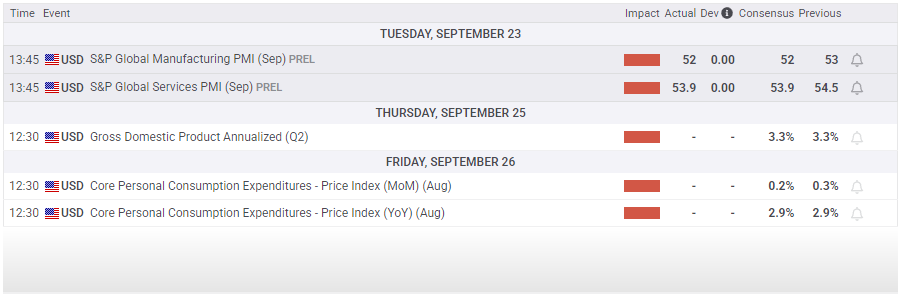

Die Ergebnisse der US-Einkaufsmanagerindex (PMI)-Umfrage gaben im September nach, aber die Hauptzahlen lagen in der Nähe der Erwartungen, was die Intraday-Folgen dämpfte. Die S&P Global Manufacturing PMI-Daten aus September fielen von 53,0 auf 52,0, wie von den Investoren erwartet, während der Services PMI-Anteil von 54,5 auf die Prognose von 53,9 zurückging. Amerikanische Unternehmen, die sich die Mühe machten, auf die Umfrage zu antworten, stellten fest, dass die Gesamtproduktion bis September hoch blieb, was die US-Wirtschaft auf einen jährlichen Wachstumsraten von etwa 2,2% bringt. Allerdings wird auch erwartet, dass das Tempo der Einstellungen in den kommenden Monaten angesichts nachlassender Nachfragebedingungen langsamer wird, und die Unternehmen werden zunehmend unruhig über einen weiterhin wachsenden Überhang im Lagerwachstum, da sich Anzeichen enttäuschender Verkaufsentwicklungen in der Zukunft weiter verfestigen.

Die neueste Runde des Personal Consumption Expenditures Price Index (PCE)-Inflation in den USA wird am Freitag veröffentlicht, und die Investoren werden darauf achten, ob genügend Unternehmen sich unter Druck setzen lassen, um zu vermeiden, dass sie zu schnell zu viel von den Zollkosten direkt an die Verbraucher weitergeben.

Dow Jones Tages-Chart

Dow Jones - Häufig gestellte Fragen (FAQ)

Der Dow Jones Industrial Average, einer der ältesten Aktienindizes der Welt, setzt sich aus 30 der am häufigsten gehandelten US-Unternehmen zusammen. Er ist kursgewichtet, was ihm Kritik einbrachte, da er weniger repräsentativ ist als breitere Indizes wie der S&P 500.

Der Dow Jones Industrial Average (DJIA) wird von vielen Faktoren beeinflusst. Haupttreiber sind die Unternehmensgewinne, die in den Quartalsberichten der im Index vertretenen Unternehmen offengelegt werden. Auch makroökonomische Daten aus den USA und weltweit tragen zur Anlegerstimmung bei. Zinssätze, die von der Federal Reserve festgelegt werden, haben ebenfalls Einfluss auf den DJIA, da sie die Kreditkosten beeinflussen, auf die viele Unternehmen stark angewiesen sind.

Die Dow-Theorie, entwickelt von Charles Dow, ist eine Methodik zur Identifizierung von Markttrends. Dabei wird die Richtung des Dow Jones Industrial Average (DJIA) und des Dow Jones Transportation Average (DJTA) verglichen. Beide Indizes müssen in dieselbe Richtung tendieren, um einen Trend zu bestätigen. Die Theorie unterscheidet drei Phasen: Akkumulation, öffentliche Teilnahme und Distribution.

Der Dow Jones Industrial Average (DJIA) kann auf verschiedene Weise gehandelt werden. Eine Möglichkeit sind börsengehandelte Fonds (ETFs), die es Anlegern ermöglichen, den DJIA als einzelnes Wertpapier zu handeln, ohne Aktien aller 30 im Index enthaltenen Unternehmen zu kaufen. Ein bekanntes Beispiel ist der SPDR Dow Jones Industrial Average ETF (DIA). DJIA-Futures-Kontrakte ermöglichen es Händlern, auf den zukünftigen Wert des Index zu spekulieren, während Optionen das Recht bieten, den Index zu einem festgelegten Preis in der Zukunft zu kaufen oder zu verkaufen. Investmentfonds bieten eine diversifizierte Anlagemöglichkeit, indem sie ein Portfolio von DJIA-Aktien abbilden.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

NEUESTE NACHRICHTEN

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Drei Szenarien für den japanischen Yen vor der vorgezogenen Wahl

Die neuesten Umfragen deuten auf einen dominierenden Sieg des regierenden Blocks bei der bevorstehenden vorgezogenen Wahl in Japan hin. Je größer das Mandat von Sanae Takaichi ist, desto mehr befürchten die Investoren eine schnellere Umsetzung von Steuerkürzungen und Ausgabenplänen.