Dies sind die Highlights des CFTC-Positionierungsberichts für die Woche, die am 18. März endete:

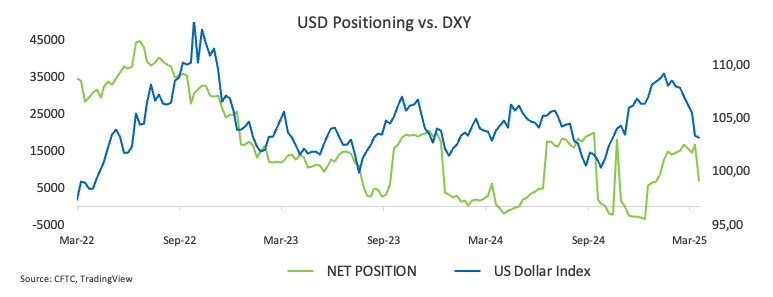

- Spekulanten reduzierten ihre Netto-Long-Positionen im US-Dollar auf nahezu 7,2K Kontrakte, den niedrigsten Stand in diesem Jahr. Der Zeitraum umfasste den Zeitraum vor der Zinsentscheidung der Fed, inmitten anhaltender Unsicherheiten über US-Zölle und zunehmender Bedenken hinsichtlich der US-Wirtschaft. Der US-Dollar-Index (DXY) fiel auf Niveaus, die zuletzt Mitte Oktober 2024 um 103,20 zu sehen waren, und näherte sich damit nahezu der sogenannten "Trump-Handelsstrategie" (der Rallye von Oktober bis Mitte Januar).

- Nicht-kommerzielle Akteure wendeten sich erstmals seit Ende Oktober 2024 wieder zu Netto-Long-Positionen im CBOE VIX-Index (auch bekannt als "der Panikindex") mit rund 6,2K Kontrakten. Der Index fiel in diesem Zeitraum von jährlichen Höchstständen über der 29-Marke auf Niveaus unter 22.

- Spekulative Netto-Long-Positionen im Euro stiegen zum zweiten Mal in Folge, diesmal auf etwa 60K Kontrakte, was den höchsten Stand seit Ende September 2024 darstellt. Kommerzielle Akteure (Hedgefonds) blieben im vierten aufeinanderfolgenden Woche netto short auf die Einzelwährung, obwohl die Kontrakte auf Mehrmonatshochs von rund 92,4K stiegen. EUR/USD ließ eine reflexartige Bewegung in die Nähe der 1,0800-Region hinter sich und stieg auf neue Höchststände von 2025 über der 1,0950-Marke.

- Das konstruktive Szenario für Gold blieb fest bestehen, da die nicht-kommerziellen Netto-Long-Positionen auf ein Drei-Wochen-Hoch von rund 258K Kontrakten stiegen. Der Anstieg des Edelmetalls über die psychologische Marke von $3,000 zum ersten Mal wurde durch anhaltende Unsicherheiten über die US-Handelspolitik, Bedenken über eine mögliche US-Rezession und Erwartungen weiterer Lockerungen durch die Federal Reserve befeuert. Darüber hinaus wurde dieser Anstieg des gelben Metalls von einem Anstieg des Open Interest begleitet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Ripple Prognose: Extreme Angst im Markt – XRP vor Crash?

Ripple steht wieder im Fokus der Kryptomärkte – und diesmal aus einem unangenehmen Grund. Der Kurs von Ripple (XRP) gerät zunehmend unter Druck. Am Dienstag fiel der Token zeitweise auf 1,35 US-Dollar, nachdem er am Vortag noch bis auf 1,42 US-Dollar gestiegen war.

Der KI-Boom könnte den Goldpreis antreiben – und Tech-Aktien unter Druck setzen

Der Boom rund um künstliche Intelligenz gilt für viele Investoren als der wichtigste Wachstumstreiber der kommenden Jahre. Nvidia, Microsoft, Amazon und andere Tech-Aktien stehen im Zentrum dieser Entwicklung und haben den Aktienmarkt in den letzten Jahren massiv nach oben gezogen.

Krieg, Chaos und der Goldpreis: Warum Gold jetzt wieder im Rampenlicht steht

Ob Afghanistan 1980, der Ukraine-Krieg 2022 oder viele andere Konflikte der vergangenen Jahrzehnte: Ein Blick in die Geschichte zeigt ein bemerkenswertes Muster. Die ersten Tage eines Krieges zwischen Staaten markieren häufig kurzfristige Hochpunkte beim Fiat-Preis von Gold.

Top-Krypto-Gewinner: Decred, Zcash und Dogecoin führen die Erholung an, während Bitcoin die Marke von 72.000 $ überschreitet

Bitcoin notiert zum Zeitpunkt der Presse über 72.500 USD und hält seinen Gewinn von 6 % vom Vortag, was zu einer breiteren Markterholung beiträgt. Die gesamte Marktkapitalisierung der Kryptowährungen liegt bei über 2,43 Billionen USD, da sich die allgemeine Marktsentiment erheblich verbessert.

Forex Today: Dollar-Rallye pausiert vor wichtigen US-Daten

Der US-Dollar tritt am frühen Mittwoch in eine Konsolidierungsphase ein, nachdem er seine Rivalen zwei aufeinanderfolgende Tage übertroffen hat. Der US-Wirtschaftskalender wird die ADP-Beschäftigungszahlen für Februar enthalten, und das Institute for Supply Management (ISM) wird die Daten zum Einkaufsmanager-Index für den Dienstleistungssektor im Februar veröffentlichen.