- Gold erlebte eine Erholung nach einem bärischen Wochenstart.

- Investoren werden die Schlagzeilen rund um den US-Iran-Konflikt genau im Auge behalten.

- Der kurzfristige technische Ausblick deutet auf einen Mangel an richtungsweisendem Momentum hin.

Gold (XAU/USD) hatte in dieser Woche Schwierigkeiten, eine entscheidende Bewegung in eine Richtung zu machen, da es sich schnell über 5.000 Dollar erholte, nachdem es am Montag und Dienstag Verluste verzeichnet hatte. In Ermangelung von hochrangigen makroökonomischen Datenveröffentlichungen werden geopolitische Entwicklungen wahrscheinlich der Haupttreiber für XAU/USD im kurzfristigen Zeitraum sein.

Gold profitiert von sicheren Zuflüssen

Gold verzeichnete am Montag marginale Verluste, da der Feiertag zum Presidents’ Day in den USA die Marktvolatilität begrenzte. Die bärische Bewegung, die in den Hauptindizes von Wall Street nach dem langen Wochenende zu beobachten war, half dem US-Dollar (USD) am Dienstag, Stärke zu gewinnen, und zog XAU/USD unter 5.000 Dollar.

Obwohl der USD von dem hawkischen Ton in den Protokollen der geldpolitischen Sitzung der Federal Reserve (Fed) im Januar profitierte, sammelte XAU/USD am späten amerikanischen Handel am Mittwoch bullisches Momentum, als die Märkte auf eskalierende Spannungen im Nahen Osten reagierten.

CBS News berichtete, dass das US-Militär sich auf mögliche Angriffe auf den Iran bereits am Samstag vorbereitete. Unter Berufung auf mit der Angelegenheit vertraute Quellen sagte das Nachrichtenportal, dass sich die USS Abraham Lincoln, eine Flugzeugträgergruppe, und ihre Flotte von Kriegsschiffen bereits in der Region befinden, und die USS Gerald Ford, eine zweite Trägergruppe, auf dem Weg in den Nahen Osten ist.

In der Zwischenzeit zeigte die Veröffentlichung der Fed, dass das Komitee eine Botschaft übermitteln wollte, um klarzustellen, dass es nicht mit einer einseitigen Tendenz operiert. Laut dem Dokument bemerkten mehrere Entscheidungsträger, dass sie unterstützt hätten, zukünftige Entscheidungen in mehr zweiseitigen Begriffen zu beschreiben, was die Möglichkeit widerspiegelt, dass Zinserhöhungen angemessen sein könnten, wenn die Inflation über dem Ziel bleibt.

Während der USD in der zweiten Wochenhälfte seine Stärke bewahrte, hielt Gold seinen Stand und erholte sich über 5.000 Dollar. Die erste Schätzung des US Bureau of Economic Analysis (BEA) zeigte am Freitag, dass das Bruttoinlandsprodukt (BIP) der USA im vierten Quartal 2025 mit einer jährlichen Rate von 1,4% gewachsen ist. Dies stellte eine deutliche Verlangsamung im Vergleich zu dem Wachstum von 4,4% im vorherigen Quartal dar und verfehlte die Markterwartung von 3% bei weitem.

Trotz des enttäuschenden BIP-Dokuments blieb der USD jedoch gegenüber seinen Mitbewerbern widerstandsfähig, da die zugrunde liegenden Details des Berichts hartnäckige Inflation hervorhoben, was es XAU/USD erschwerte, weiteres bullisches Momentum zu sammeln. Der Kernpreisindex für persönliche Konsumausgaben (PCE) stieg im Dezember um 0,4%, was schneller war als die Markterwartung und die Erhöhungen im November von 0,3% und 0,2%.

Goldhändler konzentrieren sich auf Geopolitik

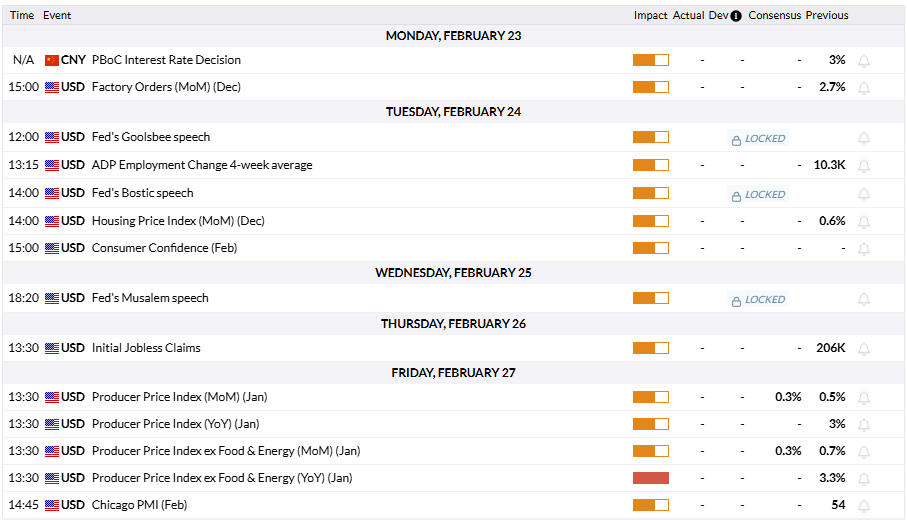

Der US-Wirtschaftskalender wird keine hochrangigen Daten veröffentlichen, die die Marktpreisgestaltung der Fed-Politik beeinflussen und eine signifikante Reaktion auslösen könnten. Daher werden die Investoren weiterhin die Schlagzeilen rund um den US-Iran-Konflikt im Auge behalten.

BBC News berichtete am späten Donnerstag, dass US-Präsident Donald Trump sagte, dass der Iran einen Deal machen müsse, oder "schlechte Dinge passieren werden." Trump sagte später gegenüber Reportern, dass sein Zeitrahmen maximal zwei Wochen betrage. In der Zwischenzeit teilte der Iran dem UN-Generalsekretär Antonio Guterres mit, dass er keinen Krieg suche, aber sagte, dass sie militärische Aggression nicht tolerieren würden. Darüber hinaus warnten iranische Beamte Berichten zufolge auch vor einer entschlossenen Reaktion, falls die USA militärische Maßnahmen im Zusammenhang mit dem Nuklearstreit ergreifen.

Nach dieser Entwicklung wäre es eine Überraschung, wenn die USA bis Ende des Monats Iran angreifen würden. Daher könnte eine großangelegte militärische Aktion der USA innerhalb des Zeitrahmens, den Trump erwähnte, eine Marktreaktion auslösen.

In diesem Szenario wird Gold wahrscheinlich bullisches Momentum sammeln als traditionelles sicherer Hafen Asset. Laut dem Wall Street Journal sagten einige mit der Situation vertraute Personen, dass Trump einen begrenzten militärischen Schlag einleiten könnte, der sich gegen einige militärische und staatliche Standorte richtet, um den Iran zu einem Deal zu zwingen. Falls die USA von einem Angriff auf den Iran absehen, aber bis Ende der Woche kein Nukleardeal zustande kommt, könnte Gold dennoch Nachfrage bis zum Wochenende anziehen.

Andererseits könnten geopolitische Spannungen nachlassen und Gold könnte nach unten korrigieren, wenn der Iran vor einer militärischen Konfrontation einen Nukleardeal unterzeichnet.

Investoren werden auch die Kommentare von Fed-Politikern genau beobachten.

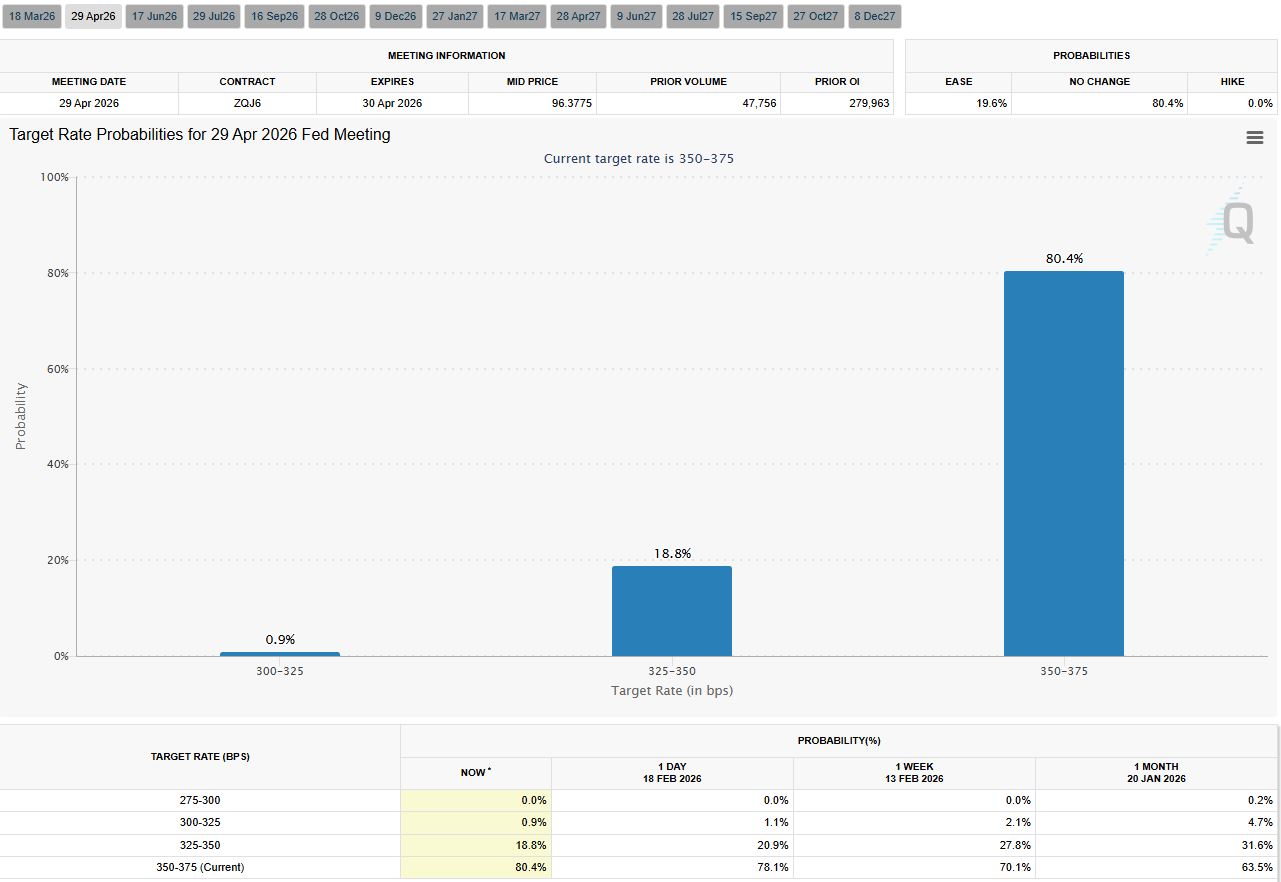

Das CME FedWatch Tool zeigt, dass die Märkte praktisch keine Chance auf eine Zinssenkung der Fed im März sehen und etwa eine 80%ige Wahrscheinlichkeit für eine weitere Zinspause im April einpreisen. Falls Fed-Beamte die Tür für eine Zinssenkung im April offenlassen, könnte der USD unter Druck geraten und XAU/USD an Schwung gewinnen. Umgekehrt könnte der USD weiterhin besser abschneiden als seine Rivalen und XAU/USD belasten, wenn die Kommentare der Fed die Möglichkeit einer Zinserhöhung, wie in den Protokollen der Januarsitzung erwähnt, bekräftigen.

Gold technische Analyse: Erholungsmodus weiterhin aktiv

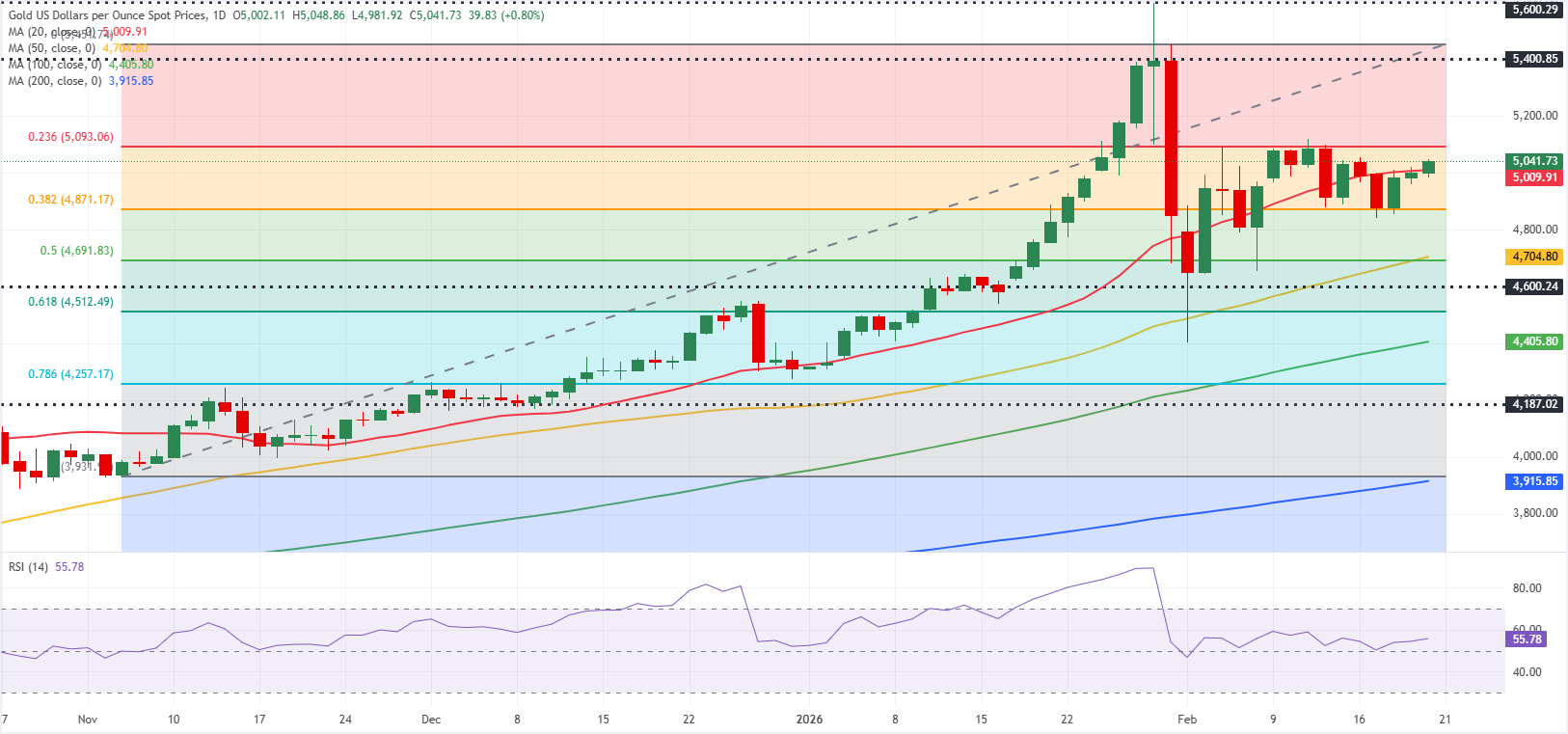

Der Relative Strength Index (RSI) im Tageschart liegt über 50, bleibt jedoch relativ flach, was darauf hindeutet, dass die bullische Tendenz intakt bleibt, aber an Momentum mangelt.

Auf der Oberseite liegt der Bereich von 5.090-5.100 Dollar (Fibonacci 23,6%-Retracement des Aufwärtstrends von November bis Februar, runde Marke) als wichtiger Widerstandsbereich. Falls XAU/USD sich über diesem Bereich stabilisiert und ihn als Unterstützung bestätigt, könnten 5.200 Dollar (runde Marke) und 5.400 Dollar (runde Marke, statische Marke) als die nächsten Widerstandsniveaus angesehen werden.

Falls Gold erneut Verkaufsdruck ausgesetzt ist und unter 4.870 Dollar (Fibonacci 38,2%-Retracement) fällt, könnten technische Verkäufer eingreifen. In diesem Szenario könnten 4.700-4.690 Dollar (runde Marke, Fibonacci 50%-Retracement, 50-Tage-SMA) als die nächste Unterstützung angesehen werden, bevor 4.600 Dollar (runde Marke, statische Marke) erreicht werden.

Risikostimmung - Häufig gestellte Fragen (FAQ)

Die Begriffe „Risk-on“ und „Risk-off“ beschreiben die Risikobereitschaft der Anleger. In einer „Risk-on“-Phase sind Investoren bereit, in risikoreichere Anlagen zu investieren, während sie in einer „Risk-off“-Phase sicherere Anlagen bevorzugen.

In „Risk-on“-Phasen steigen die Aktienmärkte, und auch Rohstoffe – abgesehen von Gold – gewinnen an Wert, da sie von einem positiven Wachstumsausblick profitieren. Währungen von rohstoffexportierenden Ländern sowie Kryptowährungen legen zu. In „Risk-off“-Zeiten gewinnen Staatsanleihen an Wert, Gold steigt, und sichere Währungen wie der Japanische Yen, der Schweizer Franken und der US-Dollar werden bevorzugt.

Währungen von rohstoffreichen Ländern wie Australien, Kanada und Neuseeland profitieren in Phasen der Risikobereitschaft („Risk-on“), da Rohstoffe in Zeiten wirtschaftlicher Expansion tendenziell im Preis steigen.

Die Währungen, die in Phasen von „Risk-off“-Stimmungen typischerweise an Wert gewinnen, sind der US-Dollar (USD), der japanische Yen (JPY) und der Schweizer Franken (CHF). Der US-Dollar profitiert in Krisenzeiten von seiner Rolle als Weltreservewährung, da Investoren vermehrt US-Staatsanleihen kaufen, die als besonders sicher gelten. Dies liegt daran, dass es als unwahrscheinlich angesehen wird, dass die größte Volkswirtschaft der Welt zahlungsunfähig wird. Der Yen verzeichnet durch die hohe Nachfrage nach japanischen Staatsanleihen Zuwächse, da ein Großteil dieser Anleihen von inländischen Investoren gehalten wird, die selbst in Krisenzeiten kaum Verkaufsdruck erzeugen. Der Schweizer Franken wird aufgrund strenger Bankgesetze, die den Kapitalschutz verbessern, als sicherer Hafen betrachtet.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

XRP im freien Fall: Zerbricht Ripples Rettungsanker?

Ripples (XRP) Ausblick bleibt vorerst angeschlagen: Am Freitag rutscht der Kurs in Richtung der psychologisch wichtigen Marke von 1,40 US-Dollar.

Sell-Signal! Dieser Indikator jagt Anlegern Angst ein

Du spürst es wahrscheinlich selbst: Die Stimmung an den Märkten ist gerade auffallend euphorisch. Aber genau in so einer Phase lohnt es sich, auf das zu schauen, was unter der Oberfläche passiert.

Morgan Stanley schlägt Alarm: Ist diese Gaming-Aktie jetzt die Mega-Chance?

Morgan Stanley sieht in dem Kursrutsch nach den Zahlen bei einem japanischen Videospielkonzern eine attraktive Einstiegsgelegenheit – und begründet das mit starken Umsatzwachstumschancen für 2026.

Das US-BIP-Wachstum wird im vierten Quartal voraussichtlich erheblich langsamer ausfallen nach einem herausragenden dritten Quartal

Das United States Bureau of Economic Analysis wird die erste vorläufige Schätzung des Bruttoinlandsprodukts für das vierte Quartal um 13:30 GMT veröffentlichen. Analysten prognostizieren, dass die US-Wirtschaft mit einer annualisierten Rate von 3% gewachsen ist, was eine Verlangsamung gegenüber dem Wachstum von 4,4% im vorherigen Quartal darstellt.

Forex Today: EMI-Berichte aus wichtigen Volkswirtschaften, US-BIP-Daten sollten die Volatilität erhöhen

Der US-Dollar (USD) Index behält sein bullisches Momentum bei und schwankt nahe 98,00, nachdem er am Donnerstag sein höchstes Niveau seit fast einem Monat erreicht hat. Die vorläufigen PMI-Daten (Einkaufsmanager-Index) für Februar aus Deutschland, der Eurozone, dem Vereinigten Königreich und den USA werden am Freitag im Wirtschaftskalender aufgeführt. Wichtiger ist, dass das US Bureau of Economic Analysis die erste Schätzung der Wachstumsdaten des Bruttoinlandsprodukts (BIP) für das vierte Quartal sowie die Zahlen zum Preisindex der persönlichen Konsumausgaben (PCE) für Dezember veröffentlichen wird.