- Gold stieg auf 5.000 USD und erreichte ein neues Rekordhoch.

- Die Federal Reserve wird die erste geldpolitische Sitzung des Jahres abhalten.

- XAU/USD bleibt technisch überkauft nach dem letzten Anstieg.

Gold (XAU/USD) startete die Woche stark und sammelte bullisches Momentum, indem es in der asiatischen Sitzung am Freitag ein neues Rekordhoch von 4.967 USD erreichte. Die Volatilität von XAU/USD wird voraussichtlich kurzfristig hoch bleiben, da die Anleger geopolitische Entwicklungen und die geldpolitischen Entscheidungen der Federal Reserve (Fed) genau im Auge behalten.

Gold ignoriert nachlassende EU-US-Spannungen und strebt auf 5.000 USD zu

Der Präsident der Vereinigten Staaten (US), Donald Trump, kündigte am Wochenende an, dass er ab dem 1. Februar einen Zoll von 10% auf alle Waren aus Dänemark, Schweden, Frankreich, Deutschland, den Niederlanden, Finnland, Großbritannien und Norwegen erheben werde, die seinen Plan zur Übernahme Grönlands ablehnen. Laut EU-Diplomaten berichtete Reuters, dass die EU-Botschafter eine umfassende Vereinbarung zur Vergeltung mit einem Zollpaket auf 93 Milliarden Euro US-Importe erzielten. Wachsende Bedenken über eine Wiederbelebung eines Handelskriegs zwischen der EU und den USA führten dazu, dass die Anleger eine vorsichtige Haltung einnahmen, was Gold zu einem Vorteil aus sicheren Zuflüssen am frühen Montag verhalf.

Nach einem langen Wochenende öffneten die Finanzmärkte am Dienstag, und die wichtigsten Indizes an der Wall Street erlitten schwere Verluste, als die Anleger auf die eskalierenden EU-US-Spannungen reagierten. In der Folge setzte Gold seine Rallye fort und gewann am Dienstag fast 2%.

Nachdem Gold am Mittwoch in der ersten Tageshälfte weiter gestiegen war, erlosch ein Teil seiner täglichen Gewinne in der amerikanischen Sitzung, als Risikozuflüsse in die Märkte zurückkehrten. Präsident Trump trat von seiner Zollbedrohung zurück und erklärte in einem Social-Media-Beitrag, dass er mit europäischen Führern über "den Rahmen eines zukünftigen Deals in Bezug auf Grönland" einig sei und fügte hinzu, dass Washington keine Zölle auf acht europäische Nationen erheben werde.

Dennoch erlaubte der Verkaufsdruck auf den US-Dollar (USD) XAU/USD, seine Rallye in der zweiten Wochenhälfte fortzusetzen, trotz der sich verbessernden Risikolage. Die Anleger hielten sich zurück, auf eine anhaltende USD-Erholung zu setzen, vor der bevorstehenden Fed-Sitzung und der Unsicherheit über die Nominierung des nächsten Fed-Vorsitzenden.

Früh am Freitag stieg Gold auf ein neues Rekordhoch von 4.967 USD, als die Märkte auf einen möglichen militärischen Konflikt zwischen den USA und dem Iran reagierten. Präsident Trump sagte am späten Donnerstag, dass die USA eine "Armada" in Richtung Iran entsenden, fügte jedoch hinzu, dass er hoffentlich nicht gezwungen sein werde, sie zu nutzen. Reuters berichtete, dass die USS Abraham Lincoln und mehrere Zerstörer mit Lenkwaffen in den kommenden Tagen im Nahen Osten erwartet werden. Gewinnmitnahmen und die allgemeine Widerstandsfähigkeit des USD begrenzten den Anstieg von Gold, und das Edelmetall löschte einige seiner täglichen Gewinne, bevor es sich über 4.900 USD einpendelte.

Goldhändler konzentrieren sich auf Fed und Geopolitik

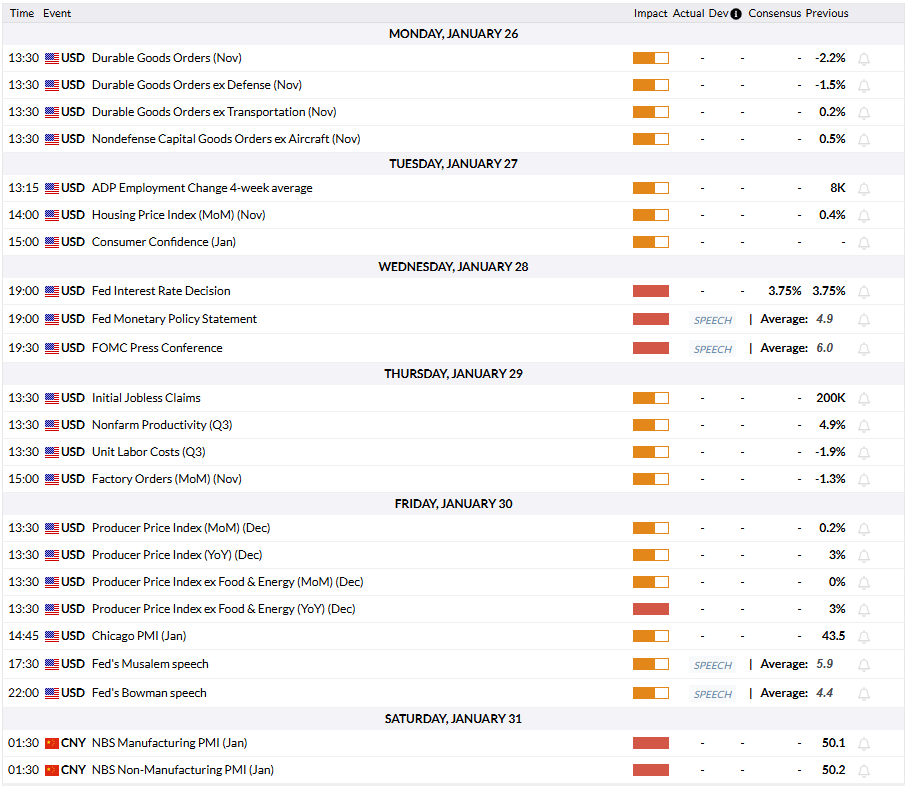

Der Wirtschaftskalender wird in der ersten Wochenhälfte einige Datenveröffentlichungen mittlerer Wichtigkeit bieten, darunter die US-Bestellungen für langlebige Güter im November und den Verbraucherindex für das Vertrauen im Januar. Die Anleger werden jedoch voraussichtlich diese Zahlen ignorieren und an der Seitenlinie bleiben, bis die Fed ihre geldpolitische Entscheidung in der amerikanischen Sitzung am Mittwoch bekannt gibt.

Die US-Notenbank wird allgemein erwartet, den Leitzins im Bereich von 3,5%-3,75% unverändert zu lassen. Daher werden die Anleger die Kommentare von Fed-Vorsitzendem Jerome Powell in der Pressekonferenz nach der Sitzung genau beobachten.

Laut dem CME FedWatch Tool rechnen die Märkte derzeit mit einer Wahrscheinlichkeit von etwa 15% für eine Zinssenkung um 25 Basispunkte (bps) bei der nächsten Sitzung im März. Falls Powell einen optimistischen Ton über die Inflationsaussichten anschlägt und darauf hinweist, dass sie den Arbeitsmarkt unterstützen müssen, könnten die Anleger dies als dovishes Zeichen werten und einen weiteren Rückgang des USD auslösen, was XAU/USD nach oben treiben würde. Umgekehrt könnte Gold fallen, wenn Powell anmerkt, dass die Zentralbank nicht so besorgt über den Arbeitsmarkt ist, wie sie es Ende 2025 war, und dass es weiterhin Aufwärtsrisiken für die Inflation gibt. Die Anleger könnten überzeugt bleiben, dass im März eine weitere geldpolitische Beibehaltung erfolgt, was die Tür für eine stetige Erholung des USD öffnen würde.

In der Zwischenzeit könnte eine weitere Eskalation der Spannungen im Nahen Osten, mit militärischen Maßnahmen der USA gegen den Iran, Gold weiterhin von sicheren Zuflüssen profitieren lassen.

Die Anleger werden auch den Schlagzeilen über die Nominierung des nächsten Fed-Vorsitzenden besondere Aufmerksamkeit schenken. Der US-Finanzminister Scott Bessent sagte kürzlich, dass Trump bis Ende des Monats eine Entscheidung treffen könnte. Der US-Präsident sagte auch gegenüber CNBC, dass er es vorziehe, den wirtschaftlichen Berater des Weißen Hauses, Kevin Hassett, in seiner aktuellen Position zu halten. Der Chief Bond Investment Manager von BlackRock, Rick Rieder, Fed-Gouverneur Christopher Waller und der ehemalige Fed-Gouverneur Kevin Warsh gehören Berichten zufolge zu den potenziellen Kandidaten. Powells Amtszeit als Leiter der amerikanischen Zentralbank endet im Mai, aber seine Amtszeit bei der Fed läuft bis 2028. Es wird erwartet, dass er gefragt wird, ob er beabsichtigt, seine Amtszeit zu beenden. Es ist schwierig, eine potenzielle Marktreaktion darauf vorherzusehen, aber wenn Powell andeutet, dass sein Rücktritt eher früher als später erfolgen wird und Trump entweder Waller oder Warsh als nächsten Fed-Vorsitzenden benennt, könnten die Märkte zu einer dovishen geldpolitischen Perspektive tendieren, was dem USD schaden würde.

Andererseits wird Rieder allgemein als jemand angesehen, der weniger von der Politik beeinflusst wird. Obwohl das nicht bedeutet, dass er keine dovishe Haltung einnehmen würde, ist er schließlich ein Marktmann, und seine Nominierung könnte zumindest die Marktbedenken über den Verlust der Unabhängigkeit der Fed mildern. In diesem Szenario könnte der USD kurzfristig eine Erholung erleben.

Technische Analyse von Gold

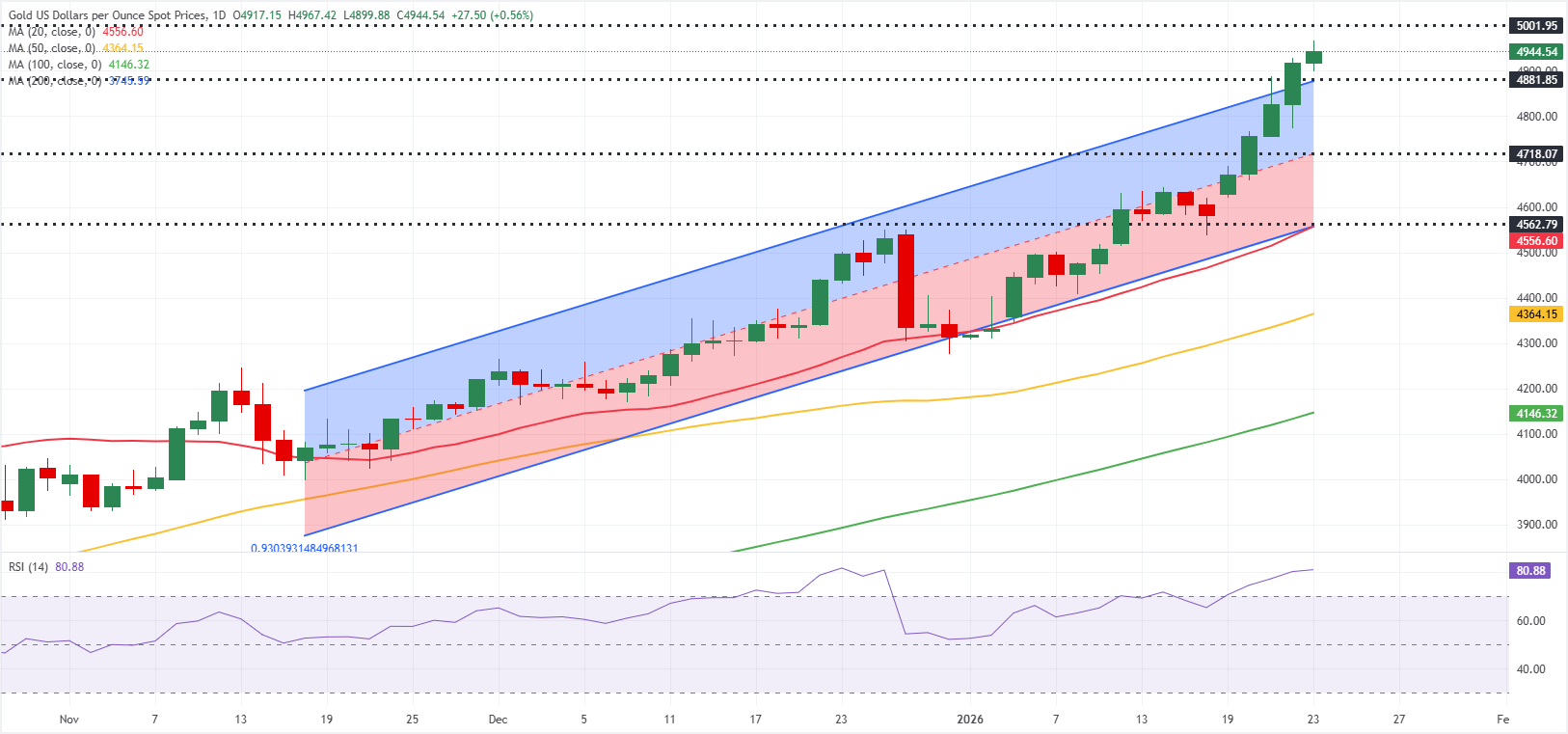

Der Relative Strength Index (RSI) Indikator auf dem Tages-Chart stieg auf 80 und Gold durchbrach die obere Grenze des seit zwei Monaten bestehenden aufsteigenden Regressionskanals, was auf extrem überkaufte Bedingungen hinweist.

Daher könnte es zu einer technischen Korrektur kommen, bevor der Aufwärtstrend fortgesetzt wird. Auf der Unterseite liegt 4.880 USD (obere Grenze des aufsteigenden Kanals) als erste Unterstützung, gefolgt von 4.800 USD (runde Marke) und 4.720 USD (Mittelpunkt des aufsteigenden Kanals).

Auf der Oberseite könnte 4.967 USD (Rekordhoch) als Zwischenwiderstand angesehen werden, bevor 5.000 USD (runde Marke) erreicht werden. Wenn Gold über diese letzte Hürde hinausbricht, könnten Anleger runde Marken wie 5.100 USD, 5.200 USD und 5.300 USD als Gewinnmitnahmeziele sehen.

Gold - Häufig gestellte Fragen (FAQ)

Gold hat in der Geschichte der Menschheit stets eine zentrale Rolle gespielt – als universelles Tauschmittel und sicherer Wertspeicher. Heute wird das Edelmetall vor allem als „sicherer Hafen“ in Krisenzeiten geschätzt. Gold dient nicht nur als Schmuck oder Anlageobjekt, sondern wird auch als Absicherung gegen Inflation und Währungsabwertungen betrachtet. Sein Wert ist unabhängig von staatlichen Institutionen oder einzelnen Währungen, was es in unsicheren Zeiten besonders attraktiv macht.

Zentralbanken zählen zu den größten Goldkäufern weltweit. Um ihre Währungen in Krisenzeiten zu stützen, kaufen sie Gold, um die wirtschaftliche Stabilität und das Vertrauen in ihre Währungen zu stärken. 2022 kauften Zentralbanken laut World Gold Council 1.136 Tonnen Gold im Wert von rund 70 Milliarden US-Dollar – ein Rekordwert. Besonders schnell wachsende Schwellenländer wie China, Indien und die Türkei erhöhen ihre Goldreserven in hohem Tempo.

Gold steht traditionell in einer inversen Beziehung zum US-Dollar und zu US-Staatsanleihen – beide gelten als bedeutende Reservewährungen und sichere Häfen für Anleger. Wenn der Dollar abwertet, steigt der Goldpreis häufig, was Investoren und Zentralbanken in Zeiten wirtschaftlicher Unsicherheit dazu veranlasst, ihre Portfolios zu diversifizieren. Ebenso ist Gold gegenläufig zu risikobehafteten Vermögenswerten. Während ein Aufschwung an den Aktienmärkten den Goldpreis oft drückt, profitieren Goldinvestoren in Zeiten von Börsenturbulenzen.

Der Goldpreis unterliegt einer Vielzahl von Einflussfaktoren. Geopolitische Spannungen oder die Sorge vor einer tiefen Rezession können den Preis des Edelmetalls schnell in die Höhe treiben, da Gold als sicherer Hafen gilt. Ohne eigene Rendite steigt der Wert des Metalls häufig in Phasen niedriger Zinsen, während hohe Zinskosten den Preis drücken. Die Entwicklung des Goldpreises ist jedoch stark vom US-Dollar abhängig, da das Edelmetall in Dollar (XAU/USD) gehandelt wird. Ein starker Dollar übt in der Regel Druck auf den Goldpreis aus, während ein schwächerer Dollar zu einer Verteuerung führen kann.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.