Der Ölpreis befindet sich auf bestem Wege zu dem zweiten Jahresgewinn in Folge, nachdem die Opec, Russland und andere Nicht-Opec-Mitglieder im Vormonat die Produktionskürzung verlängert hatten, um so den Ölmarkt ins Gleichgewicht zu bringen.

Zuletzt notierte die Nordseesorte Brent bei rund 64,00 Dollar; der Jahresgewinn beläuft sich damit auf 12 Prozent. Die amerikanische Sorte West Texas Intermediate (WTI) handelt auf 57,80 Dollar und damit 6,96 Prozent im Plus im Vergleich zum Vorjahr.

Während die Charttechnik für 2018 auf grün steht, klingen die fundamentalen Rahmenbedingungen weniger ermutigend.

Charttechnik - Bullischer Ausblick, könnte die Kursregion um 80,00 Dollar testen

Der bullische Bollinger-Breakout bei Brent im Monatschart hat die Tür für eine Rallye auf 80,00 Dollar in den nächsten 12 Monaten geöffnet.

Kurzfristig können jedoch dem Tageschart zufolge kleinere Pullbacks nicht ausgeschlossen werden.

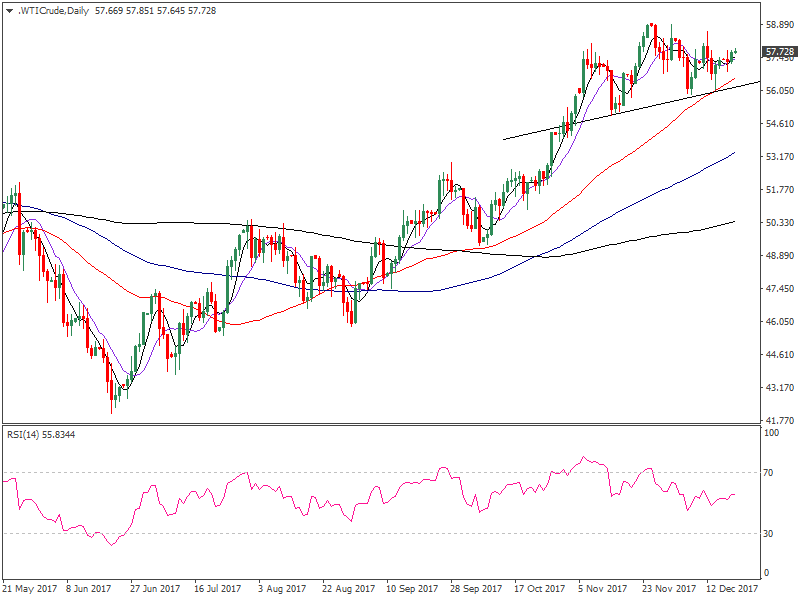

WTI Tageschart

Der obige Chart zeigt:

- Potenzielle inverse Schulter-Kopf-Schulter-Formation deren Nackenlinie bei 56,20 Dollar verläuft. Ein Tagesschlusskurs unterhalb dieser Unterstützung würde neues Abwärtspotenzial in Richtung 53,50 Dollar freisetzen.

- Die Glättungen der letzten 50 und 100 Tage zeigen jedoch nach oben. Auch die Durchschnittslinien der letzten 5 und 10 Wochen begünstigen die Bullen.

- Der Wochenchart zeigt außerdem, dass der Preis ein höheres Tief (im Juni bei 42,08 Dollar) ausgeprägte und sich über ein Widerstandscluster bei 55,00 Dollar bewegte. Das unterstreicht die bullischen Ambitionen.

- In der Folge dürfte ein Rücksetzer auf oder unter die 55-Dollar-Marke (wegen der Schulter-Kopf-Schulter-Formation) nur von kurzer Dauer sein.

Fundamentalanalyse - Fokus liegt auf Schieferölproduktion

US-Schieferölproduktion: sie könnte die Opec-Maßnahmen unterminieren. Die Internationale Energiebehörde (IEA) glaubt, dass sich der Anstieg der US-Schieferölproduktion bis gegen Ende 2018 verzögern könnte. Die in Paris ansässige Agentur erwartet in der ersten Jahreshälfte 2018 einen Ölüberschuss von 200.000 Barrel pro Tag, bevor die Märkte ein Defizit von 200.000 Barrel pro Tag gegen Ende des Jahres ausweisen. Das signalisiert für den Ölmarkt ein sehr ausgeglichenes Jahr 2018.

- Die Hedging-Aktivitäten signalisieren, dass sich die Schieferölentdecker 2018 für einen Anstieg der Produktion rüsten: So meldete die US Commoditiy Futures Trading Commission am 8. Dezember, dass die Netto-Short-Position der Swap-Händler (ein Signal für Absicherungsgeschäfte) die achte Woche in Folge auf einen neuen Rekord gestiegen ist. Einem Bericht der Nachrichtenagentur Reuters zufolge heißt das, dass die Produzenten den oberen Bereich der 50 Dollar als guten Preis empfinden, um sich diesen zu sichern.

- Ausgabenpläne der US-Ölbohrer: Die US-Investitionen in Öl und Gas stiegen in den ersten drei Quartalen 2017 um mehr als 20 Prozent im Vergleich zum Vorjahr und werden nächstes Jahr höchstwahrscheinlich noch schneller klettern. Rigzone berichtete am 2. November, dass Ölkonzerne die Explorationsinvestitionen im Jahr 2018 erhöhen werden. John Jeffers, Group Development Director für Oil & Gas bei SNC-Lavalin, sagte: „Führende Ölkonzerne werden voraussichtlich ihre Explorationsinvestitionen im nächsten Jahr um 20 bis 30 Prozent erhöhen. Chevron hat die Märkte zum Beispiel darüber informiert, dass ihre Ausgaben für Schiefer im kommenden Jahr um 70 Prozent steigen werden. Die Gewinnschwelle für das Wolfcamp, Bakken und Eagle Ford liegt unter 40 Dollar. Da Öl nun mehr als 60 Dollar kostet, ist das ein enormer Anreiz für Schieferölproduzenten im Jahr 2018 noch mehr zu bohren.

Insgesamt ist ein schnellerer Anstieg der Schieferölproduktion im kommenden Jahr zu erwarten. Dies dürfte auch die ersten Erschöpfungsanzeichen der jüngsten Rallye der Ölpreise nach der OPEC-Entscheidung erklären.

Fokus liegt auf OPEC-Compliance und Exit-Strategie: Ein Ölpreis über 60 Dollar könnte für die Opec-Mitglieder und Russland ein Anreiz darstellen, mehr zu produzieren als was sie beschlossen haben. Sollten die Förderquoten nicht eingehalten werden, wächst die Gefahr einer Überversorgung an Öl auf dem Weltmarkt. Das könnte den Ölpreis steil abwärts schicken.

Auch die Exit-Strategie der OPEC (wie wird sie ihre Liefervereinbarung auflösen) dürfte die Preise beeinflussen. Die Produktionskürzung ist eine Art Stimuli (da die steigenden Ölpreise die Energieaktien nach oben befördern) und das schafft Spielraum für die Zentralbanken der Industriestaaten, um ihre jeweiligen Konjunkturprogramme zurückzufahren. Deshalb muss das Ölkartell die Exit-Strategie so gestalten, dass nur eine moderate Ölpreisschwäche daraus resultiert.

Eine plötzliche Rückkehr zum vollen Produktionsniveau könnte zu einem Ölpreiscrash führen. Daher wird sich die Opec wohl eher für einen schrittweisen Ausstieg entscheiden (ähnlich der schrittweisen Straffung der Geldpolitik durch die Fed!). Die Ausstiegsstrategie wird voraussichtlich auf dem Opec-Treffen im Juni ausführlich debattiert werden.

Versorgungsengpässe: Es besteht immer die Möglichkeit eines Ölpreisanstiegs aufgrund einer Eskalation der Krise im Mittleren Osten oder auf der koreanischen Halbinsel. Auch Naturkatastrophen könnten Versorgungsengpässe herbeiführen und schwerwiegenden Einfluss auf den Ölmarkt haben.

Bullisches Szenario für den Ölpreis - Ein langsamer als erwarteter Anstieg der Schieferölproduktion in den USA in Verbindung mit einer hohen Einhaltungsquote der Opec bei der Produktionskürzung könnte die Ölpreise vor dem Opec-Treffen im Juni auf 70 Dollar schicken. Weitere Zugewinne basierend auf dem kalkulatorischen Kursziel von 80,00 Dollar (Brent) in der zweiten Jahreshälfte erscheinen möglich, falls es der Opec gelingt, die Investoren davon zu überzeugen, dass sie den Markt nicht überschwemmen werden, sobald die Produktionskürzung ausläuft.

Bärisches Szenario für den Ölpreis - Hinweise auf eine Verletzung der Produktionshöchstgrenzen - entweder von der Opec oder von Russland ausgehend - könnten die Ölpreisrallye im Alleingang zum Scheitern bringen und die Preise in der ersten Jahreshälfte wieder unter die 50-Dollar-Marke befördern. Nächstes Kursziel befindet sich dann in Form einer langfristig ansteigenden Trendlinie vom Februar 2016 und Juni 2017 bei 40,00 Dollar.

Das wahrscheinlichste Szenario:

- Die Opec-Förderquote wird eingehalten

- Das Kartell kommuniziert die Ausstiegsstrategie der Produktionskürzungen in der zweiten Jahreshälfte.

- Die Schieferölproduktion steigt schneller als erwartet

Insofern könnte es der Ölpreis schwer haben, über die 66-Dollar-Marke (WTI) und 70-Dollar-Marke (Brent) zu steigen. Die Charttechnik räumt dem Brent-Preis eine Rallye auf 80,00 Dollar ein. Ein solcher Anstieg erscheint möglich, falls die geopolitischen Spannungen Versorgungsengpässe herbeiführen.

Bloomberg veröffentlichte jüngst die Ölpreisprognosen einiger großer Investmentbanken

Goldman:

- Erhöhte die Prognose für die Nordseesorte Brent von 58 Dollar auf 62 Dollar

- Eine größer als erwartete Verpflichtung Saudi-Arabiens und Russlands bei der Verlängerung der Produktionskürzung auf dem Treffen am 30. November in Wien wurde für die optimistische Haltung der Bank angeführt.

UBS:

- Erhöhte die Prognose für die Nordseesorte Brent von 55 Dollar auf 60 Dollar

- Die OECD-Bestände fallen voraussichtlich auf den Fünfjahresdurchschnitt im dritten Quartal 2018, wenn ein informelles Tapering der Opec-Produktionskürzung beginnt.

Credit Suisse:

- Erhöhte die Prognose für die Nordseesorte Brent von 53 Dollar auf 60 Dollar

- Die Bank sagt, die starke Verpflichtung zur Einhaltung der Produktionskürzung der Opec und anderen Produzenten werden zu einem normalisierten Niveau der OECD-Bestände im dritten Quartal des nächsten Jahres führen.

JPMorgan:

- Erhöhte die Prognose für die Nordseesorte Brent von 58 Dollar auf 60 Dollar

- Die Ölpreise sind „weitgehend stabil geblieben und reflektieren die soliden Fundamentaldaten“ sagte die Bank. Zudem ist die Bereitschaft der Opec und Saudi-Arabiens, den Ölmarkt ins Gleichgewicht zu bringen, bullisch zu interpretieren.

Citigroup

- Die Prognose für die Nordseesorte Brent bleibt im kommenden Jahr unverändert bei 54 Dollar

- Die Opec-Produktionskürzung werde bis Mitte 2018 oder bis zum Ende des dritten Quartals reichen, aber nicht bis zum Jahresende.

Barclays:

- Die Prognose für die Nordseesorte Brent bleibt im kommenden Jahr unverändert bei 55 Dollar.

- Der derzeitige Optimismus rund um den Ölpreis wird in den Jahren 2018 und 2019 mindestens zu einem Nicht-Opec-Angebotswachstum außerhalb der USA von 500.000 Barrel pro Tag führen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.