- Die Zahl der Beschäftigten außerhalb der Landwirtschaft dürfte nach der Fed-Zinsentscheidung den nächsten Härtetest für die Märkte darstellen.

- Die niedrig angesetzten Erwartungen können zu einer positiven Überraschung führen.

- Der US-Dollar legt vor den US-Arbeitsmarktdaten zu.

Die historische Zinssenkung der Federal Reserve - die sich als falkenhaft und positiv für den Dollar herausstellte - liegt hinter uns. Die nächste Fed-Entscheidung steht jedoch bereits fest - und der Beschäftigungsbericht hat das Potenzial, den Greenback erneut ordentlich durcheinander zu rütteln.

Der Bericht über das Beschäftigungswachstum außerhalb der Landwirtschaft wird am Freitag, den 2. August, um 14:30 Uhr MEZ veröffentlicht.

Die Rückkehr zur Normalität nach zwei volatilen Monaten

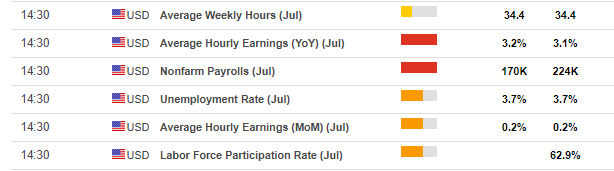

Ökonomen gehen davon aus, dass die Zahl der Arbeitsplätze im Juli um 170.000 steigen wird - im Einklang mit dem langfristigen Durchschnitt - und trotz einiger saisonaler Veränderungen, die während des Sommers auftreten - in der Regel im Zusammenhang mit dem Umrüsten in Fabriken.

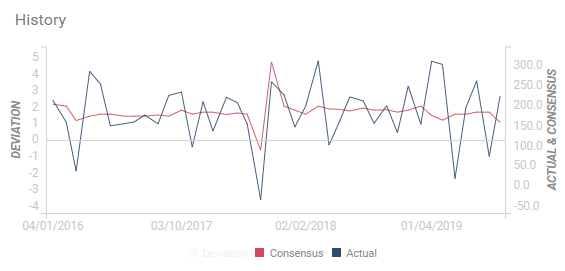

Die letzten beiden Monate waren volatil. Das Bureau of Labor Statistics (BLS) gab im Juni einen Zuwachs von 224.000 Stellen bekannt, nachdem es im Mai nur 75.000 waren, die später dann sogar auf 72.000 heruntergesetzt wurden. Nach dem Mai-Bericht wurden erste Zweifel an dem Beschäftigungswachstum laut, das als einer der wichtigsten Treiber für das US-Wirtschaftswachstum gilt.

Es ist wichtig zu beachten, dass die Erwartungen tendenziell stabil geblieben sind, während die tatsächlichen Ergebnisse deutlich voneinander abgewichen sind, was zu Volatilität führt. Hier ist eine Übersicht, wie die vergangenen NFPs ausfielen.

Die Löhne dürften im Vergleich zum Vormonat mit einem moderaten Tempo von 0,2 Prozent gegenüber dem Vormonat - also dem Anstieg vom Juni - steigen und sich im Juli von 3,1 auf 3,2 Prozent beschleunigen. Das sind keine klaren Erwartungen, und wenn sie sich erfüllen, können die Anleger mit mehr Fragen als Antworten zurückgelassen werden.

Hier sind die aktuellen Erwartungen aus dem Wirtschaftskalender:

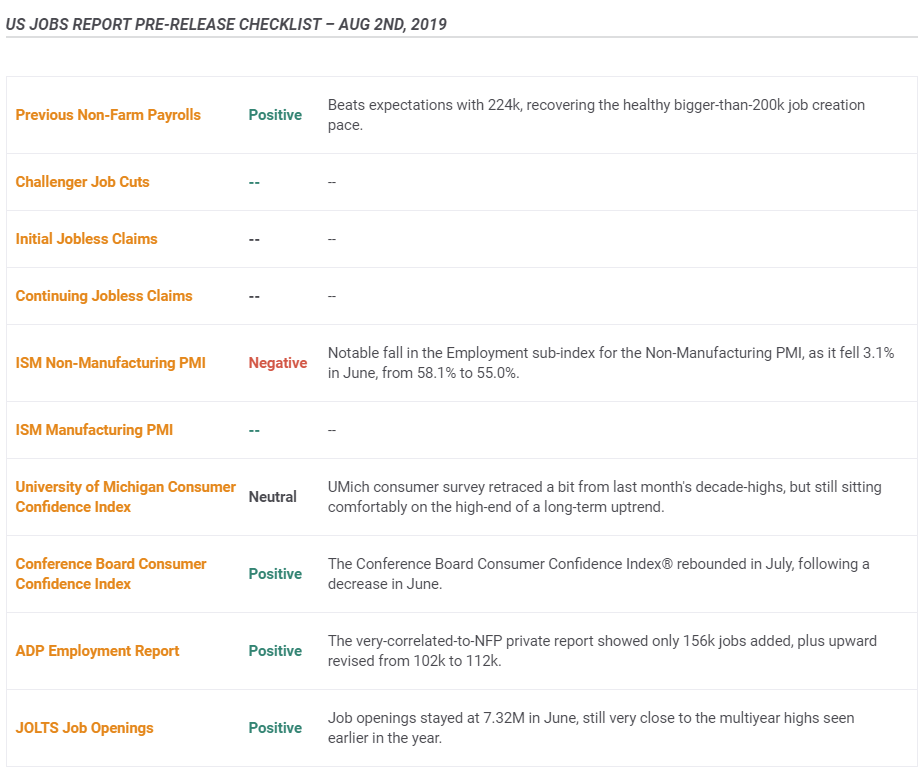

Die Frühindikatoren

Die Frühindikatoren von FXStreet untersuchen alle arbeitsrelevanten Daten, um das potenzielle Ergebnis der Lohn- und Gehaltsabrechnung außerhalb der Landwirtschaft zu bewerten. Die vorliegenden Daten signalisieren einen freundlichen NFP. Neben dem vorherigen NFP-Bericht, dem neuen ADP-Beschäftigungsbericht für den privaten Sektor für Juli, den JOLT-Stellenangeboten und dem Verbrauchervertrauen weisen die Frühindikatoren auf einen höheren NFP-Wert hin.

Die einzige absolut negative Zahl ist die Beschäftigungskomponente im ISM Non-Manufacturing PMI. Die Daten beziehen sich jedoch auf Juni. Der Bericht per Juli wird erst am 5. August, nach dem NFP, veröffentlicht.

Insgesamt deuten die Frühindikatoren auf einen soliden NFP-Bericht hin.

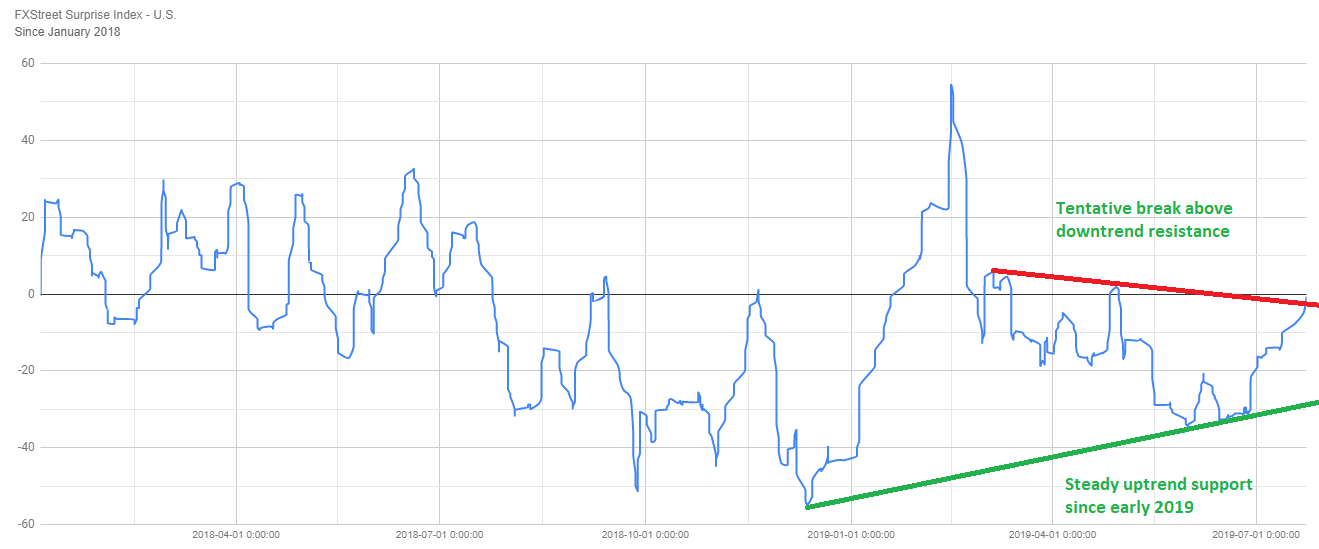

Der FXStreet Surprise Index quantifiziert in Bezug auf die Standardabweichungen der Datenüberraschungen (tatsächliche Veröffentlichungen vs. Erwartungen), inwieweit Wirtschaftsindikatoren die Konsensusschätzungen über- oder unterschreiten.

Betrachtet man den langfristigen Trend der Überraschungen seit 2011, so zeigt sich, dass sich der Index allmählich erholt hat. Auf der Grafik (grüne Linie) ist ein deutlicher Aufwärtstrend von den Tiefstständen zu erkennen. Das Ausmaß der Überraschungen wurde jedoch durch den Abwärtswiderstand (rote Linie) begrenzt.

Wird der Suprise-Index von FXStreet über den Abwärtstrend hinausbrechen oder wieder fallen? Wir werden uns nun auf die schnellste Zeiteinheit konzentrieren und uns auf die Daten aus der ersten und zweiten Reihe konzentrieren, die seit Anfang 2018 vorliegen.

Wir sehen, dass die gleiche Aufwärtsentwicklung den Index seit Anfang des Jahres unterstützt. Die Abwärtstrend-Widerstandslinie ist ebenfalls offensichtlich, aber dieser genauere Blick zeigt uns, dass der Indikator über die Linie hinausgegangen ist - ein unbestätigter Bruch.

Zusammengefasst zeigt der FXStreet Surprise Index einen vorsichtigen Optimismus für ein optimistisches Ergebnis bei den Beschäftigtenzahlen außerhalb der Landwirtschaft - und schließt sich damit dem Fazit der Frühindikatoren an.

Wie Sie den EUR/USD während den NFPs handeln

Nach der historischen Zinssenkung der Federal Reserve steht nun der Arbeitsmarktbericht auf der Agenda. Die Fed hat zwei Mandate: Preisstabilität und Vollbeschäftigung. Der Grund für die Zinssenkung war eher auf die schwache Inflation als auf die Beschäftigung zurückzuführen. Die Bank wiederholte ihre Einschätzung, dass der Arbeitsmarkt "weiterhin stark" ist.

Daher kann der durchschnittliche Stundenverdienst - die Löhne - einen größeren Einfluss haben als in den Vormonaten.

Betrachtet man die Entscheidung der Fed im Zusammenhang mit dem EUR/USD, so ist die Ausgangslage negativ. Das in Washington ansässige Institut hat bereits seinen Schritt getan und wird wahrscheinlich warten, bevor es die Zinsen erneut senkt. Andererseits hat die Europäische Zentralbank die Voraussetzungen für eine Änderung ihrer Geldpolitik im September geschaffen. Das monetäre Konjunkturprogramm der EZB bleibt ein Rätsel, und diese Unsicherheit belastet den Euro.

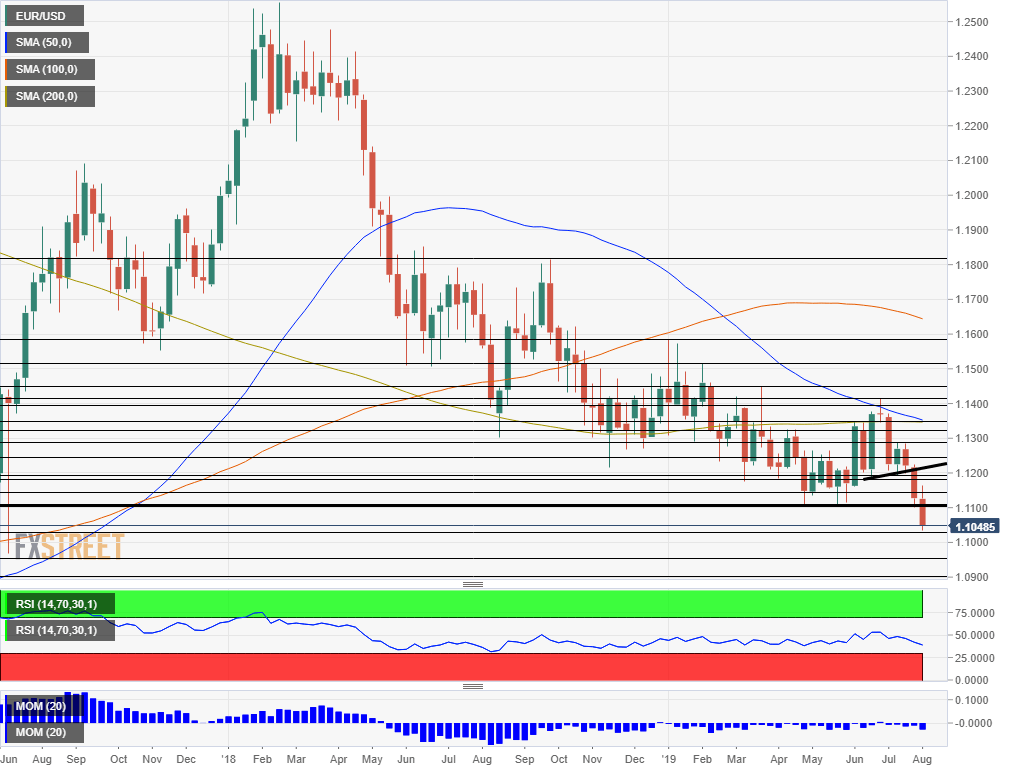

Bevor wir zu den Szenarien kommen, lassen Sie uns das aktuelle technische Bild für den EUR/USD betrachten.

EUR/USD technische Analyse

Der erneute Ausverkauf beim EUR/USD erfordert ein Rauszoomen in den Wochenchart, da die Gemeinschaftswährung auf den tiefsten Stand seit Mai 2017 abrutschte. Die erste Unterstützung wartet bei 1,1025, die im Mai 2017 als Widerstand diente und nun als Unterstützung fungiert. Unter der runden Marke von 1.1000 ist eine Unterstützung vom April 2017 bei 1.0960 die nächste wichtige Haltemarke. Danach kann es weiter abwärts auf 1,09 gehen.

Auf der Oberseite liegt die erste wichtige Hürde bei 1,1101. Bei einem Spurt über diesen Widerstand kann es weiter aufwärts in Richtung 1,1190 und 1,1240 Dollar gehen.

Hier sind fünf Szenarien für den EUR/USD:

1) NFP liegt im Rahmen der Erwartungen

Der Wirtschaftskalender zeigt einen erwarteten Anstieg von 170.000 Jobs. Angesichts der Volatilität der Lohn- und Gehaltsabrechnung außerhalb der Landwirtschaft kann eine Lesung von 140.000 bis 200.000 als im Rahmen der Erwartungen betrachtet werden. Wie bereits erwähnt, sind die Löhne von größerer Bedeutung und hier wäre ein "wie erwartetes" Ergebnis genau 0,2 Prozent (MoM) - die Volatilität ist bei diesem Indikator deutlich geringer.

In diesem Szenario mit der höchsten Wahrscheinlichkeit wird der EUR/USD voraussichtlich zögerlich handeln, bevor er sinkt - da die Tendenz nach unten gerichtet ist.

2) Über den Erwartungen

Wenn die US-Wirtschaft wieder mehr als 200.000 Stellen gewinnt und/oder die Löhne sich auf ein Tempo von 0,3% MoM beschleunigen, hat der USD erheblichen Spielraum zu steigen, und der EUR/USD könnte auf neue Tiefststände fallen.

Ein Übertreffen der Erwartungen in einer Kategorie reicht aus, um den Dollar nach oben zu treiben. Dieses Szenario hat eine mittlere Wahrscheinlichkeit. Sollten beide Zahlen die Erwartungen übertreffen, was unwahrscheinlich ist, wird der Dollar wahrscheinlich steigen.

3) Unter den Erwartungen

Wenn die Wirtschaft weniger als 140.000 Stellen hinzufügt oder die Löhne nur um 0,1% steigen, wird der Dollar wahrscheinlich nach unten korrigieren - aber die Verluste dürften begrenzt ausfallen.

Ähnlich wie im vorherigen Szenario ist ein Verfehlen beider Zahlen unwahrscheinlich, und in diesem Fall könnte der Aufwärtstrend des Dollar ins Stocken geraten.

4) Gemischt mit besseren Löhnen

Jetzt kommen wir zu den komplexeren Szenarien. Wenn die Wirtschaft nur wenige Arbeitsplätze schafft, diese aber gut bezahlt werden - was in der Vergangenheit der Fall war -, hat der US-Dollar etwas Spielraum zu steigen.

Ein solches Szenario dürfte die Fed ermutigen, dass sie doch noch ihr Inflationsziel erreicht. Dieses Ergebnis ist mit einer mittleren bis hohen Wahrscheinlichkeit zu bewerten, da der NFP im letzten Monat die Headline übertroffen und die Löhne verfehlt hat.

5) Gemischt mit mehr Stellenwachstum

Das umgekehrte Szenario ist eine Wiederholung des Monats Juni - ein besser als erwartetes Beschäftigungswachstum mit einem leichten Anstieg der Löhne. Die Wahrscheinlichkeit ist mittel - niedrig, da eine Wiederholung des gleichen Ergebnisses ungewöhnlich ist. In diesem Fall könnte der EUR/USD leicht zulegen, da die Märkte dann spekulieren, dass die Fed die Zinsen eher früher als später senken könnte.

Fazit

Die US-Arbeitsmarktdaten werden die Märkte durcheinander wirbeln. Die Löhne werden wahrscheinlich einen größeren Einfluss als in früheren Veröffentlichungen haben, und der EUR/USD hat größere Chancen zu fallen als zu steigen.

Es wird alles unternommen, um genaue und vollständige Informationen bereitzustellen. Doch mit den Tausenden zur Verfügung gestellten Dokumenten, die oft innerhalb kurzer Zeit hochgeladen werden, können wir nicht garantieren, dass keine Fehler auftreten. Jede Wiederveröffentlichung oder Weiterverbreitung von FXStreet Inhalten ist ohne die vorherige schriftliche Zustimmung von FXStreet verboten. Der Handel mit Devisen auf Margin (Verrechnungskonto) trägt ein hohes Risiko und ist möglicherweise nicht für alle Investoren geeignet. Der hohe Hebel kann gegen Sie, sowie für Sie arbeiten. Vor der Entscheidung am Devisenmarkt zu handeln, sollten Sie sorgfältig Ihre Anlageziele, Erfahrung und Risikobereitschaft prüfen. Es besteht die Möglichkeit, dass Sie einen Verlust einiger oder aller Ihrer Investitionen erleiden und deshalb sollten Sie kein Geld investieren, dass Sie sich nicht leisten können zu verlieren. Sie sollten sich aller Risiken bewusst sein, die mit dem Devisenhandel verbunden sind und konsultieren Sie einen unabhängigen Finanzberater, wenn Sie irgendwelche Zweifel haben. Alle Meinungen, Nachrichten, Forschungen, Analysen, Kurse oder andere Informationen, welche diese Informationen enthalten, die von FXStreet, seinen Angestellten, Mitarbeitern oder Partnern bereit gestellt werden, sind als allgemeine Marktkommentare zu verstehen und bieten keine Anlageberatung. FXStreet übernimmt keine Haftung für irgendwelche Verluste oder Schäden, einschließlich, ohne Beschränkung auf entgangene Gewinne, die direkt oder indirekt mit der Verwendung oder im Vertrauen auf diese Informationen entstehen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.