Nach dem Erreichen eines Tiefs von 1.222,50 Dollar im Dezember 2016 hat der Goldpreis im Januar 2017, dank einem zur Schwäche neigenden US-Dollar, an Schubkraft gewonnen, und so erreichte er im September ein Hoch von 1.357,20 Dollar.

Zuletzt notierte das gelbe Metall im Dunstkreis der 1.255 Dollar-Marke. Damit steht am Jahresende ein Gewinn von rund 11,8 Prozent fest (vorausgesetzt der Goldpreis bewegt sich in den nächsten zwei Wochen kaum noch).

Während die Charttechnik weiteres Aufwärtspotenzial im nächsten Jahr suggeriert, zeigen die fundamentalen Rahmenbedingungen ein gemischtes Bild in der Zukunft an.

Fokus liegt auf der Geldpolitik

Das Risiko schnellerer Zinserhöhungen der Fed besteht: Die Federal Reserve dürfte unter der Federführung von Jerome Powell, ihren Pfad des graduellen Normalisierungsprozesses der Geldpolitik, unverändert fortführen. Derweil zeigen die Futures der kurzfristigen Leitzinsen nur zwei Zinserhöhungen der Fed im nächsten Jahr an. Angesichts der US-Steuerreform drohen aber gleich drei Zinserhöhungen im kommenden Jahr, denn die Steuervergünstigungen dürften im Ausland gelagertes Kapital anlocken.

Einem Bericht des Business Insiders zufolge hatte Goldman Sachs im September berechnet, dass S&P 500 Unternehmen insgesamt 920 Milliarden Dollar an unversteuerten Geldern im Ausland lagern. Die amerikanische Investmentbank rechnet nun, dass davon 250 Milliarden Dollar zurückgeführt werden. Wenn man alle US-amerikanischen Unternehmen betrachtet, dann sagt die Citigroup, dass 2,5 Billionen Dollar an Kapital im Ausland aufbewahrt werden.

Die Zurückführung von Geldern dürfte die Gold-Bullen aber nicht weiter stören, denn 50 bis 80 Prozent der im Ausland gelagerten Geldern beläuft sich auf USD.

Jedoch könnte die Antwort der Fed auf die Rückführung von Geldern den USD stärken und den Goldpreis belasten. Aufgrund der Zurückführung von Geldern könnte es so zu einem Anstieg der Einlagen innerhalb des Onshore-Bankensystems in den USA kommen, was die Geldmenge erhöhen und möglicherweise zu einer erhöhten Kreditvergabe führen könnte, wodurch die Wirtschaft re-inflationiert wird. Als Reaktion darauf könnte die Fed die Zinsen schneller als erwartet erhöhen und das könnte einen kurzfristigen Goldpreisrückgang zur Folge haben.

Steilste Zinserhöhungen seit 2006: Einem Bericht der Nachrichtenagentur Bloomberg zufolge rechnen Wall Street Experten mit der stärksten Verschärfung der Geldpolitik seit mehr als einem Jahrzehnt. Die Weltwirtschaft bewegt sich auf das stärkste Wachstum seit 2011 zu und so erwarten die Citigroup und JPMorgan Chase eine durchschnittliche Erhöhung des globalen Leitzinsniveaus um 1 Prozent im kommenden Jahr. Das entspricht dem stärksten Zinsanstieg seit 2006.

Zudem rechnen Bloomberg-Ökonomen damit, dass die Wertpapierkäufe aller großen Zentralbanken zum Ende 2018 auf monatlich 18 Milliarden Dollar sinken werden, von zuvor 126 Milliarden Dollar im September. In der ersten Jahreshälfte 2019 dürfte dieser Wert sogar ins Negative abgleiten.

Das steigende Zinsniveau ist negativ für den Goldpreis, obwohl ein potenzieller Rückgang der Aktienpreise, der aufgrund der steigenden Finanzierungskosten wahrscheinlicher wird, dem Goldpreis einen kräftigen Aufwärtsschub geben könnte.

Ein Aktienmarktcrash ist unwahrscheinlich: Die stark steigenden US-Aktien haben die Nachfrage nach Gold in 2017 gedämpft und ein Ende der Hausse könnte das Edelmetall unterstützen. Mike Shedlock von Sikta Pacific Capital Management erklärte jedoch, dass ein liquiditätsgetriebener Crash wie 2008 bis 2009 unwahrscheinlich erscheint. Stattdessen könnte sich der Niedergang der globalen Aktienhausse über mehrere Jahre hinweg erstrecken. Insofern kann ein starker Anstieg bei Gold ausgeschlossen werden, aber der langsame Rückgang der Aktienkurse dürfte sicherstellen, dass das Edelmetall die Schlüsselunterstützung von 1.200 Dollar verteidigen wird.

Das World Gold Council ist bullisch gegenüber Gold eingestellt - Einem Bericht des World Gold Council (WGC) zufolge gebe viele Gründe für eine sich fortsetzende Stärkeentwicklung über 2018 hinaus. Der WGC glaubt an eine moderate Straffung der Geldpolitik wegen der weiterhin gedämpften Inflation in den Industriestaaten. Darüber hinaus könnten das gelbe Metall, die geopolitischen Spannungen nach oben treiben.

Die Nachfrage nach Gold in Indien könnte sich im Jahr 2018 erhöhen. WGC Managing Director (Indien) Somasundaram sagte zu BuinsessLine: „Im indischen Kontext wird sich die Nachfrage nach Gold erhöhen, da die Einkommen kontinuierlich wachsen. Die Vision der Regierung, das Einkommen der Bauern bis 2022 zu verdoppeln, wird zu einem sprunghaften Anstieg der Goldnachfrage führen. Wir sind nicht der Meinung, dass Indiens jährliche Goldnachfrage bei 650 - 750 Tonnen begrenzt sein wird. Vielmehr dürfte sich diese in den nächsten 18 Monaten auf 850 - 950 Tonnen erhöhen“.

Es dürfte klar sein, dass die Geldpolitik ein signifikanter Treiber für die Goldnachfrage in 2018 sein wird. Wie bereits erwähnt: der Markt ist sich über das Tempo der geldpolitischen Straffung nicht einig. Der WGC glaubt nur an eine langsame Verschärfung der Geldpolitik wegen der tiefen Inflation. In der Folge könnte der Goldpreis im neuen Jahr gut unterstützt bleiben.

Persönlich glaube ich, dass die geldpolitischen Straffungen in den Industriestaaten in 2018 an Fahrt gewinnen werden und damit den Goldpreis, entgegen der allgemeinen Erwartung, nach oben schieben werden.

Das liegt vor allem daran, dass der beispiellose geldpolitische Stimulus nach dem Crash von 2008 zu einer Inflation der Vermögenspreise (und nicht zu einer realwirtschaftlichen Inflation) geführt hat. So fiel Gold von den Rekordhochs über 1.900 Dollar (Hoch 2011) auf 1.050 Dollar im Dezember 2015.

Jetzt, da die Zentralbanken diesen beispiellosen Stimuli voraussichtlich schneller als erwartet rückabwickeln werden, könnte die daraus resultierende schleichende Deflation der Vermögenspreise Gold nach oben schieben.

Charttechnik - Bullen müssen die Kursregion um 1.200 Dollar halten

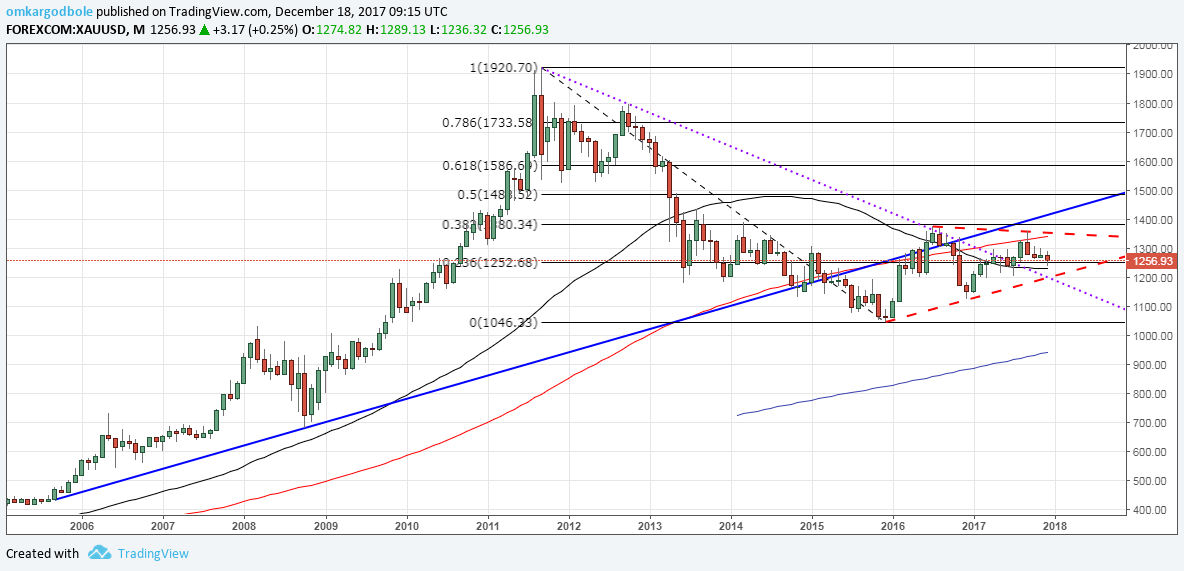

Monatschart

Die obige Chart zeigt:

- Höhere Tiefs (Dezembertief 2015 von 1.046,33 Dollar und Dezembertief 2016 von 1.122,77 Dollar).

- Die nach unten gerichtete Trendlinie von den Septemberhochs 2011 und Oktoberhochs 2022 wurde in diesem Jahr im Juli durchbrochen.

- Die Glättung der letzten 100 Monate zeigt immer noch nach oben, während die 50-Monats-Linie den Boden gefunden zu haben scheint.

- Symmetrisches Dreieck - Widerstand liegt bei 1.351 Dollar, Unterstützung liegt bei 1.200 Dollar.

- Der Edelmetallpreis hält sich nach wie vor über 1.252,68 Dollar (23,6% Fibo-Retracement des Abwärtsimpulses von 2011 bis 2015).

Die gleitenden Durchschnittslinien sprechen eindeutig für die Bullen. Auch das Kursmuster bestehend aus höheren Tiefs, dem Bruch der Abwärtstrendlinie und die Bewegung über das 23,6% Fibo-Retracement signalisiert, der Ausverkauf von den Jahreshochs 2011 endete im Dezember 2015 bei 1.046,33 Dollar. Und so hat sich das Blatt zugunsten der Bullen gewendet und der Preis könnte die Kursregion um 1.350 Dollar testen, falls das Metall den Auftaktmonat positiv beendet.

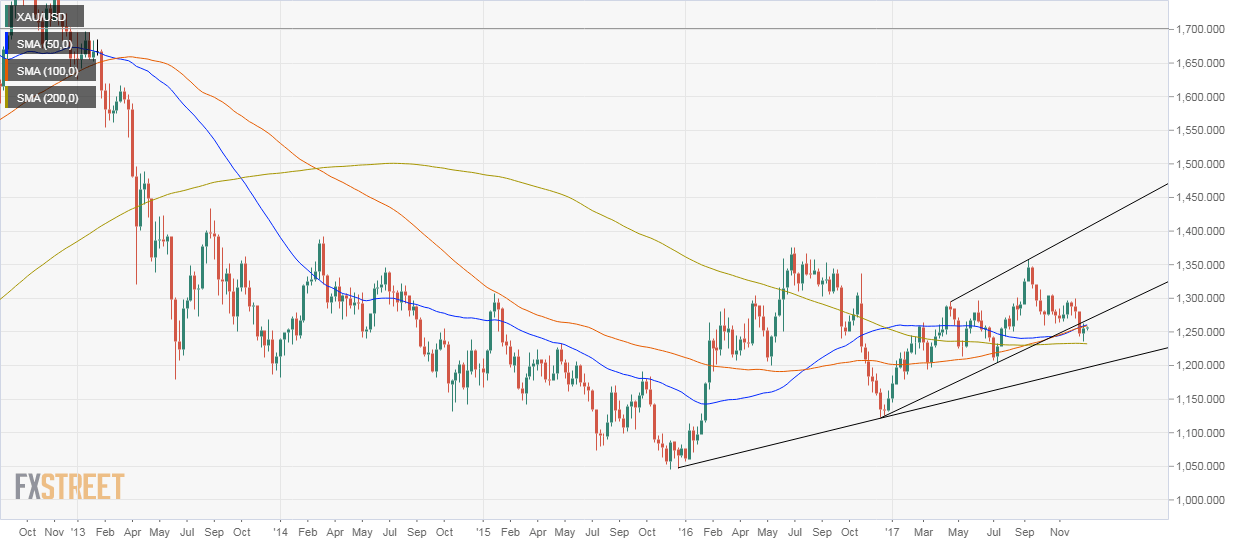

Wochenchart

Der obige Chart zeigt:

- Der Goldpreis könnte voraussichtlich einen Bruch aus dem steigenden Kanal erleiden, aber die höheren Tiefs sind immer noch intakt.

- Wichtiger ist zudem, dass die Kursentwicklung seit Ende 2013 womöglich zu einem klassischen Umkehrmuster in Form eines Rounding-Bottom geführt haben könnte.

Der Wochenchart signalisiert eindeutig, dass die Bullen das Heft in der Hand halten, vor allem wenn der Goldpreis im Januar 2018 zulegen kann.

Ein bullischer Ausbruch aus dem symmetrischen Dreieck würde Aufwärtspotenzial in Richtung 1.430 Dollar (Widerstand durch die aufwärtsgerichtete Trendlinie vom Septembertief 2005 und Oktobertief 2008) und 1.488 Dollar (50% Fibo Retracement des gesamten Abwärtsimpulses von 2011 bis 2015) freisetzen.

Negativ zu interpretieren wäre dagegen ein Monatsschlusskurs unter 1.200 Dollar (bärischer Ausbruch aus dem symmetrischen Dreieck). Das würde eine sich fortsetzende Schwächeentwicklung des gelben Metalls signalisieren. In einem solchen Fall könnte das Edelmetall den Bereich um 1.046,33 Dollar erneut testen.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.