FXStreet - Die Eurohändler warten nervös auf die EZB-Ratssitzung in der nächsten Woche und auf die Fed-Zinssatzentscheidung am 16.Dezember. Aktuell glauben die Märkte, dass die EZB weitere Lockerungsmaßnahmen in der nächsten Woche beschließt und die Fed ihren Zinserhöhungszyklus am 17.Dezember beginnt.

Die Europäische Zentralbank kann entweder ihren Einlagezins senken oder das Volumen der Anleihenkäufe erhöhen und den Verweis auf September 2016 streichen und das die Käufe solange wie nötig fortgesetzt werden. Jenseits des Atlantiks kann die US-Federal Reserve Bank ihren Leitzins zum ersten Mal nach der schweren Finanzkrise am 16.Dezember um 25bps oder um weniger als 25bps erhöhen. All die genannten Fakten dürften im Allgemeinen bekannt sein. Nachfolgend möchte ich erläutern, wie die Märkte auf die letzten drei Zinserhöhungszkylen im EUR/USD reagierten.

Nachfolgende Punkte sind lohnenswert zu erwähnen:

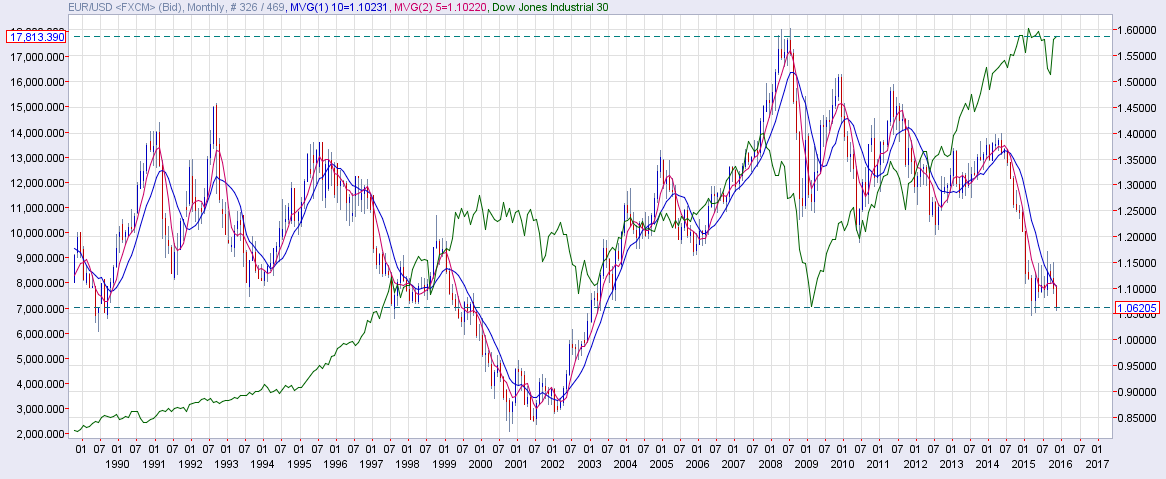

EUR/USD und DJIA im Vergleich

Der Euro gilt nicht länger als Risikowährung: Er ist auch kein sicherer Hafen. Jedoch ist er mit Sicherheit eine Finanzierungswährung, was insbesondere nach den Marktturbulenzen im August ersichtlich wurde.

Seit den 90er-Jahren etablierte sich der Euro kontinuierlich als Risikowährung. Eine direkte Korrelation zwischen dem EUR/USD und dem Dow Jones Industrial Average lag nach dem platzen der Dotcom-Blase vor, welche sich bis zur Eurokrise 2010 fortgesetzt hatte. Im Mai 2014 gab die Europäische Zentralbank dann überraschend starke Signale hin zu einer expansiveren Geldpolitik, was die direkte Korrelation ins Wanken gebracht hatte.

Seit Juni 2014 bewegen sich der Euro und der Dow Jones Industrial Average in entgegengesetzte Richtungen, was den Euro eindeutig den Status einer Finanzierungswährung einbrachte.

- Fed steht vor „Neuen Normalität“: Die Federal Reserve Bank erhöhte ihren Leitzins um 25 Basispunkte in den letzten drei Zinserhöhungszyklen. Ferner fand eine Zinserhöhung nie nach einem QE-Tapering statt, da zuvor noch nie ein solches Konjunkturprogramm zum Einsatz gekommen war. Dieses Mal findet das festziehen der Geldpolitik nach drei Runden der quantitativen Lockerung und einem Tapering statt. Als Reaktion könnte die „Neue Normalität“ zu einer Zinserhöhung von weniger als 25 Basispunkte führen.

- 1994-1995: Der EUR/USD inszenierte eine Rallye von 1.1148 ( Januar 1994 ) bis 1.3822 ( Hoch 1995 ).

- 1999-2000: Die Dotcom-Blase entwickelte sich und das führe zu großen Kapitalströmen. Die Renditedifferenz begünstige den Dollar. Die Asienkrise führte ebenfalls zu Kapitalflüssen in den Westen, vor allem aber in die USA. Der EUR/USD fiel von 1.1750 ( Januar 1999 ) auf 0.8230 ( Bodenbildung 2000 ). Nach 2000 wurde der Euro eine klassische Risikowährung und der EUR/JPY zu einem Risikobarometer.

- 2004-2006: Der Zinserhöhungszyklus startete im Mai 2004 und der Euro kletterte gegenüber dem US-Dollar von 1.2593 bis 1.3660 im Dezember 2004. Mit den ersten Vorzeichen auf die bevorstehende Krise 2008 wertete der EUR/USD zügig ab, da der Euro eine Risikowährung war.

Hoffnungen beruhen auf EZB oder die Euro-Bären könnten einen Herzinfarkt erleiden

- Nach Mario Draghis Pressekonferenz im Oktober erreichten die zweijährigen Renditen Deutschlands ein neues Rekordtief und der EUR/USD wertete nahezu 1000 Pips ab. Die Abwertungswelle stoppte rund um die Preiszone bei 1.0600. Aus dem Chartbild ist aktuell eine starke Unentschlossenheit zu entnehmen. Der RSI bildet höhere Tiefs aus, während der Preis kontinuierlich tiefere Tiefs erreicht. Wenn die EZB die Markterwartungen erfüllt ( Senkung des Einlagenzins + QE Erhöhung ) und dem Markt glaubhaft vermitteln kann, dass weitere Lockerungsmaßnahmen folgen können, dann dürfte der Euro weiter abwerten.

- Wenn die EZB hinter den Erwartungen zurückbleibt, dann könnte sich die Geschichte im Dezember nach einem Fed Lift-off wiederholen

- Der Euro wertete nach den letzten drei Zinserhöhungszyklen zweimal auf obwohl er zu den Zeitpunkten als Risikowährung galt

- Mittlerweile stellt der Euro eine Finanzierungswährung dar und die Aufwertungswelle könnte nach einem Fed Lift-off dramatisch ausfallen, wenn die Aktienmärkte zur gleichen Zeit in den Risikoaversen Modus umschalten.

Die Abwertungswelle könnte rund um die Preiszone bei 1.0390 stoppen. An der besagten Ebene liegt eine langfristige Trendlinienunterstützung. Ein Monatsschlusskurs darunter führt zu einem Bruch unter den Kanal und der Euro kann in Richtung Parität abwerten.

Neueste Analysen

Autor wählen

Alarm bei Ripple: Diese Zahl macht XRP-Anlegern jetzt Angst

Ripple (XRP) steht massiv unter Druck. Während sich der Kryptomarkt insgesamt in einen klaren Risk-off-Modus verabschiedet, trifft es den Remittance-Token besonders hart. Am Freitag notiert XRP bei rund 1,37 US-Dollar – ein Tagesverlust von fast 5 %.

Milliardär setzt alles auf Silberpreis-Crash – mit gigantischem Gewinn

Ein Mann. Eine Wette. Fast 300 Millionen Dollar Gewinn – gegen Silber. Während viele Anleger bei Edelmetallen reflexartig auf steigende Preise setzen, geht ein chinesischer Milliardär den exakt entgegengesetzten Weg. Und liegt damit bislang spektakulär richtig.

Gold wackelt: Diese Bitcoin-Kennzahl sendet ein Warnsignal

Gold glänzt – aber Bitcoin könnte der heimliche Gewinner sein. Genau das sagt jetzt ausgerechnet JPMorgan. Und das nach Monaten, in denen Bitcoin deutlich schlechter lief als das Edelmetall. Für viele Anleger klingt das erst einmal widersprüchlich. Doch genau hier beginnt die Geschichte.

Krypto-Markt verliert 2,65 Milliarden USD, während Bitcoin auf 60.000 USD sinkt, begleitet von bärischer Stimmung

Die Bewertung des Kryptowährungsmarktes ist um 2,8 Billionen Dollar gesunken, da der Branchenführer Bitcoin (BTC) am Freitag zunächst auf 60.000 USD fiel, bevor er auf 65.000 USD schwankte.

Forex Today: US-Dollar korrigiert nach unten vor den Verbraucherstimmungsdaten

Der US-Dollar (USD) Index gibt am frühen Freitag nach, nachdem er am Donnerstag sein höchstes Niveau seit zwei Wochen nahe 98,00 erreicht hatte. In der zweiten Tageshälfte wird die University of Michigan (UoM) die vorläufigen Daten zum Verbrauchervertrauen für Februar veröffentlichen. Der kanadische Wirtschaftskalender wird die Beschäftigungsdaten für Januar enthalten, und die Anleger werden den Kommentaren von Zentralbankern im Laufe des Tages besondere Aufmerksamkeit schenken.